Por que os principais investidores de Bitcoin interromperam abruptamente o processo de acumulação?

Durante quase todo o ano de 2025, o suporte do Bitcoin permaneceu sólido, sustentado por uma aliança incomum entre tesourarias corporativas e ETFs.

Empresas emitiram ações e dívida conversível para adquirir a criptomoeda, enquanto os aportes em ETFs absorviam discretamente o novo suprimento. Essa combinação criou uma base de demanda resiliente, permitindo que o Bitcoin resistisse ao aperto das condições financeiras.

Agora, essa sustentação começa a se alterar.

Em publicação feita em 3 de novembro no X, Charles Edwards, fundador da Capriole Investments, revelou que sua visão otimista perdeu força diante da diminuição do ritmo de acumulação institucional.

Ele destacou:

“Pela primeira vez em sete meses, as compras institucionais líquidas caíram abaixo do suprimento diário minerado. Não é bom.”

Compras institucionais de Bitcoin (Fonte: Capriole Investments)

De acordo com Edwards, esse era o principal indicador que sustentava seu otimismo, mesmo quando outros ativos superavam o desempenho do Bitcoin.

Com o cenário atual, ele observa que existem cerca de 188 tesourarias corporativas com posições relevantes em Bitcoin, muitas delas com modelos de negócios limitados além da exposição à criptomoeda.

Desaceleração nas compras corporativas de Bitcoin

Nenhuma empresa representa mais o movimento corporativo em Bitcoin do que a MicroStrategy Inc., que recentemente passou a se chamar Strategy.

A companhia de software liderada por Michael Saylor, e transformada em tesouraria de Bitcoin, possui atualmente mais de 674 000 BTC, consolidando-se como a maior detentora individual entre empresas.

O ritmo de compras, contudo, desacelerou de forma acentuada nos últimos meses.

Para efeito de contexto, a MicroStrategy adquiriu cerca de 43 000 BTC no terceiro trimestre — seu menor volume trimestral no ano. Esse dado não surpreende, já que algumas compras no período chegaram a apenas algumas centenas de moedas.

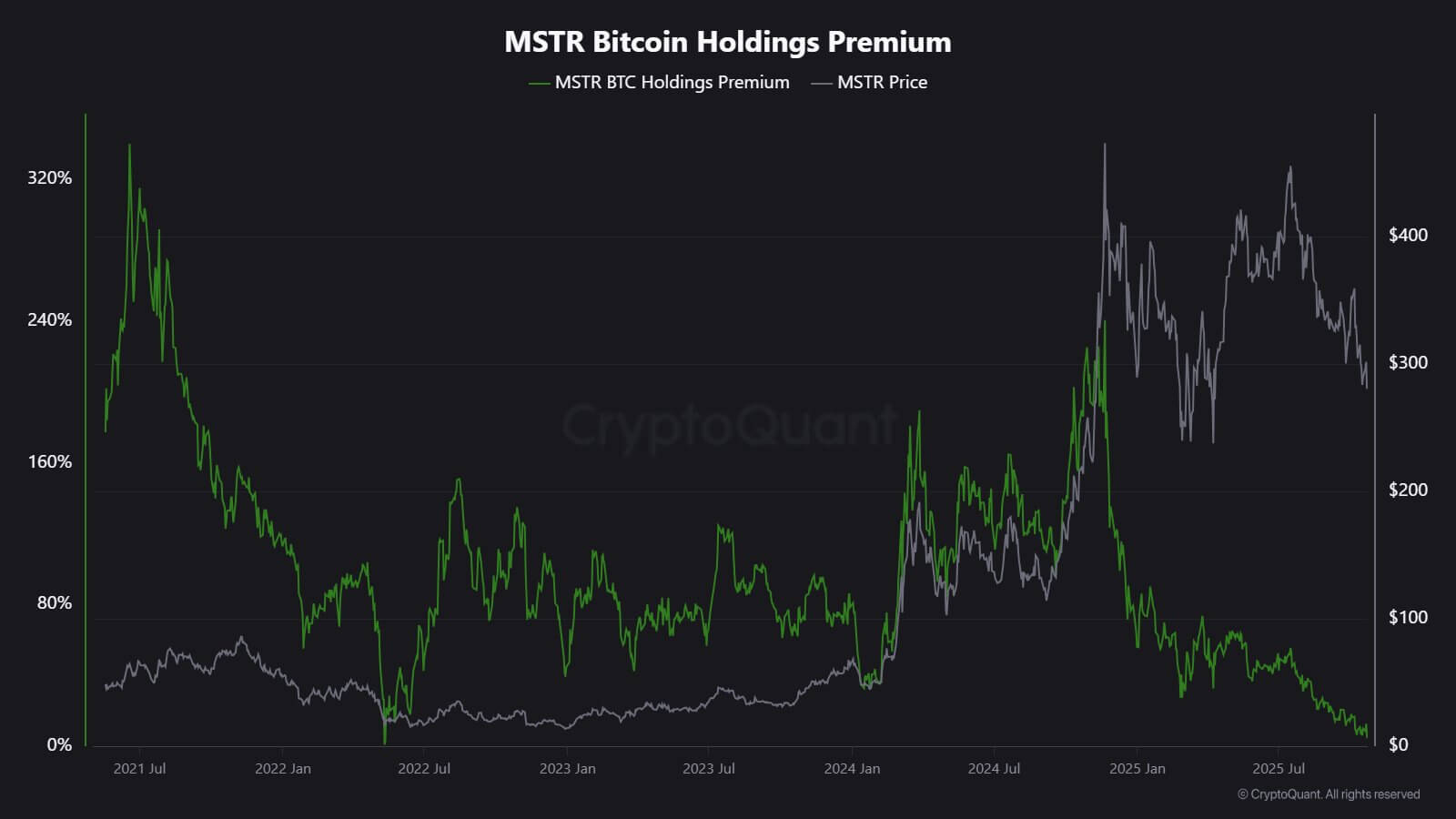

Segundo o analista da CryptoQuant, J.A. Maarturn, esse enfraquecimento pode estar relacionado à queda do valor patrimonial líquido da MicroStrategy.

Ele explica que investidores antes pagavam um elevado “prêmio sobre o valor patrimonial” por cada dólar de Bitcoin no balanço patrimonial da MicroStrategy, proporcionando aos acionistas exposição alavancada à valorização do BTC. Esse prêmio encolheu desde meados do ano.

Com menos fatores impulsionando a valorização, emitir novas ações para comprar Bitcoin deixou de ser tão atrativo, reduzindo o incentivo para captar recursos.

Maarturn comenta:

“Está mais difícil captar recursos. O prêmio de emissão de ações caiu de 208% para 4%.”

Prêmio das ações da MicroStrategy (Fonte: CryptoQuant)

Esse esfriamento também impacta outras empresas além da MicroStrategy.

A Metaplanet, listada em Tóquio e inspirada na pioneira americana, recentemente negociou abaixo do valor de mercado de seu próprio estoque de Bitcoin após uma forte desvalorização.

Como resposta, autorizou a recompra de ações e implementou novas diretrizes para captar recursos e expandir sua tesouraria de Bitcoin. A decisão demonstrou confiança no balanço patrimonial, mas também evidenciou o arrefecimento do interesse dos investidores em modelos de “tesouraria de ativos digitais”.

Na prática, essa desaceleração nas aquisições levou à consolidação entre algumas dessas empresas.

No mês passado, a gestora de ativos Strive anunciou a aquisição da Semler Scientific, uma empresa menor de tesouraria de BTC. Juntas, poderão deter quase 11 000 BTC, com um prêmio que está se tornando cada vez mais escasso no setor.

Esses exemplos revelam uma limitação estrutural, não uma perda de convicção. Quando emissões de ações ou conversíveis deixam de gerar prêmios de mercado, os aportes de capital diminuem e a acumulação corporativa desacelera.

Fluxos de ETF?

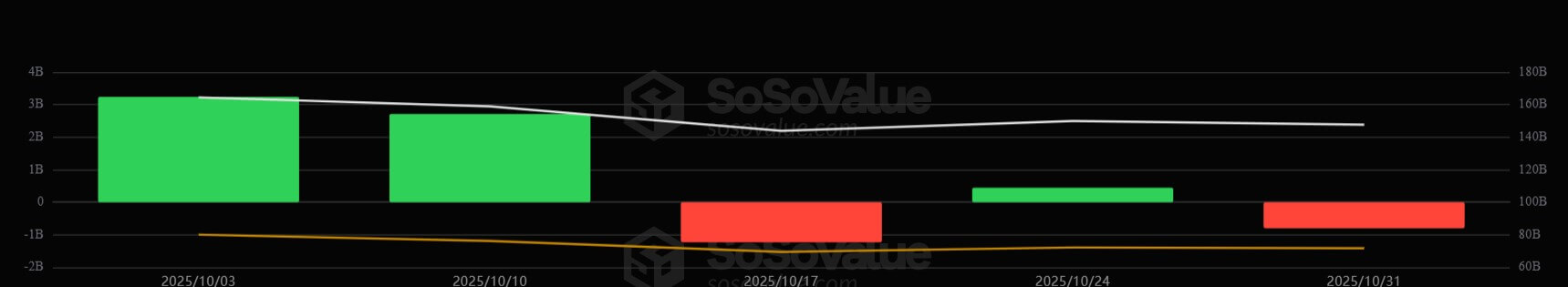

ETFs de Bitcoin à vista, tradicionalmente considerados absorvedores automáticos de novo suprimento, também demonstram sinais de exaustão.

Durante grande parte de 2025, esses instrumentos dominaram a demanda líquida, com emissões superando os resgates, sobretudo durante a alta histórica do Bitcoin.

No final de outubro, porém, os fluxos se tornaram instáveis. Algumas semanas registraram saldo negativo, diante do ajuste de posições por gestores e redução de exposição pelas mesas de risco, em resposta às expectativas de juros.

Essa volatilidade marca uma nova etapa no comportamento dos ETFs de Bitcoin.

O ambiente macroeconômico ficou mais restrito, as expectativas de cortes acelerados de juros perderam força; os rendimentos reais aumentaram e a liquidez diminuiu.

A demanda por exposição ao Bitcoin permanece robusta, mas agora ocorre em picos, e não mais em fluxos recorrentes.

Dados da SoSoValue evidenciam essa transição. Nas duas primeiras semanas de outubro, produtos de investimento em ativos digitais registraram quase 6 bilhões de dólares em aportes.

Ao fim do mês, parte desses ganhos foi revertida, com resgates superiores a 2 bilhões de dólares.

ETF de Bitcoin

Fluxos semanais de ETFs de Bitcoin (Fonte: SoSoValue)

O padrão indica que os ETFs de Bitcoin amadureceram e se tornaram mercados realmente bilaterais. Continuam oferecendo liquidez elevada e acesso institucional, mas não funcionam mais como veículos de acumulação unidirecional.

Quando os sinais macroeconômicos oscilam, investidores de ETF podem sair tão rápido quanto entraram.

Implicações para o mercado de Bitcoin

Esse novo cenário não significa necessariamente queda, mas sim maior volatilidade. Com a absorção corporativa e via ETFs mais fraca, a dinâmica de preços do Bitcoin passa a depender mais de operadores de curto prazo e do sentimento macroeconômico.

Nesse contexto, Edwards argumenta que novos catalisadores — como afrouxamento monetário, esclarecimento regulatório ou retomada do apetite por risco em ações — podem reacender o interesse institucional.

Por ora, com o comprador marginal mais cauteloso, o processo de descoberta de preços fica mais suscetível aos ciclos globais de liquidez.

O impacto é duplo.

Primeiro, o suporte estrutural que antes funcionava como piso está enfraquecendo.

Em períodos de menor absorção, as oscilações intradiárias se tornam mais intensas, pois há menos compradores consistentes para amortecer a volatilidade. O halving do Bitcoin de abril de 2024 reduziu o suprimento, mas, sem demanda contínua, a escassez por si só não garante preços maiores.

Segundo, o perfil de correlação do Bitcoin está se modificando. Com o ritmo de acumulação nos balanços patrimoniais corporativos menor, o ativo pode voltar a acompanhar o ciclo de liquidez global. Altos rendimentos reais e valorização do dólar pressionam os preços, enquanto condições mais flexíveis podem devolver ao Bitcoin a liderança em movimentos de risco.

Em resumo, o Bitcoin retoma uma fase sensível ao cenário macroeconômico, comportando-se menos como ouro digital e mais como ativo de alto beta.

Ainda assim, nada disso enfraquece a narrativa de longo prazo do Bitcoin como ativo escasso e programável.

Ao contrário, reflete o crescimento da influência institucional, que antes isolava o Bitcoin das oscilações do varejo. Os mecanismos que popularizaram o ativo nos portfólios tradicionais agora o tornam mais dependente das dinâmicas dos mercados de capitais.

Os próximos meses serão um teste para o Bitcoin manter seu apelo como reserva de valor sem os fluxos recorrentes de empresas ou ETFs.

Se o histórico servir de referência, o Bitcoin tende a se adaptar: quando um canal de demanda desacelera, outro costuma emergir — seja por reservas soberanas, integrações fintech ou retorno do varejo em ciclos de afrouxamento macro.

Aviso legal:

- Este artigo é republicado de [cryptoslate]. Todos os direitos autorais pertencem ao autor original [Oluwapelumi Adejumo]. Caso haja objeção à republicação, entre em contato com a equipe Gate Learn, que irá resolver prontamente.

- Aviso de responsabilidade: As opiniões e visões expressas neste artigo são exclusivamente do autor e não constituem qualquer recomendação de investimento.

- As traduções deste artigo para outros idiomas são realizadas pela equipe Gate Learn. Salvo indicação em contrário, é proibido copiar, distribuir ou plagiar os artigos traduzidos.

Artigos Relacionados

O que é Bitcoin?

O que é mineração BTC?

Da emissão de ativos à escalabilidade do BTC: evolução e desafios

Inscrições na cadeia: O renascimento do BTC

ETF BTC e a lógica regulatória legal por trás dele