Gate Research: BTC e ETH mantêm-se numa consolidação pouco expressiva, com a estratégia MA a captar quebras de tendência

Visão Geral do Mercado

Para apresentar de forma rigorosa o comportamento atual do capital e as alterações estruturais do mercado de criptomoedas, este relatório analisa cinco dimensões cruciais: volatilidade dos preços de Bitcoin e Ethereum, rácio long–short (LSR), volume de posições abertas em futuros, taxas de financiamento e dados de liquidações. Estes indicadores abrangem tendências de preços, sentimento de mercado e condições de risco, proporcionando uma perspetiva abrangente sobre a intensidade de negociação e as características estruturais do mercado. As próximas secções analisam os mais recentes desenvolvimentos de cada métrica desde 4 de novembro:

1. Análise da Volatilidade dos Preços de Bitcoin e Ethereum

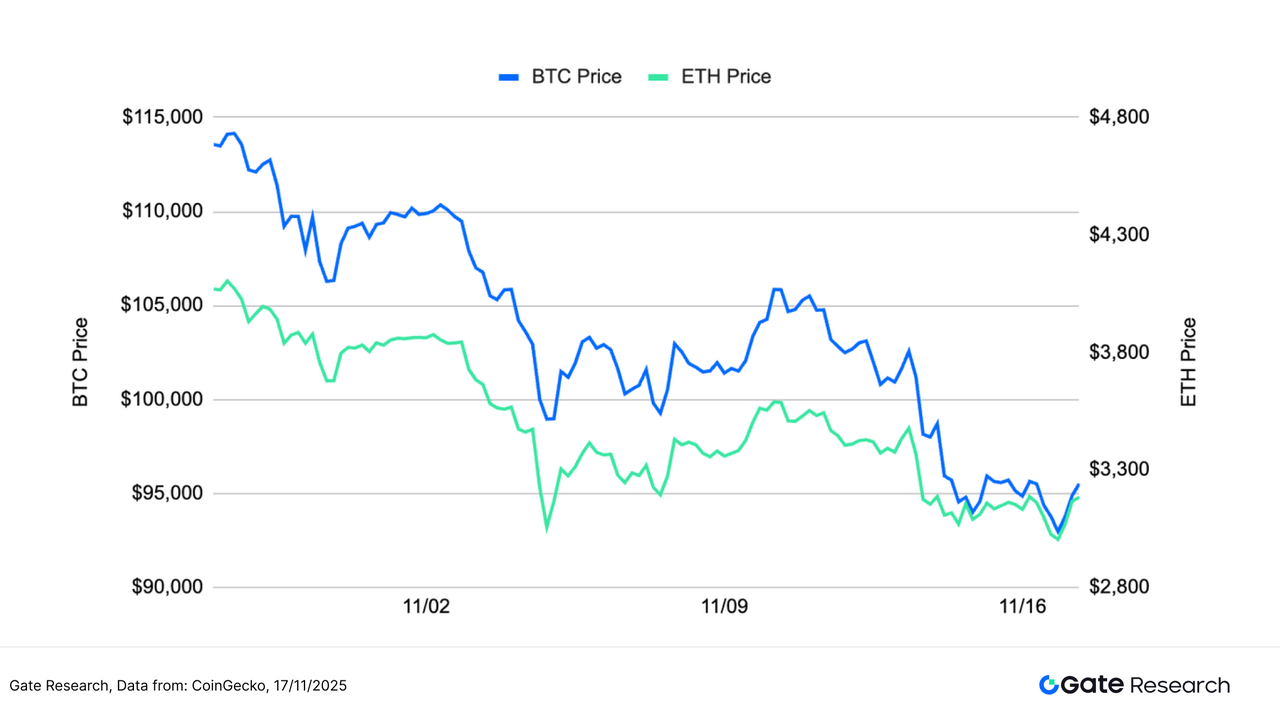

De acordo com a CoinGecko, entre 4 e 17 de novembro, BTC e ETH mantiveram um padrão de consolidação débil, com tendência descendente desde outubro e um sentimento de mercado globalmente cauteloso. Depois de cair da região dos 125 000 USD, o BTC manteve o enfraquecimento, registando várias tentativas de recuperação de curto prazo que não superaram os máximos anteriores, mantendo uma tendência global de baixa. O ETH acompanhou a dinâmica do BTC, descendo de valores acima dos 4 000 USD e revelando ainda menor capacidade de recuperação.【1】【2】【3】Durante este período, o BTC chegou a quebrar brevemente abaixo dos 95 000 USD antes de estabilizar lateralmente, mas com pouco impulso comprador; o ETH encontrou apoio temporário nos 3 000 USD, com uma recuperação nitidamente mais fraca do que a do BTC. Ambos os ativos mantêm uma estrutura descendente, com as recentes recuperações motivadas sobretudo por coberturas de posições curtas, e não por uma inversão de tendência.

Fatores macroeconómicos e de blockchain reforçaram a pressão descendente. Apesar do fim do shutdown governamental, a liquidez não regressou aos mercados; pelo contrário, os ativos cripto continuaram a perder valor. As expectativas de corte de taxas em dezembro caíram de cerca de 67% para 46%. Os ETFs spot registaram saídas líquidas de 3,6 mil milhões USD nas últimas duas semanas. Detentores de longo prazo venderam cerca de 815 000 BTC nos últimos 30 dias—o valor mais elevado em quase um ano—pressionando ainda mais os preços. Liquidações com elevada alavancagem amplificaram a volatilidade, mantendo o sentimento do mercado contido. Numa perspetiva de médio prazo, à medida que a desalavancagem avança, poderão surgir oportunidades estruturais, merecedoras de atenção dos investidores.

Em síntese, BTC e ETH encontram-se numa fase de consolidação pós-correção débil. Se o BTC não recuperar a região dos 115 000 USD, ou o ETH não voltar à faixa dos 3 800–4 000 USD com volume significativo, a evolução de curto prazo deverá manter-se limitada e sem força.

Figura 1: BTC e ETH continuam a corrigir desde os máximos; as recuperações ao longo do período permanecem frágeis, sustentando uma tendência de baixa.

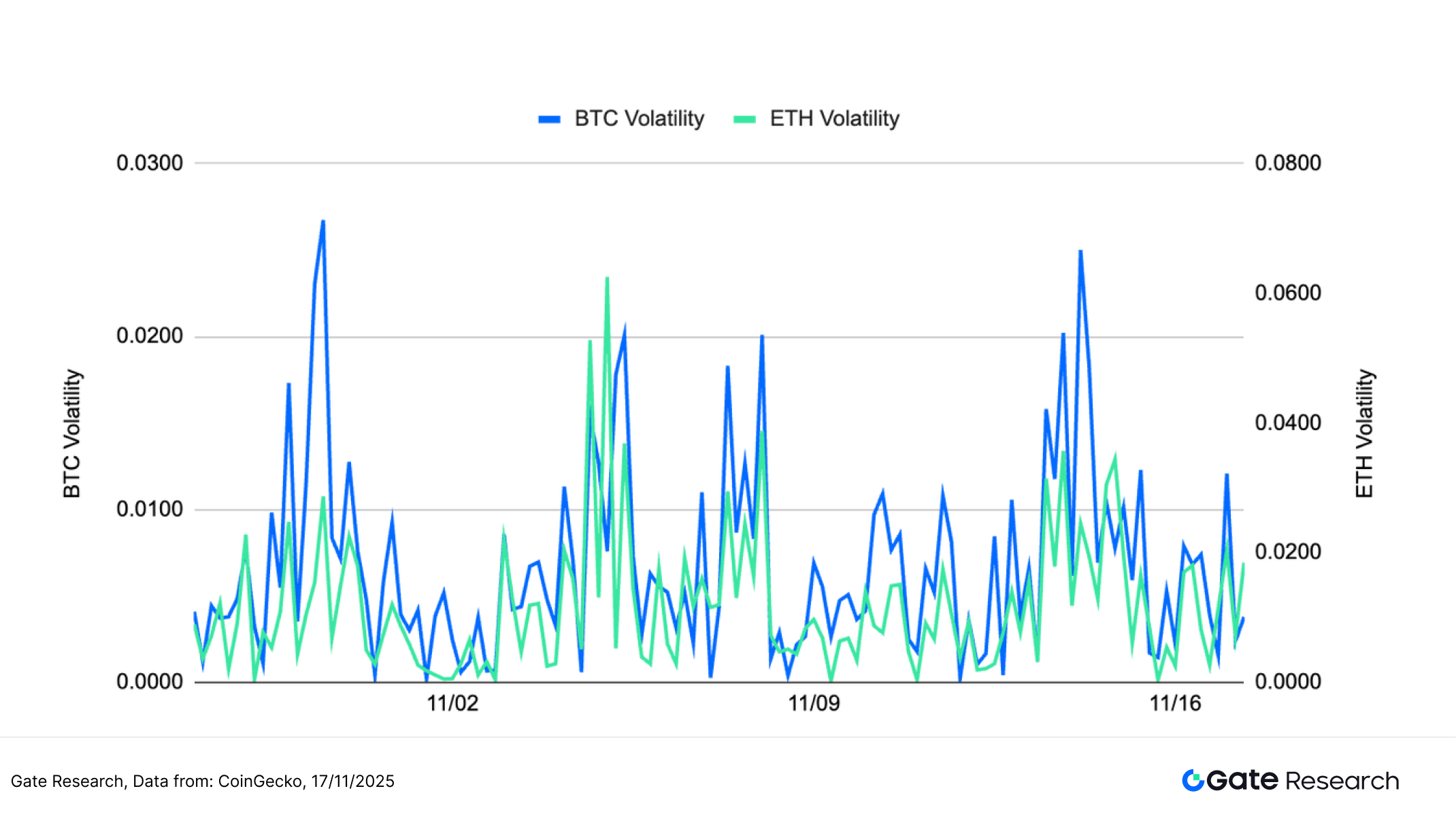

A volatilidade de curto prazo de BTC e ETH seguiu um padrão de oscilações frequentes, com vários picos significativos ao longo do período. BTC registou volatilidade mais acentuada em dias chave de negociação—mais do que ETH—evidenciando respostas emocionais intensas durante as quedas. A volatilidade de ETH também se manteve ativa, embora com picos de menor magnitude, refletindo flutuações curtas frequentes, mas com intensidade moderada.

O mercado permanece sensível e instável. Os picos pronunciados de volatilidade do BTC mostram disputas intensificadas entre posições long e short em níveis de preço críticos, enquanto a volatilidade persistente do ETH sugere rotação contínua de capital de curto prazo e elevada sensibilidade ao sentimento. Se a volatilidade de ambos os ativos aumentar juntamente com o volume negociado, pode ser o início de um novo movimento direcional. Recomenda-se acompanhamento atento da relação entre volatilidade e volume.

Figura 2: Volatilidade do BTC regista múltiplos picos, refletindo fortes respostas emocionais; volatilidade do ETH mantém-se ativa, com picos mais suaves.

Recentemente, BTC e ETH continuaram a desvalorizar, com vários surtos rápidos de volatilidade durante a tendência descendente—refletindo um sentimento frágil e elevada sensibilidade do mercado em torno de níveis de preço críticos. Se a volatilidade continuar a aumentar, acompanhada por volumes elevados, pode emergir um movimento direcional de curto prazo.

2. Análise do Rácio Long/Short Taker Size (LSR) para Bitcoin e Ethereum

O Rácio Long/Short Taker Size (LSR) é um indicador fundamental que mede o volume de compras agressivas face a vendas agressivas, sendo utilizado para avaliar o sentimento de mercado e a força da tendência. Um LSR superior a 1 indica que o volume de compras de mercado (longs agressivos) supera o das vendas (shorts agressivos), sugerindo viés bullish.

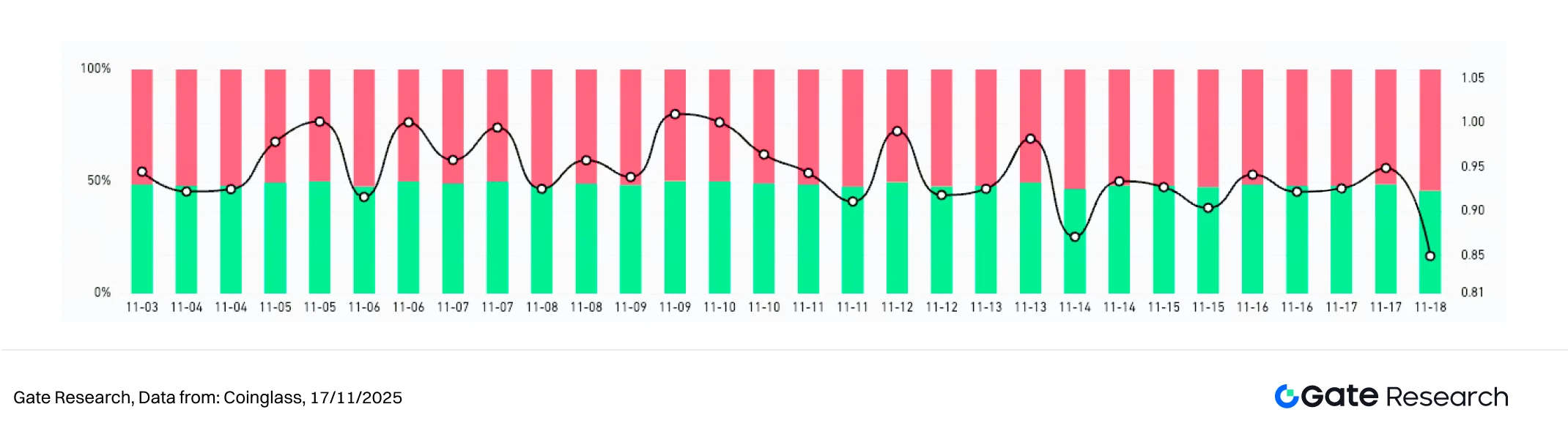

Segundo a Coinglass, entre 4 e 17 de novembro, o LSR de BTC e ETH oscilou estreitamente em torno de 1, refletindo uma disputa persistente num contexto de mercado fraco, sem formação de direção definida entre os operadores.【5】

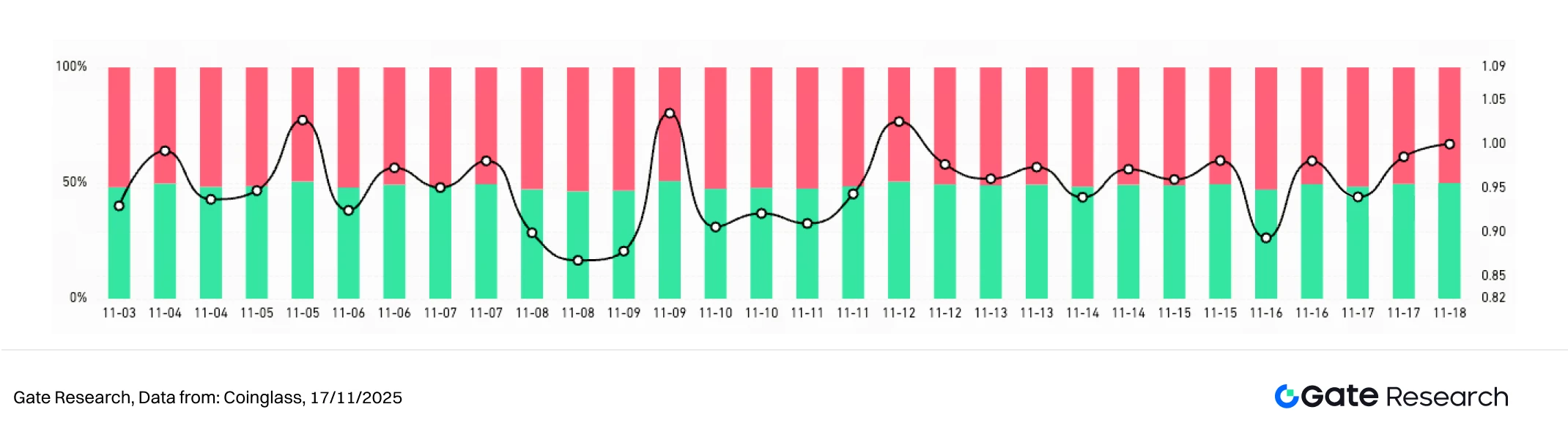

O LSR do BTC manteve-se na faixa dos 0,9–1,0, com alternância de domínio entre pressão compradora e vendedora de curto prazo. Apenas pontualmente o rácio superou 1, mostrando momentum long ainda débil. O mercado manteve-se cauteloso, com tentativas de recuperação tímidas. O LSR do ETH oscilou mais amplamente, descendo até 0,9 antes de recuperar rapidamente para 1,0–1,05, sugerindo fluxos de capital de curto prazo mais activos e mudanças rápidas de sentimento bullish/bearish, sobretudo em níveis de preço inferiores, onde a sensibilidade é maior.

Os rácios long–short de BTC e ETH mantêm-se num padrão de oscilação limitada. Embora o sentimento não tenha reforçado totalmente, a ligeira inclinação positiva em meados de novembro indica que a pressão bearish diminuiu parcialmente. Se o LSR estabilizar acima de 1 nas próximas sessões, acompanhado por recuperação do volume, pode sinalizar estabilização de mercado ou até recuperação de curto prazo.

Figura 3: LSR do BTC oscila entre 0,9 e 1,0, mostrando momentum long ainda fraco.

Figura 4: LSR do ETH apresenta oscilações mais activas, com mudanças rápidas do sentimento de curto prazo.

3. Análise de Open Interest

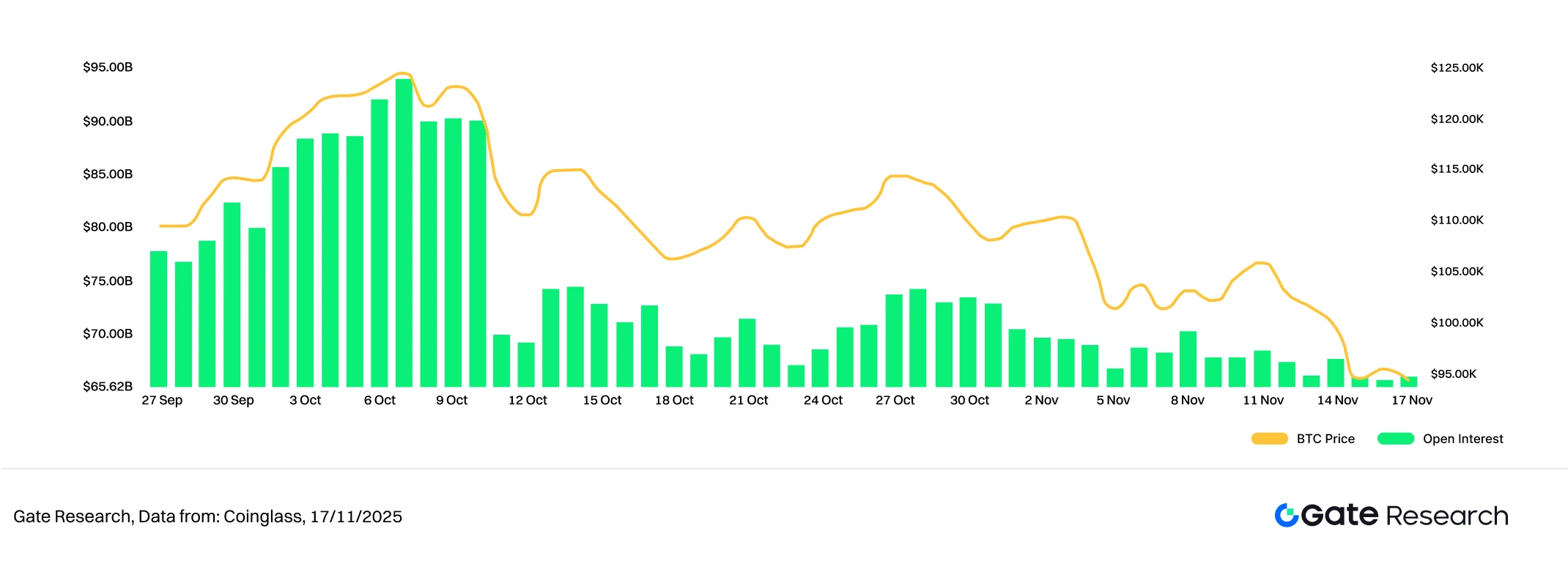

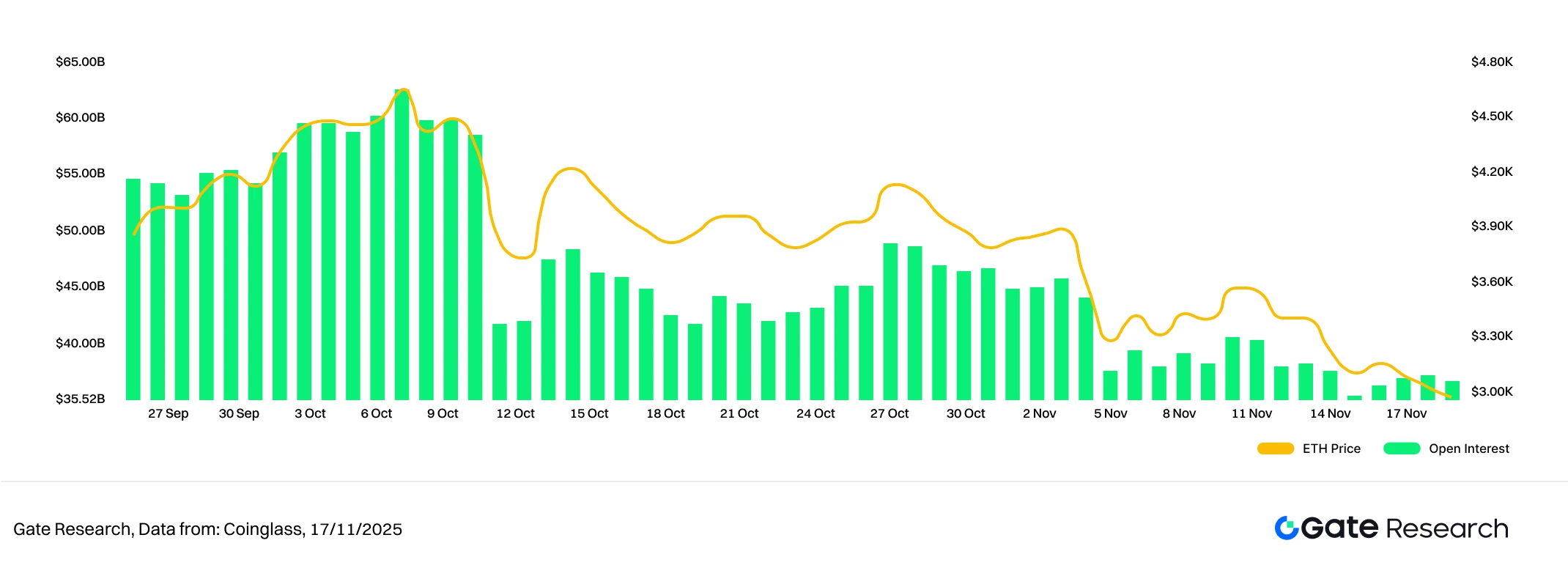

Segundo a Coinglass, nas últimas duas semanas, o open interest (OI) de futuros do BTC e ETH continuou a enfraquecer. Após forte desalavancagem no final de outubro, o OI não apresentou recuperação significativa, mantendo-se em consolidação baixa. A estrutura atual de OI mostra que o sentimento de alavancagem permanece conservador, sem entrada relevante de capital.【6】

No BTC, o OI manteve-se em níveis baixos após queda acentuada do pico de outubro, sem sinais claros de re-alavancagem. Isto revela cautela continuada nas posições long e atitude expectante entre instituições e grandes participantes. O OI do ETH também regista padrão descendente, com queda expressiva em novembro seguida de oscilações suaves em níveis baixos. Face ao BTC, o ETH não apresenta recuperação mais forte, sugerindo cautela do capital quanto à sua perspetiva de médio prazo.

No global, a estrutura de alavancagem está na “fase de observação pós-desalavancagem”, com entradas limitadas e falta de ímpeto para impulsionar uma tendência clara. Caso os preços estabilizem e recuperem com subida no volume, o OI poderá recuperar; se o mercado enfraquecer, a estrutura baixa de OI pode amplificar riscos de volatilidade de curto prazo.

Figura 5: Open interest do BTC cai do máximo e permanece em consolidação baixa, mostrando baixa disposição de entrada de capital.

Figura 6: Open interest do ETH continua a descer para níveis baixos, indicando hesitação do capital alavancado.

4. Taxa de Financiamento

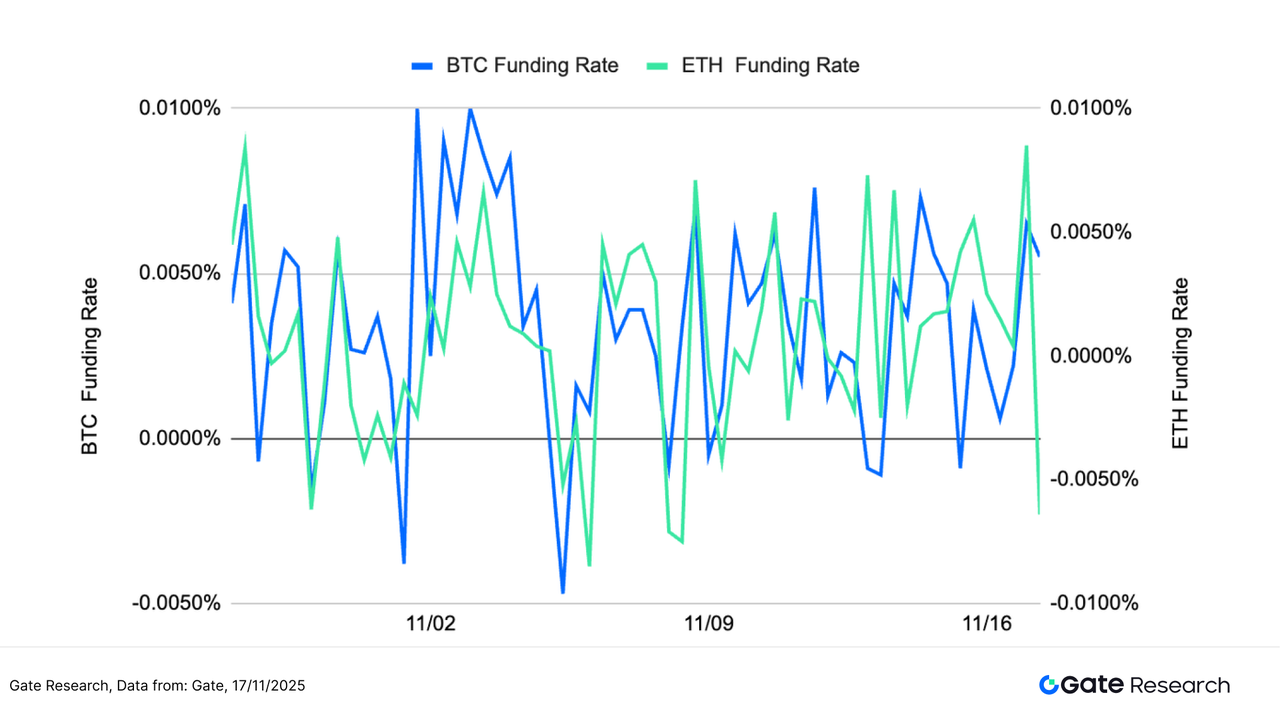

As taxas de financiamento de BTC e ETH registaram oscilações frequentes, alternando rapidamente entre valores positivos e negativos em torno do zero. Isto mostra um ambiente de mercado onde o sentimento bullish e bearish oscila, sem consenso direcional. Conforme o gráfico, a volatilidade da taxa de financiamento do BTC aumentou significativamente, com várias mudanças rápidas de positivo para negativo e reversões instantâneas acima de zero. Isto indica que operadores alavancados ajustam frequentemente as suas posições em mercado débil, mantendo sentimento cauteloso de curto prazo.【7】【8】

A taxa de financiamento do ETH mostra oscilações igualmente acentuadas, tornando-se negativa rapidamente durante correções e recuperando acima de zero com igual rapidez. Isto sugere sensibilidade elevada dos fluxos de capital de curto prazo. No geral, ETH apresenta amplitude de flutuação ligeiramente superior ao BTC, refletindo maior atividade de negociação e ajustamentos mais frequentes.

Em suma, as taxas de financiamento mantêm-se num estado “não direcional e acelerado”, com o open interest a decrescer e a permanecer em níveis baixos. Se as taxas estabilizarem em valores positivos com aumento de volume, pode sinalizar estabilização de mercado ou recuperação. Caso as taxas permaneçam negativas por período prolongado, poderá evidenciar reforço do momentum bearish e pressão adicional nos preços.

Figura 7: Taxas de financiamento de BTC e ETH oscilam em torno do zero, refletindo mudanças repetidas de sentimento e ausência de clareza direcional.

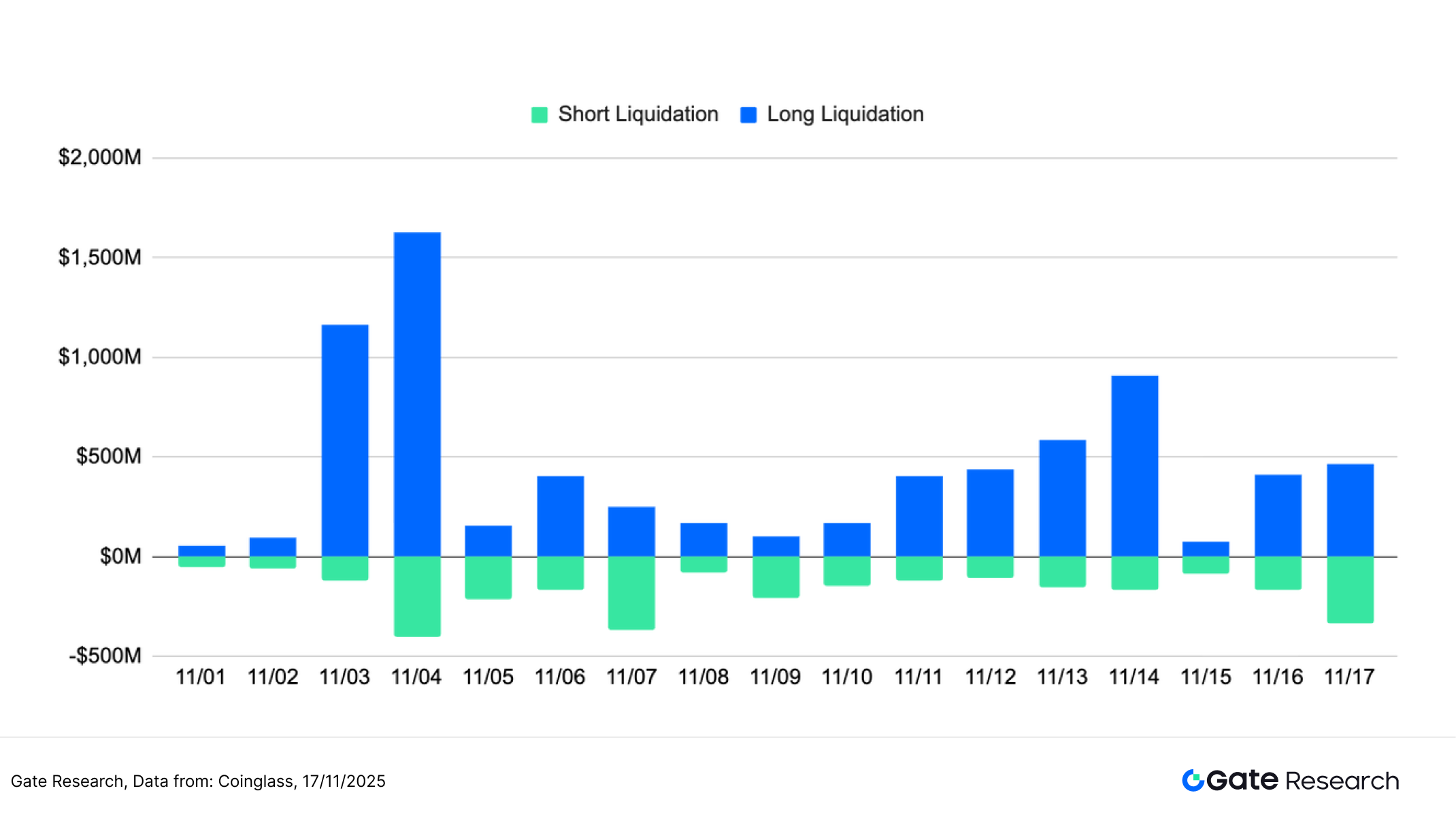

5. Gráfico de Liquidações em Criptomoedas

Segundo a Coinglass, as liquidações long em cripto nas últimas duas semanas foram significativamente superiores às short, mostrando que as posições long sob elevada alavancagem permanecem as mais pressionadas na atual correção. Nos dias 3 e 4 de novembro, registaram-se os maiores eventos de liquidação do mês, com liquidações long diárias na faixa dos 1,0–1,5 mil milhões USD, resultado da liquidação forçada após a quebra de suportes críticos.【9】

Nas duas semanas seguintes, embora as liquidações long tenham diminuído, continuaram a ocorrer eventos frequentes de liquidação de centenas de milhões USD, mostrando que o capital comprador foi sistematicamente parado após recuperações falhadas. As liquidações short mantiveram-se reduzidas, apenas crescendo pontualmente em pequenas recuperações de preço.

O padrão de liquidação reflete atualmente uma estrutura de “longs frágeis, shorts resilientes”, indicando que a pressão descendente alavancada ainda não foi totalmente resolvida. Caso os preços não estabilizem ou a volatilidade dispare, o mercado poderá enfrentar nova vaga de liquidações concentradas. Se os volumes de liquidação continuarem a contrair, o mercado estará mais próximo de completar o ciclo de desalavancagem e estabilizar o sentimento.

Figura 8: Liquidações long dispararam no início de novembro; liquidações long posteriores mantêm-se acima das short, evidenciando pressão descendente não resolvida.

Num contexto de consolidação débil e queda continuada de preços, o comportamento global do capital no mercado cripto mantém-se cauteloso, com estrutura claramente neutra a negativa. BTC e ETH desvalorizaram de forma consistente, com fraca capacidade de recuperação e sem sinais de inversão de tendência. A volatilidade registou sucessivos picos, evidenciando sentimento frágil e elevada sensibilidade a níveis críticos. O rácio long–short oscila em torno de 1 com mudanças rápidas, refletindo indecisão direcional. Após desalavancagem relevante no final de outubro, o open interest em futuros permanece baixo, mostrando que o capital alavancado não regressou. As taxas de financiamento também oscilam em torno de zero, com alternâncias frequentes, evidenciando falta de consenso. As liquidações permanecem dominadas por posições long, mostrando que a pressão descendente ainda não foi totalmente absorvida.

Nesta conjuntura, o sentimento não se deteriorou sistemicamente, mas o suporte de curto prazo enfraqueceu, limitando a extensão da tendência. A ausência de momentum direcional, estrutura de alavancagem debilitada e oscilações repetidas de sentimento sugerem que o ambiente atual é de “consolidação sem tendência e recuperações fracas”. Num cenário de divergência long–short e desalavancagem marginal, o sucesso depende cada vez mais da identificação precisa de mudanças de tendência e padrões de volatilidade.

A próxima secção centra-se no desempenho empírico da Moving Average Trend Breakout Strategy durante fases de consolidação fraca e transição de tendências, avaliando a sua capacidade de captar movimentos estruturais, filtrar ruído de curto prazo, reforçar a eficiência de controlo de risco, reduzir comportamentos emocionais e analisar a sua estabilidade e aplicabilidade em diferentes ritmos de mercado.

Análise Quantitativa – Moving Average Trend Breakout Strategy

(Aviso Legal: Todas as previsões deste artigo baseiam-se em dados históricos e tendências de mercado, destinando-se apenas a fins informativos. Não constituem aconselhamento de investimento ou garantia de desempenho futuro. Os investidores devem avaliar cuidadosamente os riscos e tomar decisões prudentes.)

1. Visão Geral da Estratégia

A Moving Average Trend Breakout Strategy é uma abordagem de negociação de médio a curto prazo, baseada na identificação de tendências por cruzamento de médias móveis e dinâmicas de preços. Combinando Simple Moving Averages (SMA) e Exponential Moving Averages (EMA), monitoriza alterações de direção através do cruzamento de médias móveis de curto prazo acima ou abaixo das de longo prazo, servindo como sinais de entrada/saída. Inclui mecanismos dinâmicos de stop-loss e take-profit para consolidar ganhos ou limitar perdas, sendo indicada para mercados irregulares com estrutura de tendência.

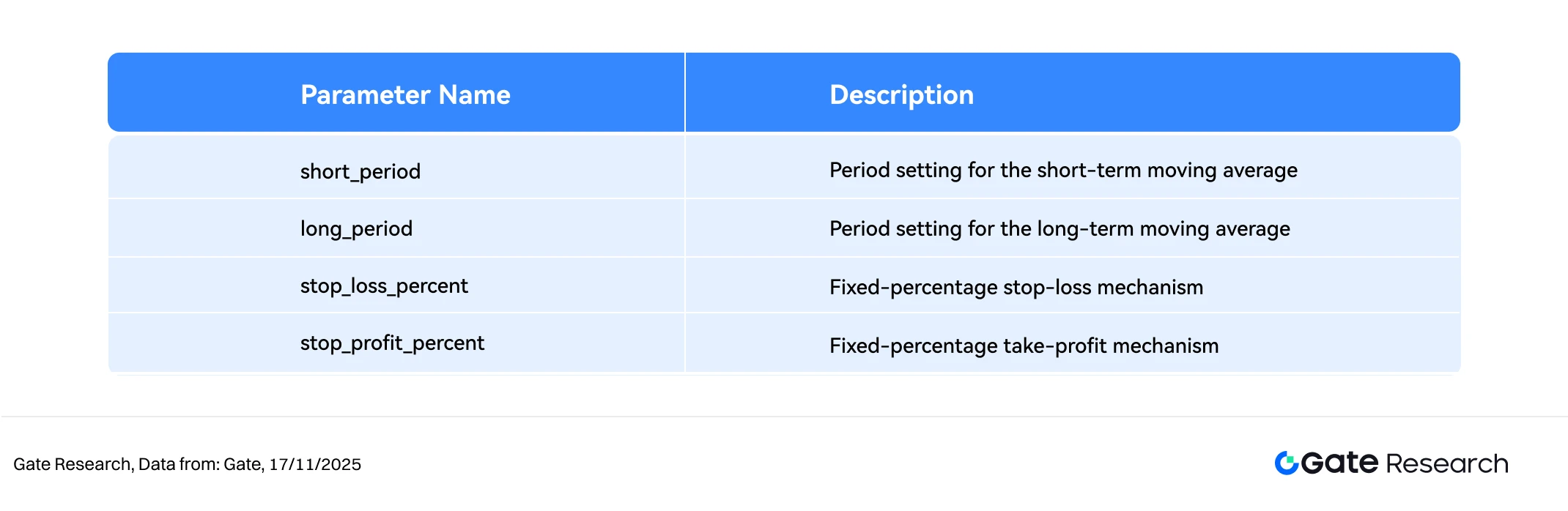

2. Configuração dos Parâmetros Principais

3. Lógica da Estratégia e Mecanismo Operacional

Condições de Entrada

- Na ausência de posição, gera-se sinal de compra quando a média móvel de curto prazo cruza acima da de longo prazo.

Condições de Saída

- Cruzamento da média móvel de curto prazo abaixo da de longo prazo: considera-se enfraquecimento da tendência e gera-se sinal de encerramento.

- Saída por stop-loss: caso o preço atinja

entry_price× (1 –stop_loss_percent), é acionado stop-loss forçado. - Saída por take-profit: caso o preço atinja

entry_price× (1 +take_profit_percent), é acionada realização de lucro.

Exemplo Prático

- Sinal de Negociação Acionado

O gráfico abaixo apresenta o sinal mais recente de entrada gerado pela estratégia em 3 de junho de 2025, no gráfico de velas de 4 horas de XRP/USDT. Após breve correção, surgiu nas primeiras horas de 3 de junho um sinal técnico de reversão: a MA5 de curto prazo cruzou acima da MA10 de médio/longo prazo, as linhas MACD rápida e lenta formaram cruzamento bullish e o volume aumentou—indicando reforço do momentum bullish. A estratégia abriu posição long neste ponto, capturando o movimento ascendente subsequente, alinhando-se com a lógica de uma estratégia long de tendência.

Figura 9: Exemplo do ponto de entrada da estratégia XRP/USDT (3 de junho de 2025)

- Ação e Resultado da Negociação

Após subida sustentada, XRP demonstrou sinais de exaustão de curto prazo. Formou-se cruzamento bearish do MACD e as médias móveis de curto prazo inverteram. A estratégia vendeu, consolidando os lucros da recuperação anterior. Apesar da correção ser suave, esta saída cumpre o princípio de gestão de risco das estratégias de tendência—“sair quando o ímpeto enfraquece.” Demonstra disciplina robusta em swing trading. Futuramente, a introdução de regras dinâmicas de realização de lucro ou mecanismos de acompanhamento de tendência pode reforçar a eficiência de manutenção e aumentar o potencial global de lucro.

Figura 10: Ilustração do ponto de saída da estratégia XRP/USDT (5 de junho de 2025)

O exemplo anterior demonstra como a estratégia de tendência determina pontos de entrada e saída, aplicando controlo dinâmico de risco conforme a dinâmica de preços evolui. A estratégia identifica a direção da tendência através de cruzamentos entre médias móveis. Entra quando a média móvel de curto prazo cruza acima da de longo prazo para captar momentum ascendente, e sai de forma célere quando essa relação se inverte ou quando indicadores de momentum enfraquecem—evitando eficazmente riscos de drawdown. Gerindo volatilidade de lucro/perda, assegura a maior parte do segmento lucrativo da tendência.

Este caso valida a operacionalidade e disciplina da estratégia em condições reais de mercado, evidenciando forte capacidade de retenção de lucro e perfil defensivo em ambientes voláteis. Constitui base empírica para futura otimização de parâmetros e aplicação cross-asset.

4. Exemplo Prático de Backtesting

Configuração do Backtesting

Para identificar as combinações ótimas de parâmetros, foi realizado grid search sobre os seguintes intervalos:

short_period: 2 a 10 (incremento = 1)long_period: 10 a 20 (incremento = 1)stop_loss_percent: 1% a 2% (incremento = 0,5%)take_profit_percent: 10% a 16% (incremento = 5%)

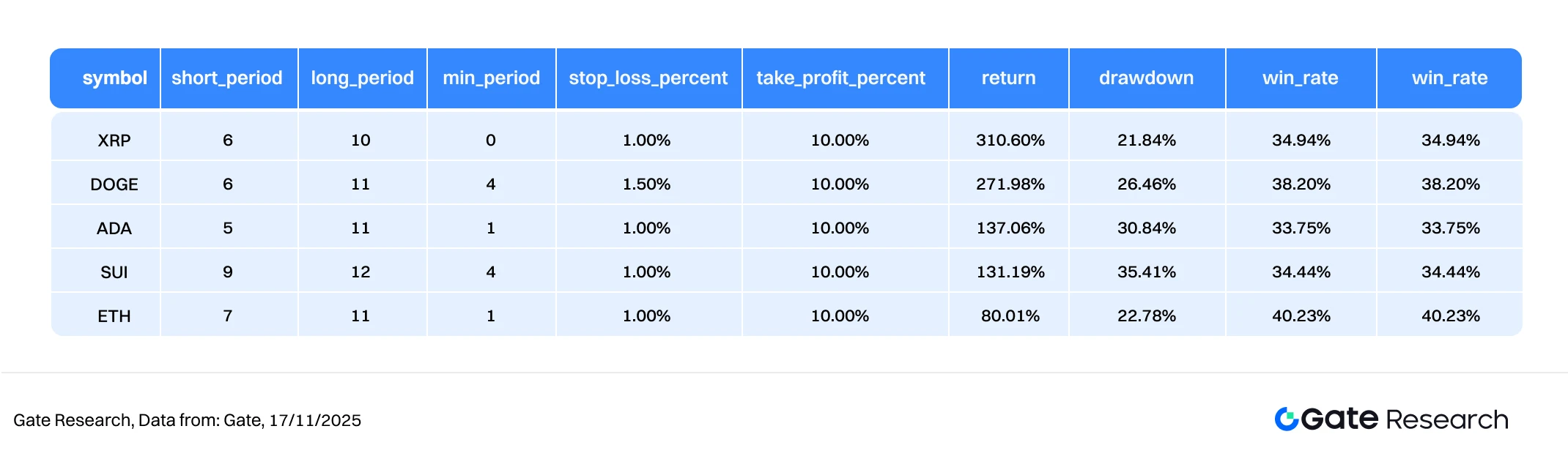

Utilizando os 10 principais ativos cripto por capitalização de mercado (excluindo stablecoins), o estudo realizou backtesting sobre dados de velas de 2 horas entre outubro de 2024 e outubro de 2025. Foram avaliadas 891 combinações e selecionados os dez conjuntos com melhor desempenho pelo retorno anualizado.

Os critérios de avaliação incluem retorno anualizado, Sharpe ratio, drawdown máximo e ROMAD (Return Over Maximum Drawdown), permitindo avaliação da estabilidade e performance ajustada ao risco da estratégia em diferentes cenários.

Figura 11: Comparação de performance dos cinco melhores conjuntos de parâmetros

Lógica da Estratégia

Quando o sistema deteta cruzamento da média móvel de curto prazo acima da de longo prazo, interpreta-se como início de tendência, acionando compra imediata. Esta estrutura visa captar a fase inicial de reforço da tendência, identificando mudanças por cruzamentos de médias móveis. Combinando regras dinâmicas de realização de lucro e stop-loss, a estratégia integra controlo de risco em ambos os extremos. Caso a média móvel de curto prazo cruze abaixo da de longo prazo ou o preço atinja limites predefinidos, o sistema encerra automaticamente a posição para consolidar lucros e mitigar risco.

Exemplo com XRP, parâmetros:

short_period= 6long_period= 10stop_loss_percent= 1%take_profit_percent= 10%

Esta lógica combina sinais de breakout com regras de gestão de risco de percentagem fixa. É ideal em ambientes de direção clara e oscilações de preço bem definidas. A conjugação de acompanhamento de tendência e controlo de drawdown reforça estabilidade e qualidade dos retornos.

Análise de Resultados

O backtesting cobre outubro de 2024 a novembro de 2025. A Moving Average Trend Breakout Strategy apresenta desempenho diferenciado entre ativos cripto de grande e média capitalização, mantendo trajetória ascendente estável. Dos cinco ativos testados, XRP, DOGE e ADA destacam-se, atingindo retornos de +250% a +330%, demonstrando forte capacidade para captar momentum ascendente em setores destacados.

SUI e ETH registaram ganhos moderados, mas mantiveram tendência ascendente estável, recuperando após correções e acumulando retornos—mostrando que a estratégia mantém eficácia em diferentes regimes de volatilidade. Os ativos aceleraram rallies após quebra de estruturas-chave de médias móveis, e o mecanismo dinâmico de stop-loss protegeu lucros realizados em alta volatilidade, suavizando a curva de capital.

Globalmente, o desempenho entre o final de 2024 e 2025 demonstra forte capacidade de captação de tendência e controlo eficaz de risco. Ativos com maior momentum amplificam retornos; ativos de maior volatilidade conseguem acumulação estável, reduzindo o risco de drawdown excessivo. Estas características complementam estratégias quantitativas de perfil neutro (como Gate Quant Fund), focadas em retornos estáveis e baixa volatilidade. Estratégias de tendência geram alpha em fases direcionais ou rotacionais, enquanto estratégias neutras oferecem capitalização controlada de risco.

Figura 12: Comparação de retorno acumulado anual das cinco melhores estratégias

5. Resumo da Estratégia

A Moving Average Trend Breakout Strategy utiliza cruzamentos de médias móveis de curto e médio prazo para aferir tendências. Aliada a mecanismos dinâmicos de stop-loss e take-profit, proporciona desempenho estável e escalável em diversos ativos cripto. Os resultados do último ano mostram que XRP, DOGE e ADA registaram ganhos faseados robustos após breakouts, com retornos acumulados superiores a +250% e +330% em picos. SUI e ETH, com ganhos mais moderados, avançaram de forma consistente, evidenciando capacidade da estratégia para acumular retornos em diferentes regimes de volatilidade.

O backtesting mostra que a estratégia é especialmente eficaz em mercados com tendência definida e rotação de capital notória, protegendo ganhos em correções e gerando curva de capital suave e ascendente. Em mercados unilaterais fortes, pode entrar tardiamente por exigência de confirmação ou devolver parte dos ganhos por stops, ficando aquém dos ativos de maior beta.

Num horizonte de risco–retorno de longo prazo, uma alocação quantitativa robusta exige não só o alpha das estratégias de tendência mas também estabilidade de abordagens de menor volatilidade e controlo de risco. O Gate Quant Fund, ancorado em arbitragem neutra e cobertura, reforça a estabilidade do portefólio ao longo dos ciclos de mercado, visando capitalização composta de longo prazo com drawdowns limitados. Ao contrário da maior volatilidade e ciclos frequentes das estratégias de tendência, as neutras oferecem padrões de retorno mais suaves e são mais adequadas como holdings defensivos.

Conclusão

Entre 4 e 17 de novembro de 2025, o mercado cripto manteve-se em consolidação débil, com deterioração dos fluxos de capital e do sentimento. BTC e ETH prolongaram correção com recuperações limitadas, enquanto a volatilidade disparou repetidamente—indicando sentimento frágil e elevada sensibilidade a níveis críticos. O rácio long–short oscilou em torno de 1 e as taxas de financiamento alternaram rapidamente em torno do zero, evidenciando fraca convicção long e ausência de alinhamento direcional no sentimento de curto prazo.

Nos derivados, o open interest de BTC e ETH manteve-se baixo após forte desalavancagem em outubro, sem sinais de re-alavancagem significativa. O ecossistema de alavancagem manteve-se em estado de “observação pós-desalavancagem”. As liquidações foram dominadas por posições long, com liquidações short limitadas—mostrando pressão descendente não digerida. O mercado entrou na fase final de consolidação débil, marcada por alternância de ciclos de limpeza estrutural e flutuações de sentimento. Sem entrada de capital ou aumentos sincronizados de volatilidade e volume, persiste risco de nova descida ou venda forçada por liquidações.

Neste contexto, a Moving Average Trend Breakout Strategy revela potencial prático relevante. Os backtesting mostram que ativos fortes como XRP, DOGE e ADA alcançaram ganhos significativos impulsionados por tendência, atingindo retornos acumulados de +250% a +330%. ETH e SUI, com ganhos moderados, registaram acumulação ascendente suave, evidenciando consistência sob diferentes condições de volatilidade. Embora a estratégia possa perder parte da subida em mercados unilaterais rápidos por confirmação ou stops, o desempenho pode ser otimizado com filtros de volatilidade, fatores de inclinação ou indicadores de volume para melhorar precisão e adaptabilidade.

Por seu lado, o Gate Quant Fund, centrado em arbitragem neutra e cobertura, proporciona drawdowns reduzidos e capitalização estável por diversificação e gestão rigorosa de risco—oferecendo opção quantitativa equilibrada para investidores que privilegiam retornos consistentes. Ambas as abordagens formam estrutura complementar, combinando geração de alpha em tendência com defesa estável.

Referências:

- CoinGecko, https://www.coingecko.com/

- Gate, https://www.gate.com/trade/BTC_USDT

- Gate, https://www.gate.com/trade/ETH_USDT

- Sosovalue, https://sosovalue.com/assets/etf/us-btc-spot?from=moved

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate, https://www.gate.com/futures_market_info/BTC_USD/capital_rate_history

- Gate, https://www.gate.com/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

- Gate, https://www.gate.com/institution/quant-fund

Gate Research é uma plataforma abrangente de investigação blockchain e criptomoedas que disponibiliza conteúdos técnicos, insights de mercado, estudos sectoriais, previsão de tendências e análise macroeconómica.

Aviso Legal

Investir em mercados de criptomoedas envolve riscos elevados. Os utilizadores devem realizar diligência própria e compreender plenamente a natureza dos ativos e produtos antes de tomar decisões de investimento. Gate não se responsabiliza por perdas ou danos decorrentes dessas decisões.

Artigos relacionados

Tudo o que precisa saber sobre o Quantitative Strategy Trading

Como usar APIs para iniciar a negociação quantitativa

Como os Agentes de IA Impulsionarão a Cripto no Mercado Principal

O Dólar na Internet de Valor - Relatório da Economia de Mercado USDC 2025

Como gerir os riscos no comércio de futuros cripto?