Gate Research: As estruturas técnicas de BTC e ETH mostram sinais de recuperação, com os setores PoW e AI a impulsionar o mercado

Visão Geral do Mercado de Criptomoedas

De acordo com os dados da CoinGecko, entre 28 de outubro e 10 de novembro de 2025, o mercado de criptomoedas registou volatilidade acentuada sob dois fatores: restrição da liquidez macroeconómica e uma crise de confiança no setor DeFi, embora os principais ativos tenham começado a apresentar sinais de recuperação a curto prazo. Relativamente à evolução dos preços, o BTC recuperou acima dos 105 800 $ em 8 de novembro após sucessivas quedas, entrando num padrão de “recuperação suave e consolidação em intervalo inferior”. O ETH também ultrapassou os 3 630 $, com um aumento moderado do volume de negociação e reforço do ímpeto comprador — sinalizando uma ligeira melhoria no sentimento do mercado.【1】

No panorama do ecossistema e das notícias, a gestora de tesouraria da SOL, Forward Industries, anunciou um programa de recompra até 1 bilião $, sinalizando confiança da administração nos fundamentos de longo prazo. Em simultâneo, a Gate lançou o seu Launchpad Web3 descentralizado, proporcionando emissão transparente e segura em blockchain para utilizadores e equipas de projeto — evidenciando a aceleração da transição das exchanges centralizadas para ambientes on-chain.

Em termos macroeconómicos, o prolongado impasse do governo dos EUA fez disparar as taxas de financiamento, aumentando preocupações com a liquidez, enquanto as taxas perpétuas de financiamento de BTC caíram 60 %, refletindo menor procura por alavancagem, mas deixando margem para potencial ciclo ascendente subsequente.

O segmento DeFi enfrentou forte pressão, com o ataque à Balancer e o colapso da Stream Finance a gerarem saídas superiores a 1 bilião $, representando a crise mais relevante em stablecoins desde o colapso da Terra em 2022. Estes incidentes provocaram liquidações sucessivas em vários protocolos e expuseram riscos sistémicos em stablecoins com rendimento, principalmente na transparência e gestão de ativos — apontando para uma reorientação do setor para maior prudência e conformidade. Em paralelo, a Google Finance anunciou a integração dos dados de mercados de previsão Kalshi e Polymarket, e a FTSE Russell associou-se à Chainlink para trazer índices globais para blockchain, destacando a rápida convergência entre finanças tradicionais e Web3.

A atividade on-chain foi liderada pela WorldChain, que superou 1 milhão de endereços ativos, manteve mais de 60 000 DAU e registou entradas líquidas de 56,3 milhões $, tornando-se destaque na rotação multichain. Em suma, apesar da pressão de curto prazo provocada por choques de liquidez e confiança, mantêm-se as tendências estruturais de recuperação dos principais ativos e o reforço do envolvimento institucional.

Com riscos e oportunidades a coexistirem, o capital está a migrar da especulação alavancada para ecossistemas de maior certeza, com “finanças reguladas + infraestrutura on-chain” a afirmarem-se como tema central de médio e longo prazo. BTCFi e mercados de previsão mantêm a liderança na próxima fase de rotação estrutural do mercado.

1. Análise Global da Evolução dos Preços

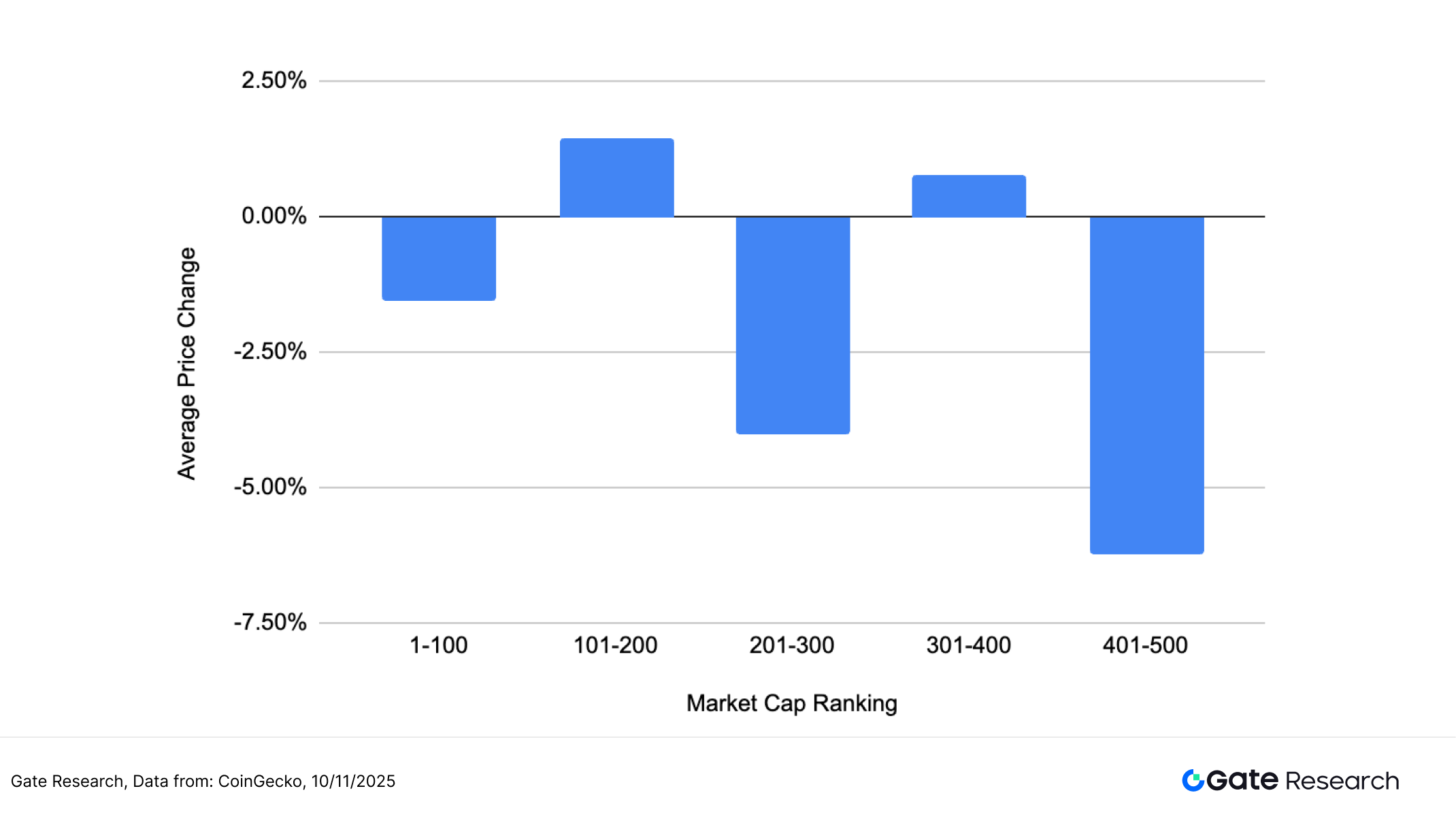

Esta análise agrupa os 500 principais tokens por capitalização de mercado para avaliar os seus retornos médios entre 28 de outubro e 10 de novembro.

O mercado registou aumento significativo da volatilidade, com divergências marcantes entre diferentes segmentos de capitalização. Estruturalmente, observou-se o padrão de “valorização moderada dos ativos intermédios, enquanto os segmentos superior e inferior enfrentaram maior volatilidade.” Os tokens entre as posições 100 e 200 registaram um ganho médio de 1,46 %, indicando que alguns ativos intermédios mantiveram dinâmica de recuperação durante a correção geral. Tokens entre 400 e 500 também apresentaram um aumento de +0,79 %, demonstrando resiliência. Por contraste, tokens entre 300 e 400 registaram a maior queda, com –4,01 %, enquanto os ativos do top-100 caíram 1,57 %, sugerindo ausência de rotação significativa do capital para os líderes de grande capitalização.

O mercado permanece numa fase de recuperação irregular. Apesar dos sinais de melhoria do sentimento, não se verificou ainda uma tendência sustentada de valorização. A estrutura de capitalização indica que os ativos intermédios oferecem maior proteção contra quedas e melhor absorção de capital, ao passo que os segmentos superior e inferior continuam sujeitos a variações de liquidez e aversão ao risco. Isto traduz uma alocação cautelosa e diversificada durante o ciclo de recuperação pós-correção.

Com base nos dados da CoinGecko, os 500 tokens de maior capitalização foram divididos em grupos de 100 (por exemplo, posições 1–100, 101–200, etc.). Para cada grupo, registou-se e calculou-se a variação média de preço entre 28 de outubro e 10 de novembro de 2025. A queda média global (–1,91 %) corresponde à média simples dos retornos individuais dos 500 tokens, sem ponderação pela capitalização.

Figura 1: A queda média geral foi de –1,91 %, com os tokens entre as posições 101–200 a mostrarem maior resiliência, registando um ganho aproximado de 1,46 %.

Maiores Ganhos e Perdas

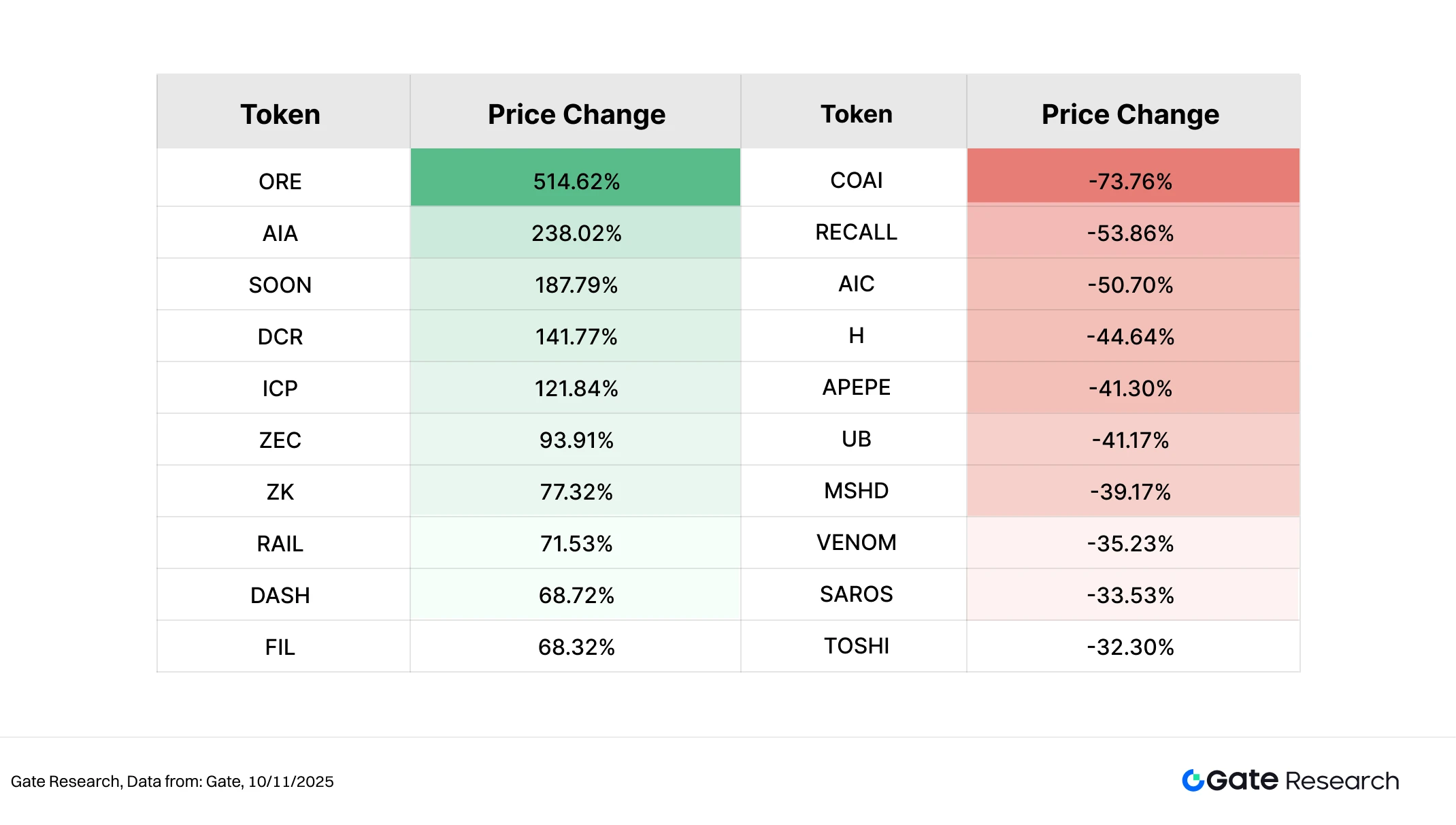

Nas duas últimas semanas (28 de outubro a 10 de novembro), o mercado de criptomoedas registou elevada volatilidade, com rápida rotação de capital entre diferentes setores narrativos, gerando divergências acentuadas no desempenho dos tokens.

Maiores Ganhos: Narrativas PoW e IA lideram a recuperação, ORE lidera o ranking

ORE disparou 514,62 %, sendo o token com melhor desempenho do período. Integrado no ecossistema Solana PoW via Ore Supply, ORE adota um modelo de mineração deflacionário para emissão sustentável, sendo cada vez mais considerado um potencial ativo de reserva de valor (SoV) na rede Solana. Com rendimentos de mineração em máximos históricos e crescente debate sobre o modelo deflacionário, ORE atraiu forte participação de mineradores e entradas de capital, impulsionando o preço para novos máximos consecutivos.

AIA (+238,02 %) e SOON (+187,79 %) ocuparam o segundo e terceiro lugares, impulsionados por fortes fluxos de capital em tokens de IA e aplicações emergentes. AIA destacou-se com a narrativa “IA + colaboração de agentes”; SOON beneficiou da dinâmica comunitária e das expectativas de airdrop inicial, alimentando o entusiasmo na negociação. Outros ativos de média e grande capitalização — DCR (+141,77 %), ICP (+121,84 %) e ZEC (+93,91 %) — registaram igualmente ganhos robustos, sinalizando renovado interesse do mercado em projetos PoW e de privacidade com narrativas sólidas.

Maiores Perdas: Tokens temáticos de IA e meme corrigem, COAI lidera a tendência descendente

COAI registou a maior queda, com –73,76 %, refletindo rápida saída de tokens narrativos de IA sobreaquecidos. RECALL (–53,86 %) e AIC (–50,70 %) também figuraram entre os principais perdedores, sugerindo elevada pressão de realização de lucros após anteriores rallies no setor de IA. H (–44,64 %) e APEPE (–41,30 %), ligados aos segmentos meme e gamefi, registaram volatilidade acentuada à medida que o capital regressou aos principais ativos. Em suma, os perdedores do período concentraram-se em tokens temáticos de elevada volatilidade e curta duração, evidenciando maior aversão ao risco e reajuste de portefólios.

Em síntese, o mercado exibiu um padrão dual: desempenho sustentado em narrativas de privacidade e IA, com forte correção em temas especulativos de curto prazo. Após períodos de especulação concentrada, o capital está a migrar gradualmente para projetos com base técnica sólida e narrativas robustas. Ativos ligados à privacidade e dados voltam a ser centro das atenções de investidores institucionais e particulares. No futuro, com o avanço da regulamentação e da discussão sobre conformidade, aplicações de computação privada e integração de IA deverão consolidar-se como temas fundamentais do mercado a médio e longo prazo.

Figura 2: ORE liderou o mercado com um ganho de 514,62 %. Com rendimentos de mineração em máximos e debate intensificado sobre o modelo deflacionário, ORE atraiu uma forte adesão de mineradores e entradas de capital, impulsionando o token para máximos sucessivos.

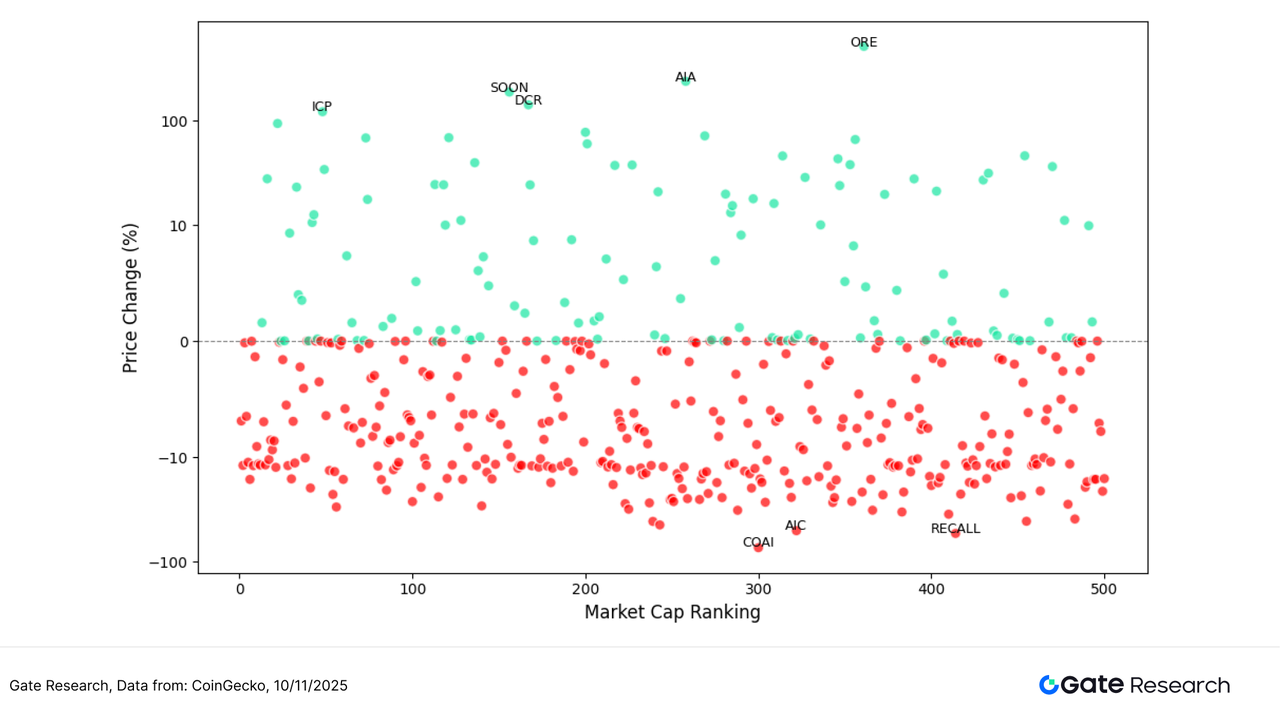

Correlação entre Capitalização de Mercado e Desempenho de Preço

Para analisar as características estruturais do desempenho dos tokens nesta fase, o estudo recorre a um gráfico de dispersão dos 500 principais tokens por capitalização. O eixo horizontal representa o ranking da capitalização (à esquerda = maior capitalização), e o vertical o desempenho do preço entre 28 de outubro e 10 de novembro. Cada círculo representa um token, verde para ganhos e vermelho para perdas.

Na distribuição, o número de tokens em queda supera claramente o dos que registaram ganhos, mostrando que o mercado permanece numa fase de recuperação irregular. A maioria registou perdas entre –10 % e –20 %, enquanto os tokens com ganhos superiores a 50 % foram raros e concentrados sobretudo nos segmentos intermédios e inferiores de capitalização. Isto evidencia uma preferência do mercado por ativos de menor dimensão e maior volatilidade, com apelo narrativo forte.

Entre os melhores desempenhos, ORE (+514,62 %) e AIA (+238,02 %) destacaram-se, beneficiando respetivamente do interesse crescente em modelos PoW deflacionários e da narrativa IA + Agente. SOON (+187,79 %) e DCR (+141,77 %) também mostraram desempenho robusto, indicando oportunidades estruturais mesmo em fase de consolidação. Por outro lado, as maiores quedas concentraram-se em tokens excessivamente especulativos ou movidos por narrativa, como COAI (–73,76 %), AIC (–50,70 %) e RECALL (–53,86 %), que corrigiram acentuadamente após o desaparecimento dos fluxos especulativos de curto prazo.

Globalmente, observa-se rotação estrutural, com volatilidade limitada nos ativos de grande capitalização, enquanto tokens de média e pequena dimensão apresentam flutuações mais acentuadas, determinadas pelo sentimento e pelos fluxos de capital. Os investidores privilegiam ativos high-beta e com narrativa, embora o risco global se mantenha elevado — refletindo cautela e tendência para negociação de curto prazo.

Figura 3: Entre os 500 tokens de maior capitalização, os que corrigem continuam em maioria, enquanto os maiores ganhos concentram-se nos segmentos intermédio e inferior — revelando preferência por ativos de elevada elasticidade e narrativa.

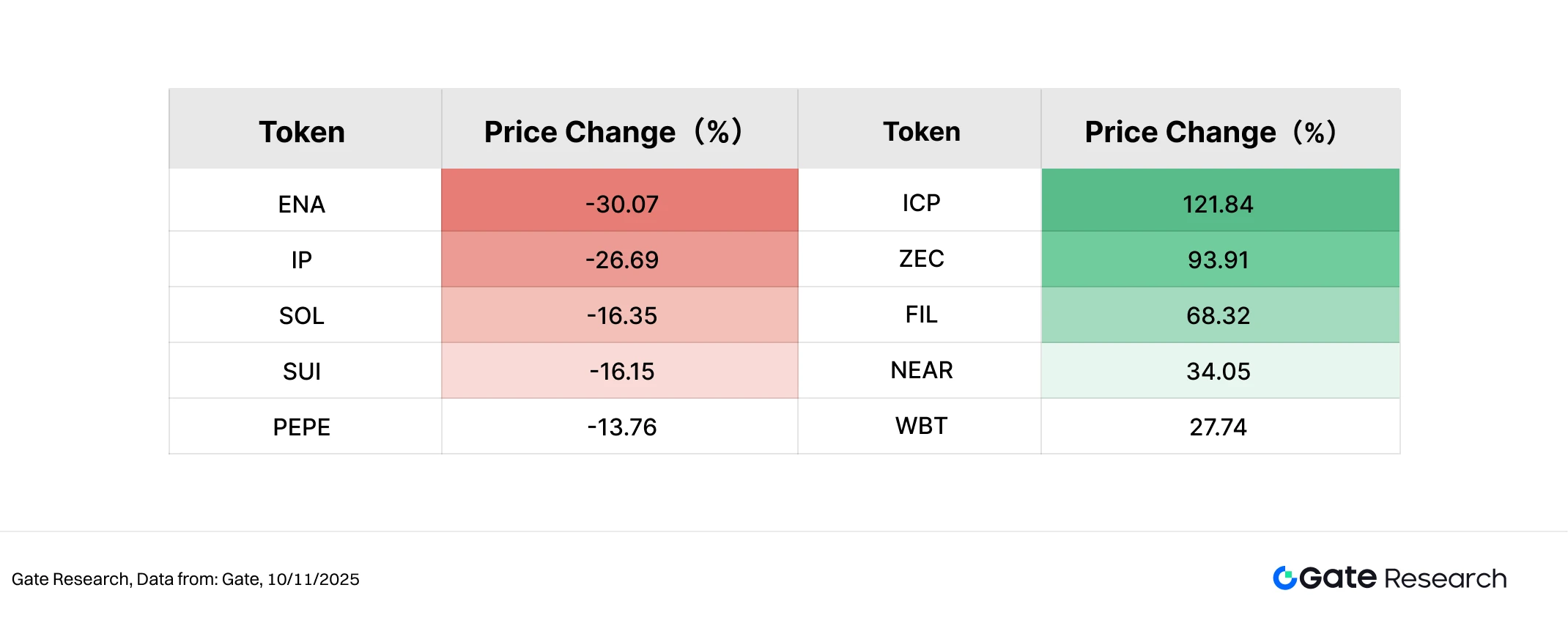

Líderes do Top 100 de Capitalização

Nesta fase de volatilidade, os 100 principais tokens por capitalização evidenciaram divergências estruturais claras. Enquanto os ativos de referência oscilaram pouco, alguns tokens com narrativas de longo prazo ou perfil defensivo superaram o mercado.

ICP (+121,84 %) liderou o grupo de ganhos, impulsionado pela expansão do ecossistema e atividade on-chain crescente, gerando entradas expressivas de capital. ZEC (+93,91 %) e FIL (+68,32 %) seguiram-se, consolidando a dinâmica das narrativas de privacidade e armazenamento descentralizado. NEAR (+34,05 %) e WBT (+27,74 %) também registaram ganhos sólidos, suportados pelo crescimento do ecossistema e desenvolvimento ativo em blockchain. No conjunto, os tokens de melhor desempenho mostram suporte fundamental claro e avanço tecnológico visível, refletindo preferência dos investidores por projetos com perspetiva de crescimento credível em L1 e infraestrutura.

ENA (–30,07 %) e IP (–26,69 %) registaram as maiores quedas, sobretudo pela dissipação do hype especulativo e rotação de capital para ativos mainstream. SOL (–16,35 %) e SUI (–16,15 %) sofreram correções de curto prazo por realização de lucros, mantendo estruturas relativamente sólidas. PEPE (–13,76 %), representando o segmento meme, registou volatilidade acrescida com o abrandamento da especulação.

No top 100, o capital favoreceu projetos com elevada certeza de crescimento e base tecnológica robusta, enquanto tokens high-beta e de narrativa corrigiram de forma mais acentuada. Após rotação acelerada, os investidores tornam-se mais racionais, demonstrando menor apetite por risco e renovada preferência por ativos layer-1 e de infraestrutura de qualidade.

Figura 4: Entre os 100 principais tokens, ICP, ZEC e FIL lideraram os ganhos, enquanto SOL e SUI registaram correções de curto prazo. A estrutura de mercado evidencia “líderes estáveis e desempenho divergente dos ativos intermédios”.

2. Análise do Aumento de Volume

Análise do Crescimento do Volume de Negociação

Além do desempenho dos preços, a análise contempla as variações do volume de negociação de tokens selecionados para aferir a atividade de mercado e a participação de capital. Utilizando o volume pré-rally como referência, calcula-se o múltiplo de expansão do volume de cada token e compara-se com o respetivo movimento de preço, para avaliar o interesse do mercado e os fluxos de capital de curto prazo.

XAUT, AGENTFUN, ICP, MINA e ZK registaram os maiores aumentos de volume no período. O volume de XAUT disparou mais de 51×, enquanto o preço subiu apenas 1,58 %, indicando preferência por alocação defensiva perante maior aversão ao risco. AGENTFUN registou um salto de 24,6× no volume, mas caiu 7,19 %, refletindo especulação intensa de curto prazo sem compra sustentada. ICP, com volume aumentado em 23,99× e preço em 121,84 %, evidenciou forte confluência entre volume e preço, tornando-se um dos ativos de grande capitalização mais destacados do período.

O rally do ICP (Internet Computer) foi impulsionado pela atualização estratégica DFINITY 2.0 e múltiplos lançamentos técnicos. No final de outubro, a equipa introduziu o framework Chain Fusion, permitindo que smart contracts ICP interajam nativamente com mais de 20 blockchains, incluindo Bitcoin, Ethereum e Solana. O lançamento do Caffeine.ai e da funcionalidade HTTP Request reforçou o desenvolvimento assistido por IA e o acesso a dados cross-chain. Estas melhorias consolidaram a posição do ICP na narrativa “cloud computing Web3 + infraestrutura IA”, atraindo renovado interesse de developers e capital.

MINA (+45,93 %) e ZK (+77,32 %) registaram também tendência ascendente suportada pelo aumento de volume, refletindo renovado interesse nas narrativas zero-knowledge (ZK) e L1 leves. No conjunto, os tokens com maior expansão de volume abrangem temas desde ativos defensivos a privacidade e infraestrutura, sinalizando aumento significativo da participação de capital. Mesmo em tokens sem forte valorização, o crescimento notório do volume indica maior atenção do mercado e potencial catalisação de rotação de capital e narrativa.

Figura 5: XAUT, ICP, ZK e outros registaram forte expansão de volume de negociação neste período. ICP, impulsionado pelo Chain Fusion e pela atualização DFINITY 2.0, alcançou confluência volume-preço, tornando-se referência para entrada de capital e aumento de atividade entre os grandes ativos.

Análise da Relação Volume–Preço

Com base na análise anterior dos tokens com volume anómalo, este estudo inclui também o desempenho de preço, apresentando um gráfico de dispersão do Múltiplo de Aumento de Volume vs. Variação de Preço (%). O eixo horizontal representa o múltiplo pelo qual o volume de negociação de um token aumentou nas últimas duas semanas, face ao período de referência, enquanto o vertical mostra a variação de preço associada. Utiliza-se escala logarítmica simétrica em ambos os eixos para melhor revelar a relação estrutural entre “expansão de volume” e “movimento de preço”.

No quadrante superior direito, agrupam-se tokens que registaram forte expansão de volume e valorização de preço, evidenciando entrada de capital em setores com narrativa forte e negociação ativa. ICP, ZK e MINA evidenciaram clara confluência volume-preço, com volumes a crescer cerca de 24×, 17× e 20×, respetivamente, e ganhos de preço de 121,84 %, 77,32 % e 45,93 %. Estes tokens destacaram-se como líderes da rotação estrutural atual. XAUT registou igualmente aumento de volume de 51×; embora o preço tenha subido apenas 1,58 %, os dados sugerem procura estável por ativos defensivos em contexto de elevada volatilidade.

AGENTFUN registou expansão de volume de 24,6×, mas queda de 7,19 %, evidenciando participação de capital motivada por especulação de curto prazo sem formação de tendência. Padrões semelhantes de “volume sem valorização” verificam-se em tokens como CETH e MEEETH, revelando um mercado ainda dominado por dinâmicas de rotação narrativa e eventos.

Os tokens no quadrante superior direito tendem a possuir catalisadores claros e elevada participação de capital ativo, tornando-se força dominante no ciclo de rotação. O quadrante inferior direito indica liquidez crescente mas falta de ímpeto comprador. O mercado mantém-se numa fase em que recuperação estrutural e hotspots coexistem, sendo os tokens com confluência volume–preço pontos-chave para o capital.

Figura 6: Tokens como ICP, ZK e MINA situam-se no quadrante superior direito, exibindo comportamento clássico de “elevado volume e forte valorização”. AGENTFUN, CETH e outros evidenciam forte expansão de volume sem movimento ascendente de preço, indicando negociação ativa de curto prazo sem tendência sustentada.

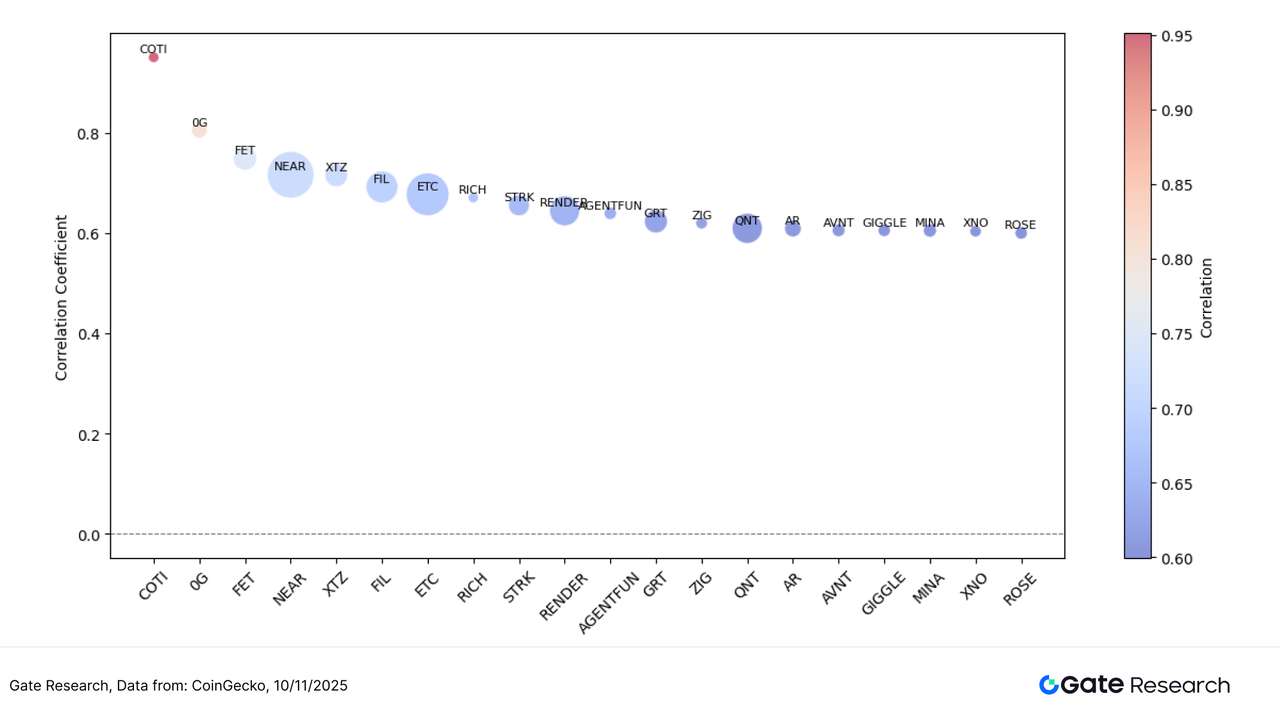

Análise de Correlação

Após analisar a relação entre volume de negociação e desempenho de preço, a investigação aprofunda a correlação estatística sistémica entre ambos. Para medir o grau de influência da atividade de capital na volatilidade dos preços, constrói-se um indicador de atividade relativa (“taxa de crescimento do volume / capitalização de mercado”) e calcula-se o coeficiente de correlação com as variações de preço. Este processo identifica os tipos de tokens mais sensíveis aos fluxos de capital no mercado atual.

O gráfico revela que a maioria dos tokens se concentra entre 0,6–0,8 de correlação, indicando relação positiva forte e confirmando o padrão predominante de “maior volume = maior volatilidade”. A cor das bolhas representa a força da correlação (vermelho = mais forte, azul = mais fraca), enquanto o tamanho corresponde à escala da capitalização.

Entre os ativos mais correlacionados, COTI (≈0,95), 0G (≈0,82) e FET (≈0,78) destacam-se, sugerindo que tokens ligados a IA e computação de dados são altamente sensíveis à variação do volume de negociação — típicos ativos de elevada elasticidade e dependentes de volume. Já ativos mainstream como NEAR, FIL e ETC situam-se entre 0,65–0,75, mostrando ressonância volume–preço também nestes segmentos. Tokens de menor dimensão ou focados em privacidade, como MINA, XNO e ROSE, apresentam correlações mais fracas (cerca de 0,6), indicando que as variações de preço resultam sobretudo de desenvolvimentos específicos ou notícias do projeto, e não tanto de movimentos de liquidez ampla.

No conjunto, o mercado apresenta uma clara “estratificação de correlação”:

- Tokens de IA e computação de dados exibem ligação volume–preço mais forte e volatilidade elevada;

- Ativos de infraestrutura e privacidade evidenciam maior estabilidade, refletindo preferência sustentada do capital por setores de elevada elasticidade.

Figura 7: COTI, 0G e FET apresentam a correlação mais elevada entre taxa de crescimento do volume e capitalização, destacando a elevada sensibilidade dos setores de IA e computação de dados.

O mercado cripto mantém um padrão de rotação estrutural, com recuperação gradual do sentimento e maior interação entre volume de negociação e evolução dos preços. Tokens de média e pequena capitalização, como ORE, AIA e SOON, registaram fortes recuperações impulsionadas por narrativas PoW e IA, bem como volumes crescentes, tornando-se foco do capital especulativo de curto prazo. O ICP, beneficiando da atualização DFINITY 2.0 e da interoperabilidade multichain reforçada, evidenciou confluência clara entre volume e preço, atraindo capital de regresso aos principais ativos. Por contraste, tokens temáticos de IA como COAI e AIC, apesar dos ganhos expressivos iniciais, enfrentaram maior pressão de realização de lucros — sinalizando migração do capital para projetos com base técnica sólida e narrativas de longo prazo sustentáveis.

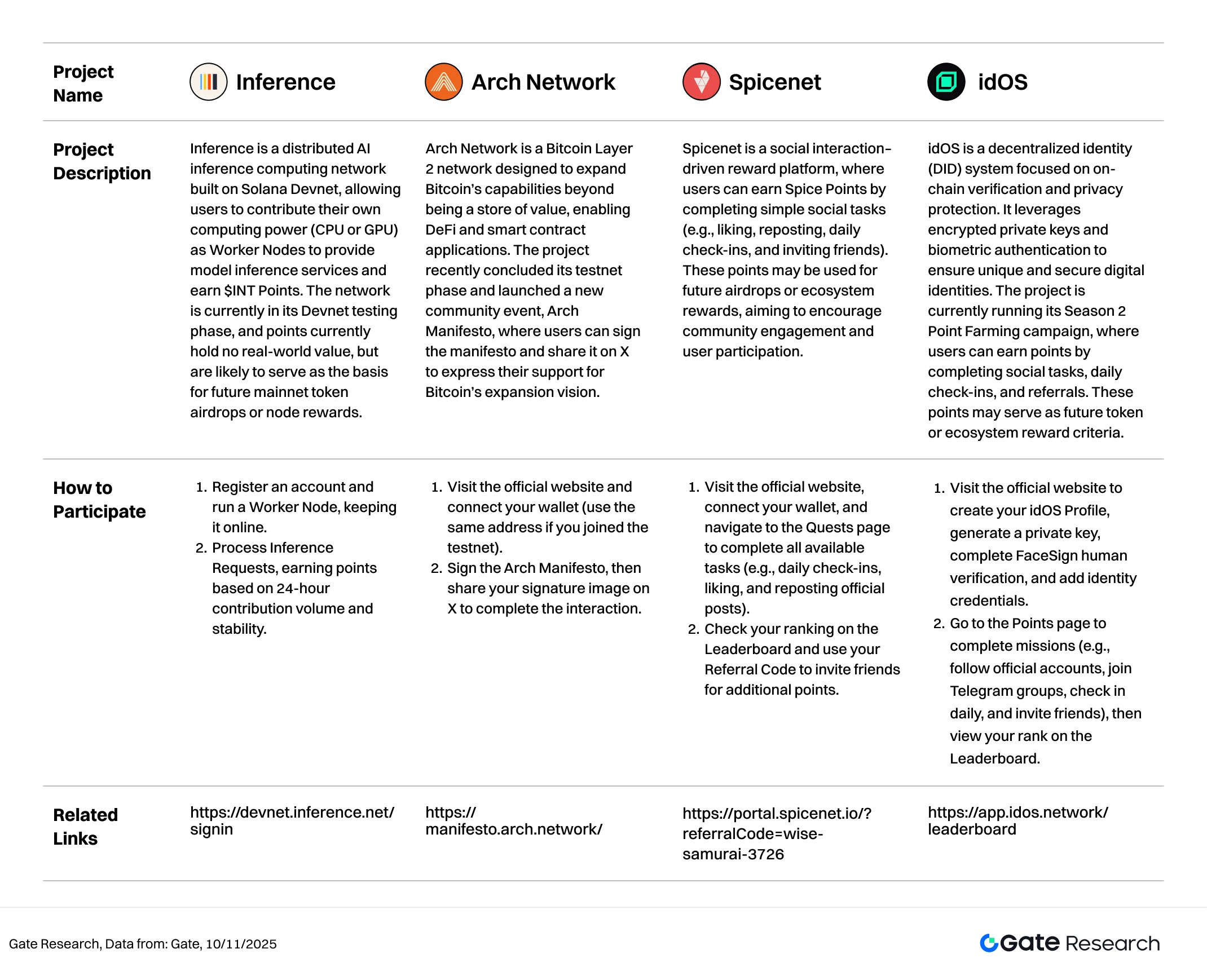

Para além do desempenho do mercado, várias oportunidades de airdrop continuam a avançar em setores populares como IA, Layer2, sistemas de interação social e identidade descentralizada. Com participação consistente e interação atempada, os utilizadores podem garantir posições iniciais e qualificação para recompensas durante esta fase volátil. As secções seguintes apresentam quatro projetos-chave a acompanhar e os respetivos métodos de participação, facilitando o planeamento sistemático de oportunidades de airdrop Web3.

Principais Airdrops em Destaque

Este artigo compila os principais candidatos a airdrop em fase inicial entre 28 de outubro e 10 de novembro de 2025, abrangendo projetos como Inference (rede de inferência IA distribuída na Solana Devnet), Arch Network (infraestrutura Bitcoin Layer2), Spicenet (plataforma de pontos baseada em interação social) e idOS (protocolo de identidade descentralizada). Os utilizadores podem acumular registos de contribuição — e eventual elegibilidade para futuros airdrops ou recompensas de tokens — conectando wallets, operando nós, realizando tarefas e participando em interações comunitárias.

Inference

Inference é uma rede distribuída de computação de inferência IA construída na Solana Devnet, que permite aos utilizadores contribuir com capacidade computacional própria (CPU ou GPU) como Worker Nodes, prestando serviços de inferência de modelos e ganhando $INT Points. A rede encontra-se atualmente em fase de testes Devnet, e os pontos não têm valor real, mas deverão servir de base para futuros airdrops de tokens ou recompensas de operadores de nó.【2】

Como Participar:

- Registar uma conta e operar um Worker Node, mantendo-o online.

- Processar pedidos de inferência, acumulando pontos em função do volume e estabilidade da contribuição em 24 horas.

Arch Network

Arch Network é uma rede Bitcoin Layer 2 concebida para expandir as capacidades do Bitcoin além da reserva de valor, viabilizando aplicações DeFi e contratos inteligentes. O projeto concluiu recentemente a fase de testnet e lançou o evento comunitário Arch Manifesto, onde os utilizadores podem assinar o manifesto e partilhá-lo na X, expressando apoio à visão de expansão do Bitcoin.【3】

Como Participar:

- Visitar o website oficial e conectar a wallet (usar o mesmo endereço caso tenha participado no testnet).

- Assinar o Arch Manifesto e partilhar a imagem da assinatura na X para completar a interação.

Spicenet

Spicenet é uma plataforma de recompensas baseada em interação social, onde os utilizadores podem ganhar Spice Points ao completar tarefas simples (gostar, republicar, realizar check-in diário e convidar amigos). Estes pontos podem ser utilizados em futuros airdrops ou em recompensas do ecossistema, promovendo o envolvimento comunitário e a participação dos utilizadores.【4】

Como Participar:

- Visitar o website oficial, conectar a wallet e aceder à página Quests para concluir todas as tarefas disponíveis (check-ins diários, gostos e republicação de posts oficiais).

- Consultar a classificação na Leaderboard e utilizar o Referral Code para convidar amigos e obter pontos adicionais.

idOS

idOS é um sistema de identidade descentralizada (DID) dedicado à verificação on-chain e à proteção da privacidade.【5】 Utiliza chaves privadas encriptadas e autenticação biométrica para garantir identidades digitais únicas e seguras. O projeto está atualmente a decorrer a campanha Season 2 Point Farming, que permite aos utilizadores ganhar pontos ao realizar tarefas sociais, check-ins diários e recomendações. Estes pontos poderão servir de critério para futuros tokens ou recompensas do ecossistema.

Como Participar:

- Visitar o website oficial para criar o perfil idOS, gerar uma chave privada, concluir a verificação humana FaceSign e adicionar credenciais de identidade.

- Aceder à página Points para completar missões (seguir contas oficiais, entrar em grupos Telegram, fazer check-in diário e convidar amigos), e consultar a classificação na Leaderboard.

Aviso

Os planos de airdrop e métodos de participação podem ser alterados a qualquer momento. Recomenda-se que os utilizadores sigam os canais oficiais dos projetos para obter atualizações. Além disso, recomenda-se cautela, consciencialização dos riscos e pesquisa aprofundada antes de participar. Gate não garante a atribuição de futuras recompensas de airdrop.

Conclusão

Entre 28 de outubro e 10 de novembro de 2025, o mercado de criptomoedas manteve uma estrutura de rotação. Após um ciclo de quedas, o BTC recuperou a 8 de novembro, ultrapassando os 105 800 $, enquanto o ETH também recuperou acima dos 3 630 $. Narrativas PoW e IA destacaram-se como principais motores desta fase: ORE disparou 514,62 %, graças ao modelo de mineração deflacionário e narrativa de reserva de valor (SoV); AIA e SOON valorizaram +238,02 % e +187,79 %, respetivamente, com a narrativa “IA + Agente” e novas aplicações a atraírem entradas concentradas de curto prazo. Projetos focados em privacidade e infraestrutura, como ICP, ZEC e FIL, também avançaram, formando uma estrutura dual de “infraestrutura + desempenho narrativo”. Por outro lado, tokens de narrativa efémera como COAI e RECALL lideraram as correções, evidenciando rotação do capital para ativos com lógica de crescimento sustentável.

Adicionalmente, os projetos Inference, Arch Network, Spicenet e idOS estiveram em fases ativas de incentivo. Estas iniciativas concentram-se em redes de computação IA, expansão do Bitcoin Layer2, sistemas de pontos sociais e verificação de identidade on-chain — oferecendo posicionamento complementar no ecossistema com vias de incentivo claras. Os utilizadores podem participar segundo as especificidades de cada projeto para acumular pontos e aumentar a eventual elegibilidade a airdrops. Recomenda-se acompanhar atualizações oficiais e calendários de tarefas para aproveitar oportunidades de recompensa em fase inicial.

Referências:

- CoinGecko, https://www.coingecko.com/

- Inference, https://devnet.inference.net/signin

- Arch Network, https://manifesto.arch.network/

- Spicenet, https://portal.spicenet.io/?referralCode=wise-samurai-3726

- idOS, https://app.idos.network/leaderboard

Gate Research é uma plataforma abrangente de análise blockchain e criptomoedas que disponibiliza conteúdos aprofundados para leitores, incluindo análise técnica, insights de mercado, estudos setoriais, previsões de tendências e análise de política macroeconómica.

Aviso Legal

Investir em mercados de criptomoedas implica elevado risco. Recomenda-se aos utilizadores que realizem pesquisa própria e compreendam plenamente a natureza dos ativos e produtos antes de tomar decisões de investimento. Gate não se responsabiliza por quaisquer perdas ou danos resultantes dessas decisões.

Artigos relacionados

Como usar APIs para iniciar a negociação quantitativa

Uma Breve História dos Airdrops e das Estratégias Anti-Sybil: Sobre a Tradição e o Futuro da Cultura de Livre-Equitação

O Meme "" Revolução: A revolução de Solana nos EUA

gate Research: Relatório de Teste Retrospetivo de Produtos de Auto-Investimento

Como ler melhor os gráficos de criptomoedas