Vinh quang, suy thoái và biến động của DeFi

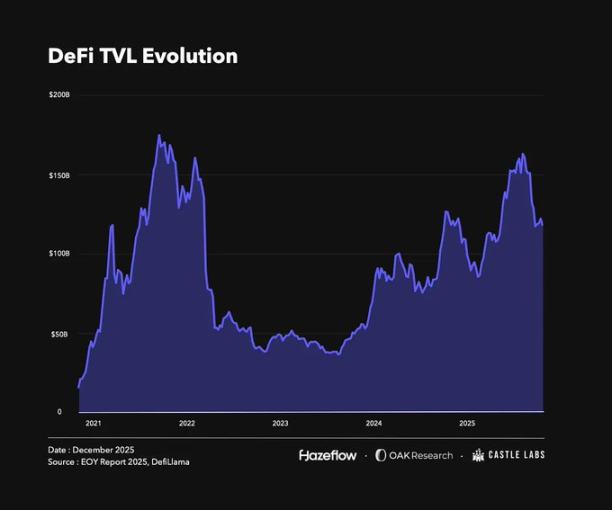

Nhìn lại chặng đường phát triển, DeFi đã trải qua nhiều giai đoạn bùng nổ, suy thoái và biến động mạnh. Đến nay, lĩnh vực này đã xây dựng được nền tảng vững chắc với các chỉ số chính liên tục thiết lập “đỉnh cao mới, đáy cao mới”. Đáng chú ý, biến động của TVL (Tổng Giá Trị Khóa) thường bám sát giá tài sản, vì phần lớn tài sản bị khóa trong DeFi là token biến động mạnh, giá của chúng tác động trực tiếp đến số liệu cốt lõi.

Ở thời điểm hiện tại, TVL vẫn cao hơn đầu năm. Dù mức tăng không quá nổi bật, một đỉnh đã xuất hiện vào tháng 10 khi các tài sản tiền mã hóa lớn đạt mức cao nhất mọi thời đại. Sau đó, “sự kiện thanh lý tháng 10” đã khiến tổng giá trị thanh lý lên tới 19 tỷ USD, gây ra hàng loạt sự cố giao thức và làm tổng TVL giảm khoảng 28%, đồng thời kéo theo giá các token liên quan giảm mạnh.

Tuy vậy, phần báo cáo này không chỉ xoay quanh các sự cố giao thức và các vụ thanh lý dây chuyền. Đây là tổng kết toàn diện về quá trình phát triển, tăng trưởng và chuyển đổi của DeFi trong suốt năm qua.

DeFi năm 2025: Bức tranh mới

Năm nay, nhiều giao thức và phân ngành đã thu hút sự chú ý của thị trường. Dù không thể đề cập hết mọi câu chuyện thành công, bài viết sẽ tập trung vào một số trường hợp tiêu biểu.

Các giao thức dẫn đầu

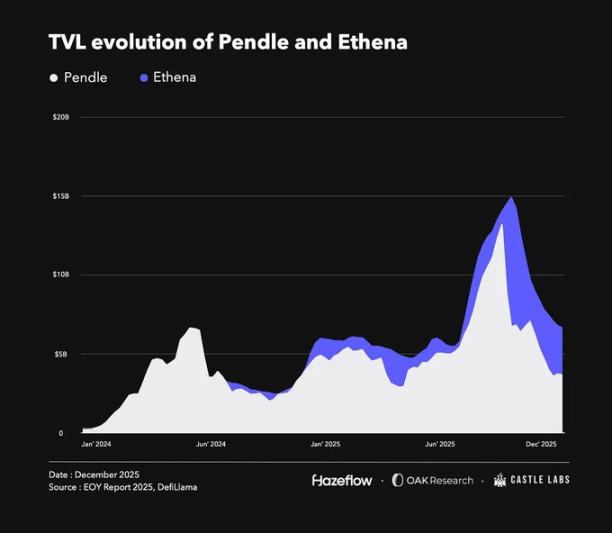

2025 là “Năm của lợi suất”, và @pendle_fi đang dẫn đầu xu hướng. Pendle tách tài sản sinh lợi thành phần gốc (PT token) và phần lợi suất (YT token). Lợi suất có thể giao dịch độc lập, còn phần gốc được hoàn trả khi đáo hạn. Đổi mới này, kết hợp với hợp tác cùng các giao thức như @ethena_labs và @aave, đã thúc đẩy tăng trưởng TVL mạnh mẽ.

Đáng chú ý, TVL của Pendle hiện chưa đạt đỉnh lịch sử và đang thấp hơn đầu năm, với mức cao nhất rơi vào giữa tháng 9. Nguyên nhân chủ yếu là do ra mắt Plasma chain, khuyến khích người dùng di chuyển tài sản từ nền tảng khác, tạm thời làm giảm TVL. Tuy nhiên, nền tảng của Pendle vẫn rất vững chắc, củng cố vị thế là nền tảng phân phối lợi suất trọng tâm.

Pendle cũng mở rộng dịch vụ lợi suất thông qua giao thức Boros. Boros cho phép người dùng mua hoặc bán khống đơn vị lợi suất (YU) để phòng ngừa hoặc tận dụng rủi ro tỷ lệ tài trợ. Một YU đại diện cho lợi suất sinh ra từ một đơn vị tài sản thế chấp từ lúc phát hành đến khi đáo hạn. Ví dụ, 1 YU-ETH tương ứng với lợi suất của 1 ETH cho đến khi đáo hạn—chức năng tương tự như YT token của Pendle.

@ethena_labs cũng là điểm sáng nổi bật năm nay. Ethena đã ra mắt USDe, stablecoin tổng hợp neo theo USD, tạo lợi suất thông qua giao dịch chênh lệch giá cơ sở. USDe được bảo đảm bằng các tài sản biến động như BTC, ETH và LST. Để giữ trạng thái trung tính delta, Ethena phòng hộ vị thế giao ngay và mở vị thế bán khống vĩnh viễn làm ký quỹ. Dù vị thế trung tính delta, giao thức vẫn thu lợi suất từ tỷ lệ tài trợ do bên mua trả cho bên bán trong hợp đồng vĩnh viễn.

Tương tự Pendle, TVL của Ethena đã giảm trong nửa cuối năm, chủ yếu sau sự kiện thanh lý tháng 10 khi TVL đạt đỉnh. Sự sụt giảm bắt nguồn từ việc USDe mất giá tạm thời trên @binance, dẫn đến các vị thế dựa trên USDe bị thanh lý và gây ra phản ứng dây chuyền trong TVL. Thực tế, bản thân USDe vẫn an toàn; sự mất giá trên Binance xuất phát từ cấu hình oracle và thanh khoản thấp ở cặp này. Trên các nền tảng như Aave, nơi giá USDe/USDT được hardcode, các vị thế không bị ảnh hưởng.

Rào cản cạnh tranh của Ethena vừa vững chắc vừa có khả năng mở rộng. Gần đây, Ethena tập trung vào “Stablecoin-as-a-Service”, phát hành stablecoin tùy chỉnh cho từng trường hợp sử dụng phối hợp với @megaeth, @JupiterExchange, @SuiNetwork và nhiều đối tác khác. Chiến lược này giúp giữ lại giá trị vốn sẽ chảy ra khỏi hệ sinh thái (về Tether hoặc Circle) và đưa giá trị trở lại on-chain. Tether và Circle mỗi năm tạo ra hàng tỷ USD doanh thu từ stablecoin, nhưng giá trị này không quay lại các chuỗi và giao thức sử dụng chúng.

Ethena cũng mở rộng tiện ích token, vừa ra mắt hợp đồng DEX vĩnh viễn ký quỹ bằng USDe theo chuẩn Hyperliquid HIP-3 qua @hyenatrade. Điểm nổi bật: nhà giao dịch có thể dùng USDe làm ký quỹ và nhận APY hấp dẫn, trong khi dùng stablecoin khác không sinh lợi suất.

Bằng việc mở rộng hoạt động cốt lõi và ứng dụng, Ethena đang có vị thế thuận lợi để tiếp tục gia tăng thị phần stablecoin trong những năm tới.

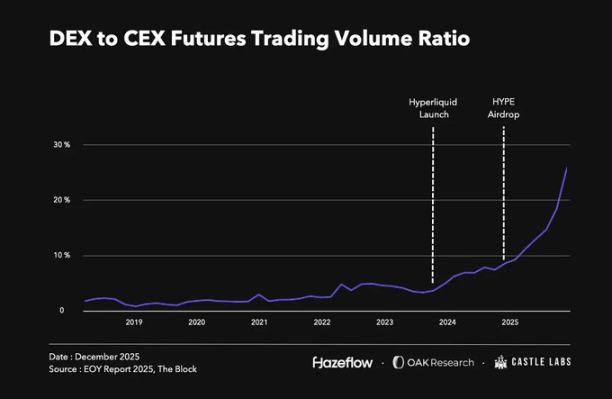

Trong số các giao thức có hiệu suất vượt trội, @HyperliquidX dẫn đầu ở nhiều chỉ số năm nay. Sau khi ra mắt token, giao thức nhanh chóng trở thành địa điểm hàng đầu cho giao dịch hợp đồng vĩnh viễn on-chain. Giao thức tạo ra doanh thu lớn, toàn bộ đều dùng để mua lại token, giúp vốn hóa thị trường tăng mạnh. Hyperliquid đang xây dựng hạ tầng tài chính toàn diện, tiến triển đều với nâng cấp HIP-3 và triển khai HyperEVM.

Các phân ngành thắng lớn

Các giao thức thành công thường xuất phát từ phân ngành có hiệu suất cao. Hai lĩnh vực nổi bật nhất năm nay: hợp đồng vĩnh viễn và stablecoin, đều đã tìm được điểm cân bằng sản phẩm-thị trường và duy trì nhu cầu mạnh mẽ.

Giao dịch hợp đồng vĩnh viễn từ lâu đã là trụ cột của thị trường tiền mã hóa, với khối lượng giao dịch hàng ngày lên tới hàng chục tỷ USD. Trước năm nay, phần lớn khối lượng nằm ở sàn tập trung. Sau đợt airdrop lớn của Hyperliquid cuối năm 2024, sự quan tâm với hợp đồng vĩnh viễn on-chain tăng mạnh, cạnh tranh trở nên gay gắt. Khối lượng giao dịch hợp đồng vĩnh viễn trên DEX hiện chiếm kỷ lục 18% so với CEX. Các giao thức như @Lighter_xyz, @Aster_DEX, @extendedapp và @pacifica_fi đều tham gia thị trường này, cạnh tranh để giành tăng trưởng hợp đồng vĩnh viễn on-chain.

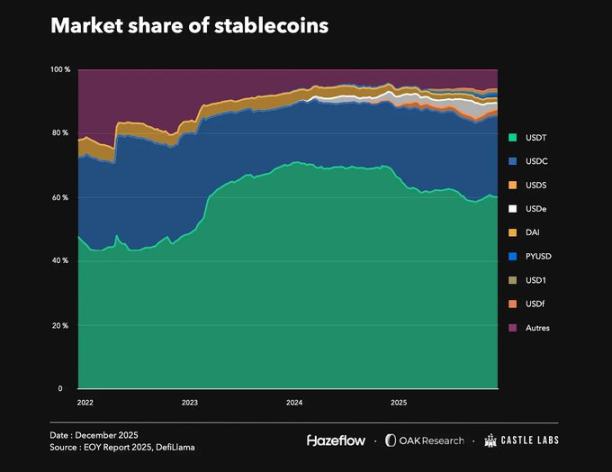

Stablecoin là phân ngành nổi bật khác, với tổng vốn hóa thị trường hiện khoảng 309 tỷ USD—tăng hơn 50% so với 200 tỷ USD đầu năm. Nhu cầu stablecoin tăng đều qua nhiều năm, và với hơn 300 đơn vị phát hành, cạnh tranh rất khốc liệt.

Dù thị trường đông đúc, @Tether_to (USDT) và @circle (USDC) vẫn thống trị, nắm 85% thị phần, tiếp theo là Ethena (USDe) và @SkyEcosystem (USDS). Nhờ lợi thế người đi đầu và tích hợp sâu on-chain, Tether và Circle vẫn duy trì vị trí dẫn đầu dù có thêm đối thủ mới.

Thế áp đảo này tạo ra thách thức: dòng giá trị lớn chảy từ hệ sinh thái gốc sang các đơn vị bên ngoài. 30 ngày gần đây, Tether và Circle lần lượt tạo ra khoảng 700 triệu USD và 240 triệu USD doanh thu, nhờ được sử dụng rộng rãi trên các chuỗi và giao thức. Để giải quyết vấn đề này, Ethena đã triển khai “Stablecoin-as-a-Service” giúp các blockchain giữ lại giá trị nội bộ. Tuy nhiên, việc thay thế Tether và Circle là cực kỳ khó—chúng đã ăn sâu vào hạ tầng tiền mã hóa.

Sự kiện thanh lý tháng 10

Sự kiện thanh lý tháng 10—được xem là “bài kiểm tra sức chịu đựng của thị trường tiền mã hóa”—diễn ra vào ngày 10 tháng 10, cuốn đi hơn 19 tỷ USD tài sản. Nguyên nhân trực tiếp là thông báo của Trump về việc tăng thuế nhập khẩu lên 100% đối với Trung Quốc nhằm đáp trả chính sách hạn chế xuất khẩu đất hiếm và kiểm soát mở rộng của nước này. Vài tuần sau, một bản ghi nhớ bị rò rỉ từ JPMorgan cho thấy có thể loại bỏ Strategy khỏi chỉ số MSCI, càng làm gia tăng hoảng loạn.

Giá tài sản lao dốc trên diện rộng. BTC và ETH giảm lần lượt 23% và 33% từ đỉnh. Vốn hóa thị trường tiền mã hóa giảm từ khoảng 4.240 tỷ USD ngày 10 tháng 10 xuống 3.160 tỷ USD tại thời điểm viết bài—tương đương mức giảm 25%.

Trên Binance và các nền tảng khác, stablecoin sinh lợi của Ethena là USDe đã mất giá do phụ thuộc vào giá giao ngay với thanh khoản thấp, dẫn đến các vụ thanh lý không công bằng. Cuối cùng, sàn đã bồi thường cho người dùng bị ảnh hưởng hơn 280 triệu USD, bao gồm các tài sản như BNSOL và WBETH.

Các giao thức cho vay DeFi hoạt động ổn định, thực hiện thanh lý đúng thiết kế và gần như không phát sinh nợ xấu. Các giao thức như @Aave, @Morpho, @0xFluid và @eulerfinance đã thanh lý tổng cộng hơn 260 triệu USD tài sản, hầu như không phát sinh nợ xấu.

Dù DeFi và CeFi blue-chip vượt qua thử thách, nhiều giao thức khác và các chiến lược sử dụng đòn bẩy—đặc biệt là vay lặp trên nền tảng cho vay và hợp đồng vĩnh viễn—chịu thiệt hại lớn.

Vay lặp cho phép người dùng tăng đòn bẩy trên giao thức cho vay. Khi tài sản sinh lợi phát triển, chiến lược này trở nên phổ biến vì có lợi khi lợi suất vượt chi phí vay. Nhưng ở thị trường biến động, chỉ cần mất giá nhỏ cũng có thể làm tan vỡ vị thế đòn bẩy. Ngày 10 tháng 10, khi giá lao dốc, nhiều người dùng không kịp đóng vị thế và bị thanh lý.

Dù đòn bẩy gây ra nhiều thua lỗ, các trường hợp như Stream Finance lại nổi bật—là lời cảnh báo rõ ràng về việc chạy theo lợi suất cao một cách thiếu kiểm soát. Phần tiếp theo sẽ phân tích kỹ hơn trường hợp này.

Stablecoin có thực sự ổn định? Trường hợp Stream Finance

Quý IV chứng kiến một số stablecoin có cơ chế yếu kém sụp đổ. Dù có thể kéo dài lâu hơn, sự kiện thanh lý tháng 10 đã xóa sổ các tài sản ổn định bị đòn bẩy quá mức. Hai thất bại lớn nhất và có ảnh hưởng sâu rộng là xUSD (Stream Finance) và deUSD (Elixir), liên kết với nhau và cùng sụp đổ.

Ví dụ, Stream Finance về bản chất đã bán một loại “stablecoin” bị đòn bẩy quá mức, thiếu tài sản đảm bảo—xUSD. Khi người dùng ký gửi tài sản thế chấp, giao thức sẽ mint xUSD, hoán đổi khoản ký gửi sang deUSD của Elixir với lợi suất cao và gửi vào các giao thức cho vay như Euler và Morpho.

Thay vì chỉ lặp đơn giản, giao thức còn mint thêm xUSD, khiến nguồn cung phình to gấp bảy lần tài sản đảm bảo thực tế. Chỉ 1,9 triệu USD tài sản đảm bảo USDC xác thực đã hỗ trợ cho 14,5 triệu USD xUSD.

Giao thức cũng có rủi ro ngoài chuỗi mà người dùng không biết. Trong sự kiện thanh lý ngày 10 tháng 10, các vị thế ngoài chuỗi chính của giao thức bị thanh lý, dẫn đến khoản lỗ 93 triệu USD và đóng rút tiền. Việc đóng cửa kích hoạt làn sóng bán tháo xUSD trên thị trường thứ cấp mỏng, khiến giá mất neo nhanh chóng. deUSD của Elixir cũng nhanh chóng mất giá, dù phần lớn người dùng vẫn được xử lý rút tiền.

Tất cả các vault và nhà quản lý tiếp xúc với các stablecoin này trên các giao thức như Euler và Morpho đều chịu lỗ. Một số giao thức thậm chí phát sinh nợ xấu do dùng oracle giá cố định, gán tài sản này ở mức 1 USD ngay cả khi đã mất giá. Không có giải pháp định giá hoàn hảo; oracle xác minh tài sản đảm bảo có thể hỗ trợ, nhưng stablecoin như xUSD thường bị đòn bẩy quá mức hoặc thiếu minh bạch tài sản đảm bảo. Cuối cùng, người dùng chạy theo APY cao ở các giao dịch này cần nhận thức rõ rủi ro và phải thẩm định kỹ lưỡng.

Quay về nguyên tắc cơ bản: Doanh thu quyết định

Doanh thu là nền tảng của mọi doanh nghiệp. Nếu giao thức sinh lời và có cơ chế phân phối giá trị cho người nắm giữ token, tất cả đều hưởng lợi. Tuy nhiên, thực tế phức tạp hơn, và người nắm giữ token thường chịu rủi ro giảm giá. Trước khi bàn về tích lũy giá trị, hãy xem xét các nguồn doanh thu chính của thị trường tiền mã hóa.

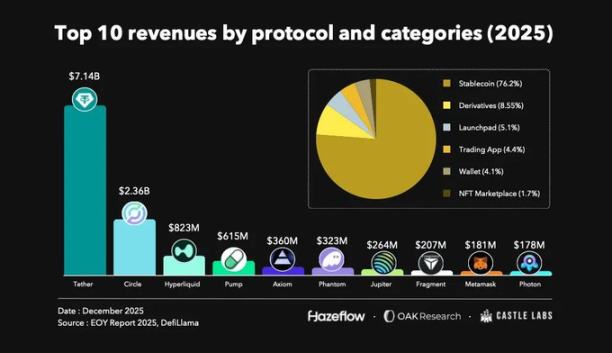

Năm vừa qua, mười giao thức hàng đầu về doanh thu ghi nhận các đơn vị phát hành stablecoin đóng góp khoảng 76% tổng doanh thu, tiếp theo là phái sinh, launchpad và ứng dụng giao dịch.

Stablecoin vẫn là lĩnh vực sinh lời nhất của tiền mã hóa nhờ được chấp nhận rộng rãi. Chúng là nền tảng của DeFi và là điểm vào/ra chính của dòng vốn. Phái sinh và launchpad cũng đóng góp tỷ trọng doanh thu lớn.

Năm vừa qua, Tether và Circle tạo ra tổng cộng 9,8 tỷ USD doanh thu, duy trì quy mô đó. Tiếp theo là hai đơn vị dẫn đầu phái sinh Hyperliquid và Jupiter, với tổng doanh thu 1,1 tỷ USD.

Bên cạnh các phân ngành đã ổn định, các giao thức như Pumpdotfun cũng tạo ra doanh thu bền vững. Một số giao thức hàng đầu về doanh thu chỉ mới ra mắt năm ngoái, phản ánh nhu cầu thị trường với các lựa chọn mới. Chính sách khuyến khích rất quan trọng với giai đoạn đầu tăng trưởng và thu hút người dùng, và các tính năng độc đáo giúp giữ chân người dùng.

Trước đây, Uniswap—một trong những giao thức lớn nhất của DeFi—không thể liên kết trực tiếp token với doanh thu giao thức do ràng buộc pháp lý. Đề xuất mới nhất đã đốt 100 triệu UNI từ kho bạc, tương ứng với số lượng sẽ bị đốt nếu phí giao thức được kích hoạt từ đầu. Hiện tại, phí giao thức đã được áp dụng, dùng để đốt UNI, và Uniswap đã ngừng thu phí với frontend, ví và API.

Điều này giúp tăng trưởng giao thức liên kết trực tiếp hơn với giá trị của token quản trị. Nhiều dự án đang áp dụng mô hình liên kết giá trị để phân phối nhiều giá trị hơn cho người nắm giữ token.

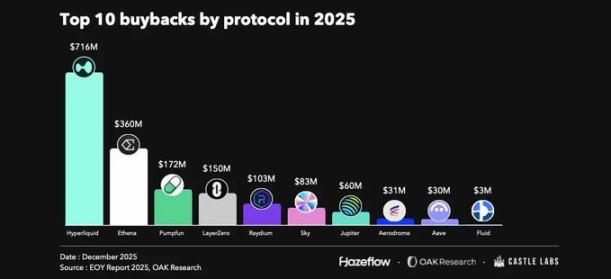

Buyback trở thành xu hướng chính

Trước đây, hiệu suất token chủ yếu phụ thuộc vào marketing, người dùng ít quan tâm đến kinh tế giao thức. Điều này có thể có lợi cho nhà đầu cơ ngắn hạn, nhưng không bền vững—nhiều người nắm giữ không thể thoát hàng. Hiện tại, kinh tế giao thức và doanh thu thực là yếu tố cốt lõi tạo giá trị, không chỉ là hiệu ứng truyền thông.

Việc ra mắt token HYPE và cơ chế tích lũy giá trị đã tạo bước ngoặt. Giao thức phân bổ 99% doanh thu vào quỹ hỗ trợ mua lại HYPE, thổi bùng lại sự quan tâm với thị trường hợp đồng vĩnh viễn—Hyperliquid đã thiết lập tiêu chuẩn cao ở đây. Các chương trình buyback này tạo lực đỡ giá mạnh và thúc đẩy tăng trưởng giá trị.

Không chỉ Hyperliquid. Các giao thức blue-chip như Aave, Maple và Fluid cũng đã triển khai chương trình buyback. Buyback là cách hấp dẫn để chia sẻ doanh thu với người nắm giữ token, nhưng đòi hỏi giao thức phải có thu nhập bền vững. Do đó, buyback phù hợp với giao thức trưởng thành, còn các dự án giai đoạn đầu nên ưu tiên tăng trưởng.

Từ tháng 4, Aave đã chi khoảng 33 triệu USD cho buyback.

Tương tự, Fluid đã hoàn thành khoảng 3 triệu USD buyback kể từ tháng 10, trả doanh thu trực tiếp cho người nắm giữ token.

Tuyên bố miễn trách:

- Bài viết này được đăng lại từ [Foresight News], bản quyền thuộc về tác giả gốc [Castle Labs, OAK Research, Hazeflow]. Nếu có thắc mắc về việc đăng lại, vui lòng liên hệ đội ngũ Gate Learn, chúng tôi sẽ xử lý nhanh chóng theo quy định liên quan.

- Tuyên bố miễn trách: Quan điểm và ý kiến trong bài viết thuộc về tác giả, không phải là lời khuyên đầu tư.

- Các phiên bản ngôn ngữ khác do đội ngũ Gate Learn dịch. Không sao chép, phân phối hoặc đạo văn nếu không ghi rõ nguồn Gate khi cần thiết.

Bài viết liên quan

Stablecoin là gì?

Mọi thứ bạn cần biết về Blockchain

Thanh khoản Farming là gì?

Axie Infinity là gì?

MakerDAO: DAPP "điên rồ nhất" của Ethereum