分享幣圈內容,享內容挖礦收益

placeholder

Crypto_Buzz_with_Alex

#BuyTheDipOrWaitNow?

📉🔥 買低賣高 — 現在是行動還是等待? 🔥📉

市場回調。

恐懼迅速蔓延。

而一個問題佔據主導——

這是機會……還是陷阱?

逢低買入可以很有力量——

但前提是有策略支持,而非情緒驅使。

等待可能是明智的——

但只有當你準備好迎接可能錯過的突破時。

這就是贏家與觀望者的區別。

他們不追逐熱潮。

他們不恐慌賣出。

他們有紀律地執行。

因為在波動的市場中,

沒有策略的信心是風險——

但有準備的耐心則是力量。 🚀

查看原文📉🔥 買低賣高 — 現在是行動還是等待? 🔥📉

市場回調。

恐懼迅速蔓延。

而一個問題佔據主導——

這是機會……還是陷阱?

逢低買入可以很有力量——

但前提是有策略支持,而非情緒驅使。

等待可能是明智的——

但只有當你準備好迎接可能錯過的突破時。

這就是贏家與觀望者的區別。

他們不追逐熱潮。

他們不恐慌賣出。

他們有紀律地執行。

因為在波動的市場中,

沒有策略的信心是風險——

但有準備的耐心則是力量。 🚀

- 讚賞

- 4

- 2

- 轉發

- 分享

discovery :

:

直達月球 🌕查看更多

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

⚠️ 最新消息:🇺🇸 聯邦儲備委員會會議紀要顯示若通脹如預期持續下降,幾位官員認為進一步降息可能是適當的。 📊 總體來說: #Bullish for # 加密貨幣與高風險資產。 #crypto

查看原文

- 讚賞

- 2

- 留言

- 轉發

- 分享

GBULL

Gate Bull

創建人@0xd1b5...a733

上市進度

0.00%

市值:

$2434.48

更多代幣

參與賽馬猜測,完成任務獲取賽馬券,每日開啟百萬紅包雨,瓜分 100,000 USDT 獎池,盡在 Gate 2026 春節慶典。 https://www.gate.com/competition/year-of-horse-2026?ref_type=165&utm_cmp=7EQB9Jba&ref=VLVFV11BAQ

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

參與賽馬猜測,完成任務獲取賽馬券,每日開啟百萬紅包雨,瓜分 100,000 USDT 獎池,盡在 Gate 2026 春節慶典。 https://www.gate.com/competition/year-of-horse-2026?ref_type=165&utm_cmp=7EQB9Jba&ref=VLRAA15XBA

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

伊朗這次地域衝突

目前無法判斷這波利空是否已經被機構消化!

因為這是一次灰犀牛事件,並非黑天鵝!

友好提示!只有現貨可以走到最後!

查看原文目前無法判斷這波利空是否已經被機構消化!

因為這是一次灰犀牛事件,並非黑天鵝!

友好提示!只有現貨可以走到最後!

- 讚賞

- 3

- 3

- 轉發

- 分享

常熟大米33 :

:

沒打呀查看更多

OpenAI,與#crypto company Paradigm, introduced EVMbench, a tool that evaluates #代理 #performance using #智能合約合作。$IN

#加密貨幣

查看原文#加密貨幣

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 1

- 留言

- 轉發

- 分享

Kevin O'Leary 在世界自由論壇:

“大型基金願意將 1-3% 的投資組合投入加密貨幣,但一旦明確性完成,SEC 需要批准並簽署! "

查看原文“大型基金願意將 1-3% 的投資組合投入加密貨幣,但一旦明確性完成,SEC 需要批准並簽署! "

- 讚賞

- 1

- 留言

- 轉發

- 分享

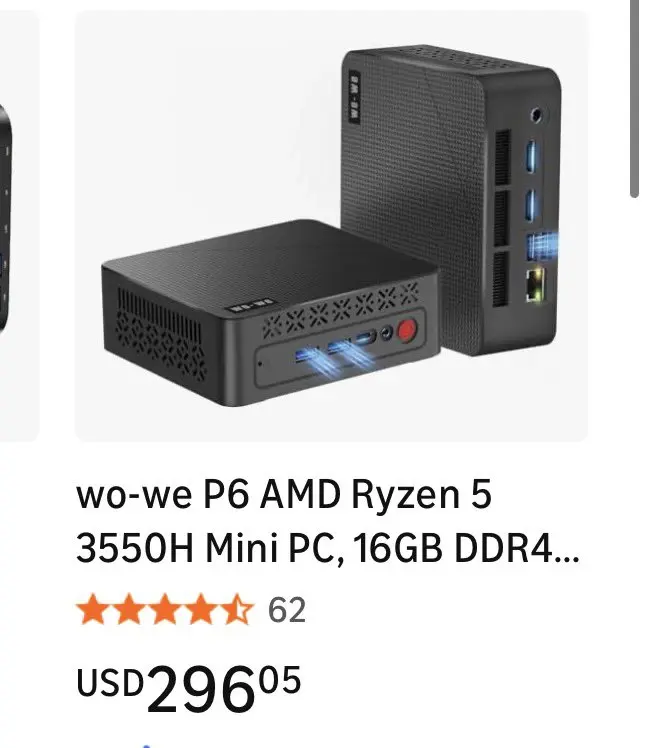

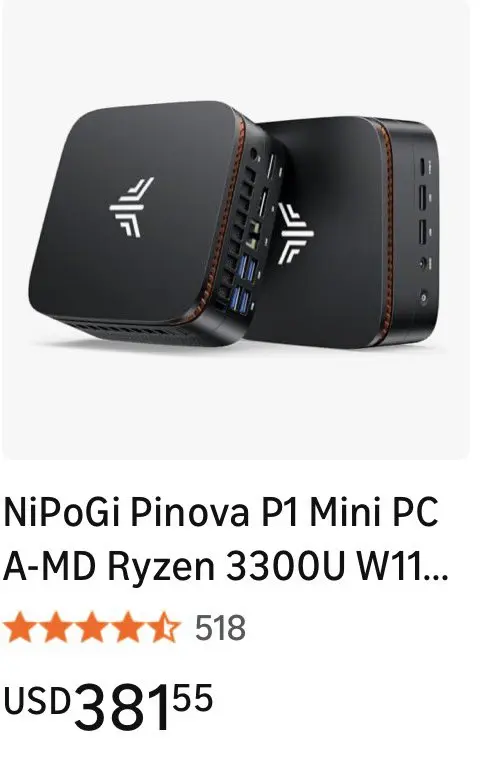

好了,大家,你不需要一台Mac mini來運行Open Claw或這些自主機器人

你只需要一台隔離且功能完整的電腦,現在市面上有許多專為此目的而打造的迷你電腦,價格便宜90%

在Mac mini上運行這些東西完全是浪費,你可以用那筆錢在電腦或盒子上做很多有意義的事情

話雖如此,我會買一台Mac mini,但是出於正確的理由,而不是為了Open Claw

最低需求如下👇🏽

查看原文你只需要一台隔離且功能完整的電腦,現在市面上有許多專為此目的而打造的迷你電腦,價格便宜90%

在Mac mini上運行這些東西完全是浪費,你可以用那筆錢在電腦或盒子上做很多有意義的事情

話雖如此,我會買一台Mac mini,但是出於正確的理由,而不是為了Open Claw

最低需求如下👇🏽

- 讚賞

- 2

- 留言

- 轉發

- 分享

HW

Huggy Wuggy

創建人@BRAGA123

上市進度

0.00%

市值:

$2458.62

更多代幣

參與賽馬猜測,完成任務獲取賽馬券,每日開啟百萬紅包雨,瓜分 100,000 USDT 獎池,盡在 Gate 2026 春節慶典。 https://www.gate.com/competition/year-of-horse-2026?ref_type=165&utm_cmp=7EQB9Jba&ref=VLZHVFWKAQ

查看原文

- 讚賞

- 1

- 留言

- 轉發

- 分享

🔥 $SOMI / USDT 永續合約 — 動能點燃 🔥

$SOMI 正在甦醒,行情變得越來越激烈 ⚡

乾淨的反彈 → 更高的低點 → 可控的回調。

這就是趨勢的開始。

📊 市場快照

價格:$0.1980

24小時最高:$0.2022

24小時最低:$0.1900

24小時成交量:33.06M SOMI 💰

24小時變動:+3.72%

15分鐘結構轉為看漲 📈

回調買盤完美守住,現在價格正壓縮待突破。

🧠 交易策略 (回調延續)

🟢 多單進場區域:

$0.1950 – $0.1980 (回調至需求區)

🎯 目標:

TP1:$0.2025 (局部高點掃蕩)

TP2:$0.2080

TP3:$0.2150 (動能延伸)

🛑 止損:

$0.1890 (結構與流動性以下)

📌 方向:只要$0.190持穩,持續看漲

📌 無效:清楚的跌破 + 支撐以下的成交量

💥 動能尚未完結 — 這看起來像是在擴展前的積累

如果成交量進場,SOMI可以快速移動 🚀

讓我們出發,進行交易 $SOMI 😈🔥

$SOMI 正在甦醒,行情變得越來越激烈 ⚡

乾淨的反彈 → 更高的低點 → 可控的回調。

這就是趨勢的開始。

📊 市場快照

價格:$0.1980

24小時最高:$0.2022

24小時最低:$0.1900

24小時成交量:33.06M SOMI 💰

24小時變動:+3.72%

15分鐘結構轉為看漲 📈

回調買盤完美守住,現在價格正壓縮待突破。

🧠 交易策略 (回調延續)

🟢 多單進場區域:

$0.1950 – $0.1980 (回調至需求區)

🎯 目標:

TP1:$0.2025 (局部高點掃蕩)

TP2:$0.2080

TP3:$0.2150 (動能延伸)

🛑 止損:

$0.1890 (結構與流動性以下)

📌 方向:只要$0.190持穩,持續看漲

📌 無效:清楚的跌破 + 支撐以下的成交量

💥 動能尚未完結 — 這看起來像是在擴展前的積累

如果成交量進場,SOMI可以快速移動 🚀

讓我們出發,進行交易 $SOMI 😈🔥

SOMI2.18%

- 讚賞

- 2

- 留言

- 轉發

- 分享

#GrayscaleEyesAVESpotETFConversion

📊💡 灰度公司關注AVE現貨ETF轉換 — 加密投資的新時代! 💡📊

市場格局正在轉變。

灰度正探索將AVE轉換為現貨ETF。

此舉可能為全球投資者解鎖新的流動性、透明度與進入渠道。

機構參與的潛在門檻。

加密貨幣在傳統市場成熟的潛在信號。

機會偏愛有準備的人。

保持領先。

了解變化。

策略性布局。

市場在演變——你的策略也應如此。 🚀

查看原文📊💡 灰度公司關注AVE現貨ETF轉換 — 加密投資的新時代! 💡📊

市場格局正在轉變。

灰度正探索將AVE轉換為現貨ETF。

此舉可能為全球投資者解鎖新的流動性、透明度與進入渠道。

機構參與的潛在門檻。

加密貨幣在傳統市場成熟的潛在信號。

機會偏愛有準備的人。

保持領先。

了解變化。

策略性布局。

市場在演變——你的策略也應如此。 🚀

- 讚賞

- 3

- 2

- 轉發

- 分享

discovery :

:

2026 GOGOGO 👊查看更多

加入賽馬預測,完成任務即可獲得賽馬門票,享受每日百萬禮金幣抽獎,並分享10萬USDT獎池——盡在2026春節慶典大門。https://www.gate.com/competition/year-of-horse-2026?ref_type=165&utm_cmp=7EQB9Jba&ref=AgNHVwsO

查看原文

- 讚賞

- 2

- 1

- 轉發

- 分享

ParnoNina :

:

儘管波動性$ETH 和近期價格下跌,我們仍觀察到過去幾年來最大規模的累積。 這得益於DeFi/TradFi的積極推廣

看看 Gate,加入我一起參加最熱鬧的活動!https://www.gate.com/campaigns/4083?ref=AlREAAwN&ref_type=132&utm_cmp=NpDK5DcL

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 2

- 留言

- 轉發

- 分享

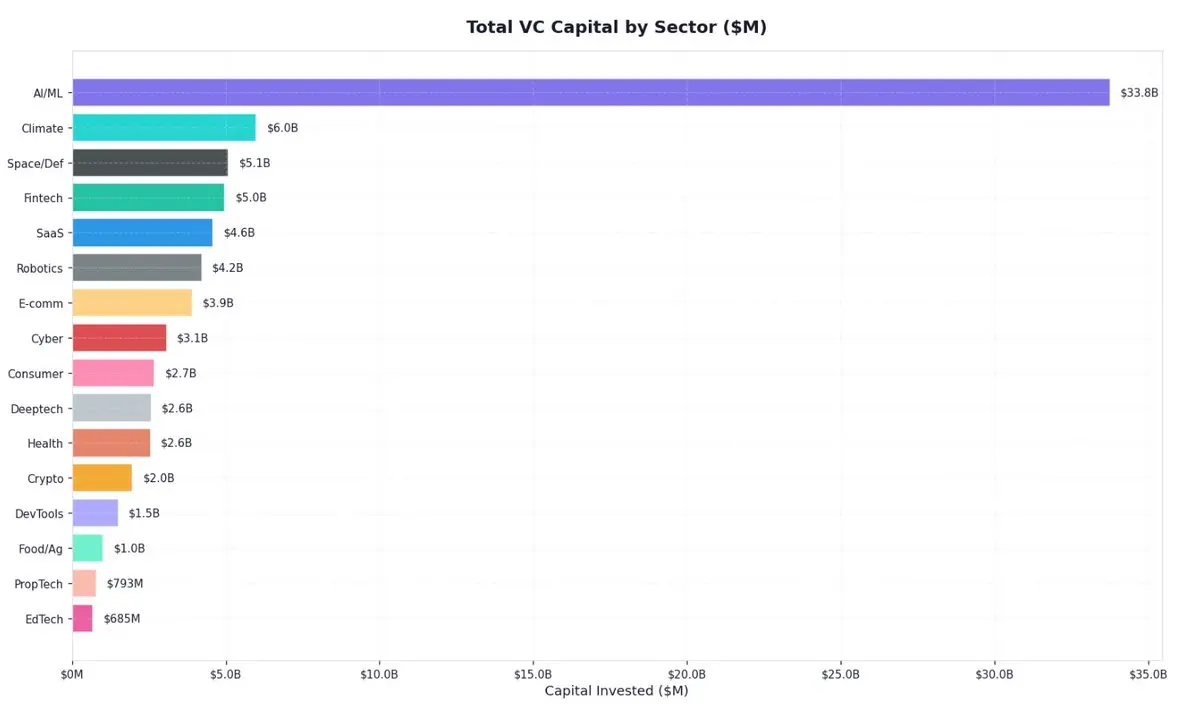

這是過去一年風投資金的分配趨勢

只要這個趨勢持續,風險偏好在風險偏好期間很可能在 AI 和 Crypto x AI 中擁有最高的投機溢價

耐心與規劃

查看原文只要這個趨勢持續,風險偏好在風險偏好期間很可能在 AI 和 Crypto x AI 中擁有最高的投機溢價

耐心與規劃

- 讚賞

- 2

- 留言

- 轉發

- 分享

參與賽馬猜測,完成任務獲取賽馬券,每日開啟百萬紅包雨,瓜分 100,000 USDT 獎池,盡在 Gate 2026 春節慶典。 https://www.gate.com/competition/year-of-horse-2026?ref_type=165&utm_cmp=7EQB9Jba&ref=VQRMBGSJVQ

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多20.68萬 熱度

1.2萬 熱度

4.46萬 熱度

8.53萬 熱度

84.95萬 熱度

熱門 Gate Fun

查看更多- 市值:$2434.48持有人數:10.00%

- 市值:$2467.77持有人數:20.00%

- 市值:$2434.48持有人數:10.00%

- 市值:$2439.56持有人數:10.00%

- 市值:$2468.4持有人數:20.06%

最新消息

查看更多置頂

福利加碼,Gate 廣場明星帶單交易員二期招募開啟!

入駐發帖 · 瓜分 $20,000 月度獎池 & 千萬級流量扶持!

如何參與:

1️⃣ 報名成為跟單交易員:https://www.gate.com/copytrading/lead-trader-registration/futures

2️⃣ 報名活動:https://www.gate.com/questionnaire/7355

3️⃣ 入駐 Gate 廣場,持續發布交易相關原創內容

豐厚獎勵等你拿:

首帖福利:首發優質內容即得 $30 跟單体验金

雙周內容激勵:每雙周瓜分 $500U 內容獎池

排行榜獎勵:Top 10 交易員額外瓜分 $20,000 登榜獎池

流量扶持:精選帖推流、首頁推薦、周度明星交易員曝光

活動時間:2026 年 2 月 12 日 18:00 – 2 月 24 日 24:00(UTC+8)

詳情:https://www.gate.com/announcements/article/49849Gate 廣場內容挖礦獎勵繼續升級!無論您是創作者還是用戶,挖礦新人還是頭部作者都能贏取好禮獲得大獎。現在就進入廣場探索吧!

創作者享受最高60%創作返佣

創作者獎勵加碼1500USDT:更多新人作者能瓜分獎池!

觀眾點擊交易組件交易贏大禮!最高50GT等新春壕禮等你拿!

詳情:https://www.gate.com/announcements/article/49802🏮 新年快樂,馬上發財!Gate 廣場 $50,000 紅包雨狂降!

發帖即領,手慢無 👉 https://www.gate.com/campaigns/4044

🧨 三重驚喜,陪您紅火過新年:

1️⃣ $50,000 紅包雨:發帖即領,新用戶 100% 中獎,單帖最高 28 GT

2️⃣ 馬年錦鯉:帶 #我在Gate广场过新年 發帖,抽 1 人送 50 GT + 新春禮盒

3️⃣ 創作者榜單賽:贏國米球衣、Red Bull 聯名夾克、VIP 露營套裝等豪禮

📅 2/9 17:00 – 2/23 24:00(UTC+8)

請將 App 更新至 8.8.0+ 版本參與

詳情:https://www.gate.com/announcements/article/49773Gate 廣場“新星計劃”正式上線!

開啟加密創作之旅,瓜分月度 $10,000 獎勵!

參與資格:從未在 Gate 廣場發帖,或連續 7 天未發帖的創作者

立即報名:https://www.gate.com/questionnaire/7396

您將獲得:

💰 1,000 USDT 月度創作獎池 + 首帖 $50 倉位體驗券

🔥 半月度「爆款王」:Gate 50U 精美周邊

⭐ 月度前 10「新星英雄榜」+ 粉絲達標榜單 + 精選帖曝光扶持

加入 Gate 廣場,贏獎勵 ,拿流量,建立個人影響力!

詳情:https://www.gate.com/announcements/article/49672