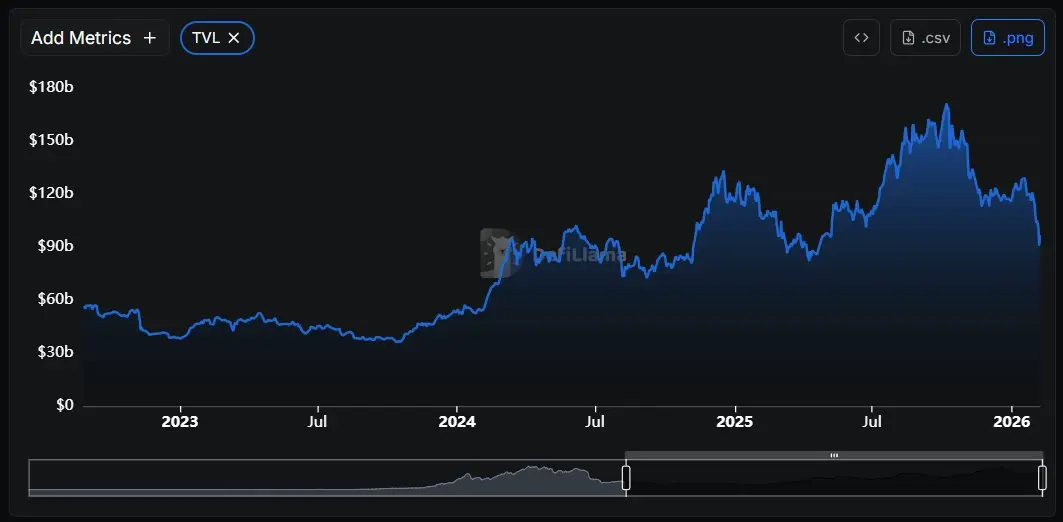

#WhyAreGoldStocksandBTCFallingTogether? 在2026年初,投資者正見證一個不同尋常的市場動態:黃金礦業股和比特幣同時下跌,即使實體黃金仍持續吸引機構需求。這種分歧引發了疑問,尤其考慮到比特幣長期以來的“數字黃金”說法。事實上,在系統性壓力期間,市場優先考慮流動性而非理念——比特幣和黃金股都是高度流動、槓桿化且易受強制賣出的資產。

1. 風險偏好轉變與強制去槓桿

市場已進入極端避險階段,由地緣政治緊張、貿易爭端升級、鷹派貨幣預期、人工智慧與科技股疲弱,以及全球流動性收緊所推動。在這樣的環境下,投資者紛紛減少曝險以保全資本。

當槓桿壓力升高時,強制賣出會在資產類別間連鎖反應。基金和槓桿交易者會迅速清算任何能賣出的資產——不論其長期基本面如何。比特幣由於其高β值和24/7的流動性,通常首先受到打擊,而黃金礦業股則因其類似槓桿股的交易特性而緊隨其後。由中央銀行和機構資金支持的實體黃金,通常能吸收需求並較快穩定。

2. 比特幣的“數字黃金”說法在壓力下

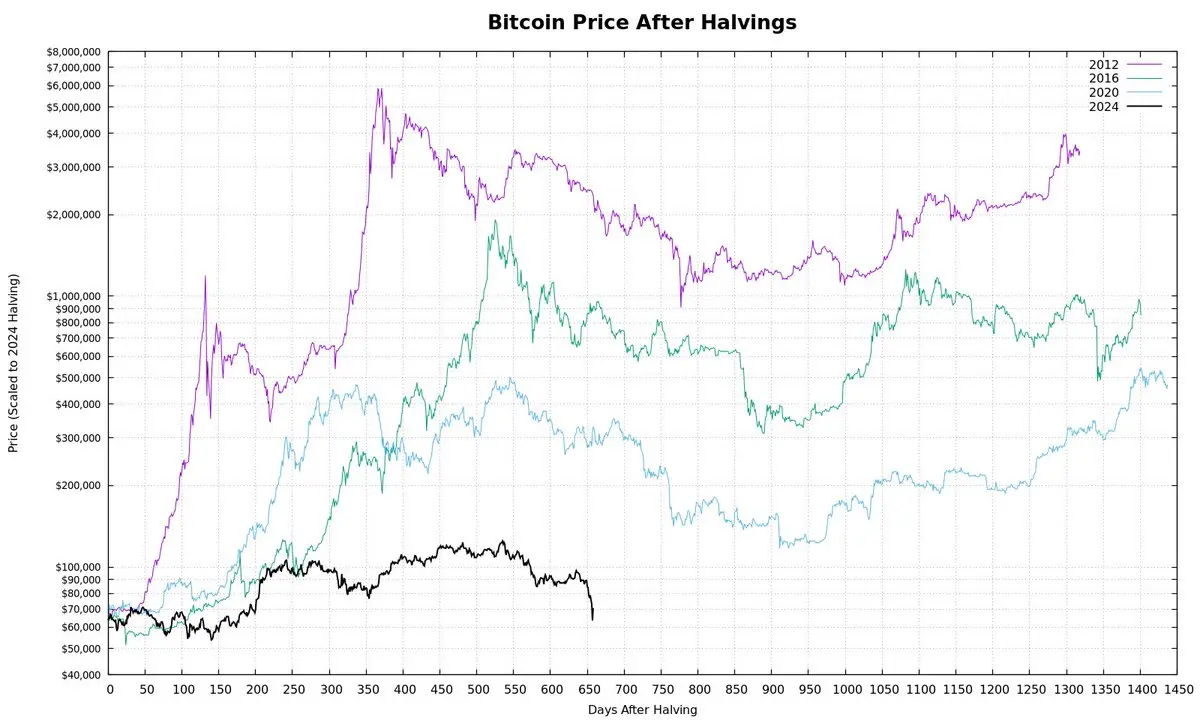

在這次下行中,比特幣的表現較少像避險工具,更像高風險成長資產。最新數據顯示,比特幣與黃金的相關性較弱或為負,與納斯達克風格的風險資產則呈現較強相關。

比特幣追蹤信貸可用性和流動性週期。當融資收緊、槓桿解除、風險偏好下降時,BTC成為主要的現金來源。在恐慌階段,投資者首先賣出波動性——比特幣是最具波動性的流動性資產之一。

相較之下,黃金則受益於主權需求、通脹對沖和危機驅動的資金流入。這種結構性差異解釋了為何在系統性震盪期間,BTC表現不佳。

3. 黃金礦業股:高β暴露於波動性

黃金礦業股並非純粹的黃金代理指標。它們承擔操作、財務和股市風險,放大了下行幅度。

礦業股的波動通常是金屬本身的兩到三倍。能源成本上升、勞動成本、債務服務和供應鏈壓力在波動期間壓縮利潤。2025年的大幅漲幅使許多礦業股技術上過度擴張,易受到快速均值回歸的回調影響。

在大範圍的股市拋售中,礦業股被視為風險資產——而非避風港——無論黃金的基本面多麼堅實。

4. 共同下跌的主要觸發因素

多重重疊的力量推動同步拋售:

• 貿易緊張升級與關稅威脅

• AI與科技領導者的疲弱

• 貴金屬市場的波動

• 大規模加密貨幣清算

• 保證金追繳與投資組合再平衡

• 持倉平倉與基金贖回

這些因素共同營造出一個“全都賣出”的環境,相關性上升,分散投資暫時失效。

5. 流動性、成交量與相關性動態

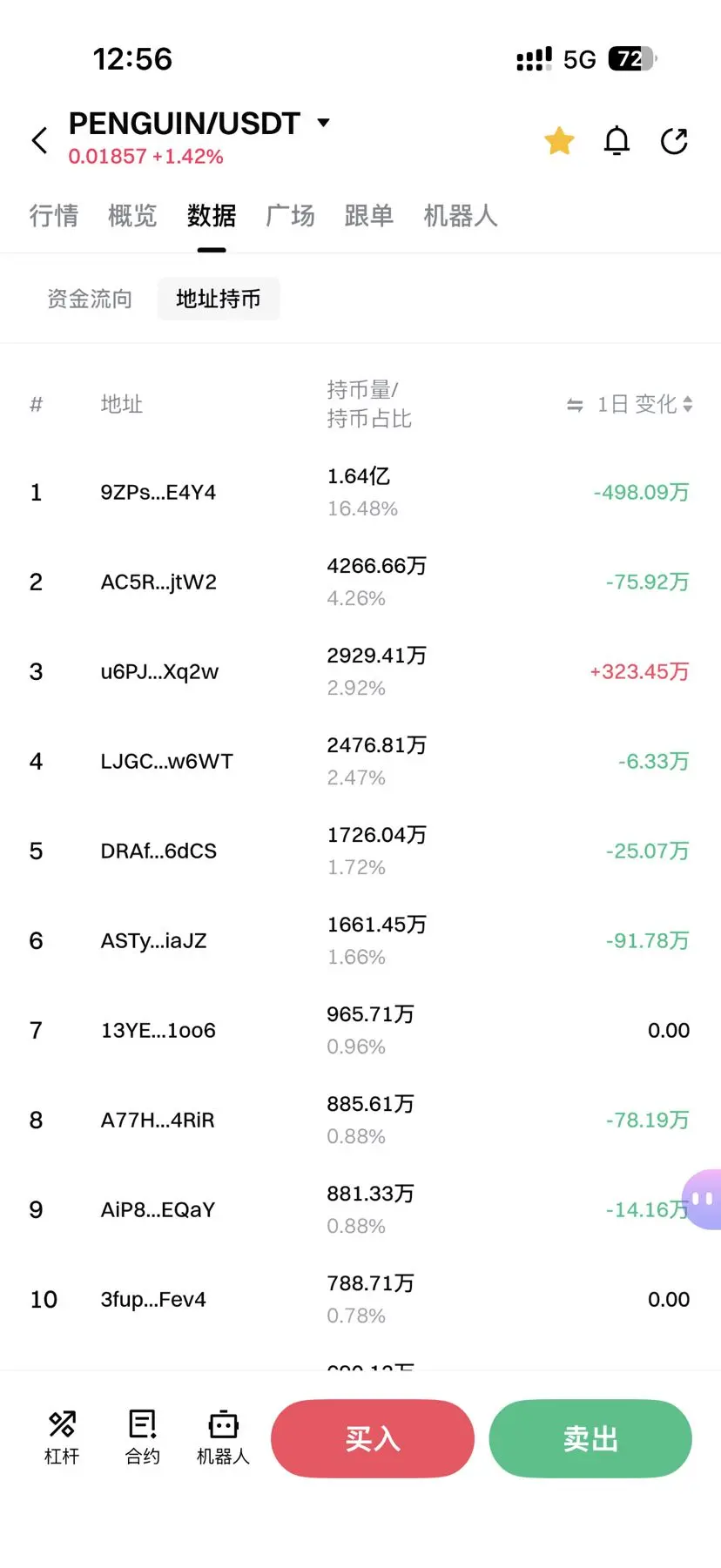

比特幣

BTC在恐慌驅動的交易中持續出現極端成交量激增,反映大規模清算事件。雖然流動性深厚,但槓桿層層疊加使價格波動劇烈。

實體黃金

黃金由中央銀行、ETF和主權買家支撐。其深厚的全球市場在危機中充當緩衝。

黃金礦業股

礦業股的流動性較薄,β值較高。資金外流轉化為不成比例的較大百分比下跌。

這種結構性特點解釋了為何BTC和礦業股會一同下跌,而現貨黃金則出現背離。

6. 展望:接下來會發生什麼?

目前的共同下跌主要由去槓桿驅動,而非基本面惡化。

歷史上,實體黃金首先穩定,因為機構需求重新出現。比特幣若流動性條件改善、政策信號轉緩或風險偏好回升,可能會反彈——但其“數字黃金”的地位在危機環境中仍然脆弱。

黃金礦業股仍是槓桿工具。在持續的黃金漲勢中,它們提供強勁的上行空間,但仍易受到股市疲弱和成本上升的影響。

波動性可能持續存在,直到槓桿完全重置,宏觀不確定性消退。值得關注的催化劑包括中央銀行指引、貿易談判和全球流動性指標。

底線

黃金股和比特幣同步下跌,因為它們都是槓桿化、流動性高且風險敏感的資產,在恐慌驅動的去槓桿過程中被積極拋售。實體黃金則因受到深厚的機構需求和主權資金流的支撐而出現背離。

2026年的市場現實很清楚:

BTC的行為像一個由流動性驅動的風險資產。

礦業股則像高β股。

在每次危機中,它們都不是通用的避險工具。

理解這一點對於在波動的宏觀周期中導航至關重要。

1. 風險偏好轉變與強制去槓桿

市場已進入極端避險階段,由地緣政治緊張、貿易爭端升級、鷹派貨幣預期、人工智慧與科技股疲弱,以及全球流動性收緊所推動。在這樣的環境下,投資者紛紛減少曝險以保全資本。

當槓桿壓力升高時,強制賣出會在資產類別間連鎖反應。基金和槓桿交易者會迅速清算任何能賣出的資產——不論其長期基本面如何。比特幣由於其高β值和24/7的流動性,通常首先受到打擊,而黃金礦業股則因其類似槓桿股的交易特性而緊隨其後。由中央銀行和機構資金支持的實體黃金,通常能吸收需求並較快穩定。

2. 比特幣的“數字黃金”說法在壓力下

在這次下行中,比特幣的表現較少像避險工具,更像高風險成長資產。最新數據顯示,比特幣與黃金的相關性較弱或為負,與納斯達克風格的風險資產則呈現較強相關。

比特幣追蹤信貸可用性和流動性週期。當融資收緊、槓桿解除、風險偏好下降時,BTC成為主要的現金來源。在恐慌階段,投資者首先賣出波動性——比特幣是最具波動性的流動性資產之一。

相較之下,黃金則受益於主權需求、通脹對沖和危機驅動的資金流入。這種結構性差異解釋了為何在系統性震盪期間,BTC表現不佳。

3. 黃金礦業股:高β暴露於波動性

黃金礦業股並非純粹的黃金代理指標。它們承擔操作、財務和股市風險,放大了下行幅度。

礦業股的波動通常是金屬本身的兩到三倍。能源成本上升、勞動成本、債務服務和供應鏈壓力在波動期間壓縮利潤。2025年的大幅漲幅使許多礦業股技術上過度擴張,易受到快速均值回歸的回調影響。

在大範圍的股市拋售中,礦業股被視為風險資產——而非避風港——無論黃金的基本面多麼堅實。

4. 共同下跌的主要觸發因素

多重重疊的力量推動同步拋售:

• 貿易緊張升級與關稅威脅

• AI與科技領導者的疲弱

• 貴金屬市場的波動

• 大規模加密貨幣清算

• 保證金追繳與投資組合再平衡

• 持倉平倉與基金贖回

這些因素共同營造出一個“全都賣出”的環境,相關性上升,分散投資暫時失效。

5. 流動性、成交量與相關性動態

比特幣

BTC在恐慌驅動的交易中持續出現極端成交量激增,反映大規模清算事件。雖然流動性深厚,但槓桿層層疊加使價格波動劇烈。

實體黃金

黃金由中央銀行、ETF和主權買家支撐。其深厚的全球市場在危機中充當緩衝。

黃金礦業股

礦業股的流動性較薄,β值較高。資金外流轉化為不成比例的較大百分比下跌。

這種結構性特點解釋了為何BTC和礦業股會一同下跌,而現貨黃金則出現背離。

6. 展望:接下來會發生什麼?

目前的共同下跌主要由去槓桿驅動,而非基本面惡化。

歷史上,實體黃金首先穩定,因為機構需求重新出現。比特幣若流動性條件改善、政策信號轉緩或風險偏好回升,可能會反彈——但其“數字黃金”的地位在危機環境中仍然脆弱。

黃金礦業股仍是槓桿工具。在持續的黃金漲勢中,它們提供強勁的上行空間,但仍易受到股市疲弱和成本上升的影響。

波動性可能持續存在,直到槓桿完全重置,宏觀不確定性消退。值得關注的催化劑包括中央銀行指引、貿易談判和全球流動性指標。

底線

黃金股和比特幣同步下跌,因為它們都是槓桿化、流動性高且風險敏感的資產,在恐慌驅動的去槓桿過程中被積極拋售。實體黃金則因受到深厚的機構需求和主權資金流的支撐而出現背離。

2026年的市場現實很清楚:

BTC的行為像一個由流動性驅動的風險資產。

礦業股則像高β股。

在每次危機中,它們都不是通用的避險工具。

理解這一點對於在波動的宏觀周期中導航至關重要。