分享币圈内容,享内容挖矿收益

placeholder

稳赢大牛哥

🔥抄底还是继续空,黑色星期五见分晓

- 赞赏

- 1

- 1

- 转发

- 分享

HighAmbition :

:

2026年GOGOGO 👊早期的鸟儿有虫吃。看能不能喝口汤!\n\n发推然后带上ca就能领到bnb, 等快照,每五分钟快照一次发完之后,去这个网站领: \n\nca: 0x29e7cf1cecc15409e44fca7012a5dcca7cf87777

BNB-0.31%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

汗血宝马

汗血宝马

创建人@汗血宝马官方

上市进度

100.00%

市值:

$10.58万

创建我的代币

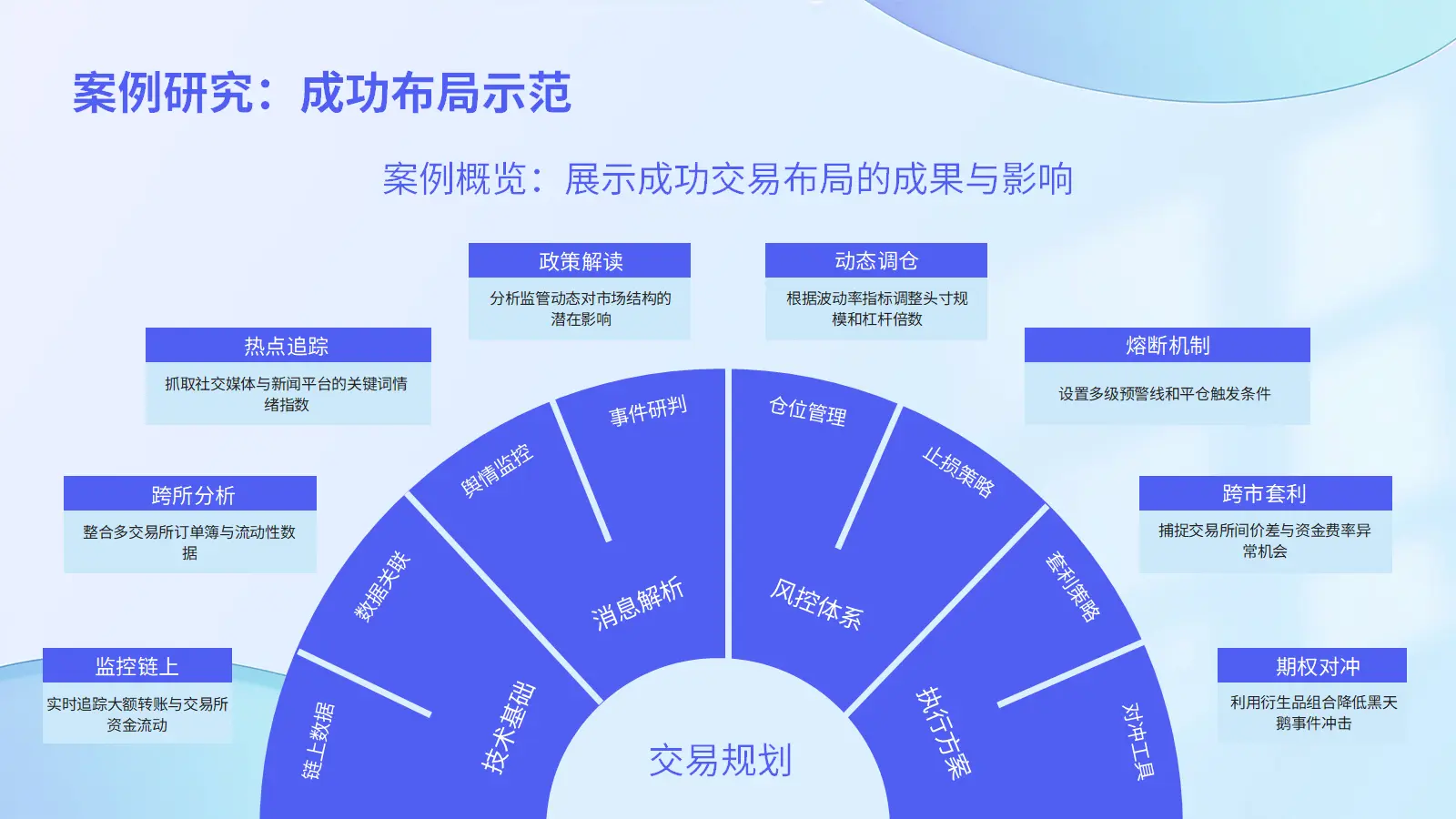

第十三节课

毅博说币主播给的干货知识,虽然现在悟不出来,留着以后慢慢看

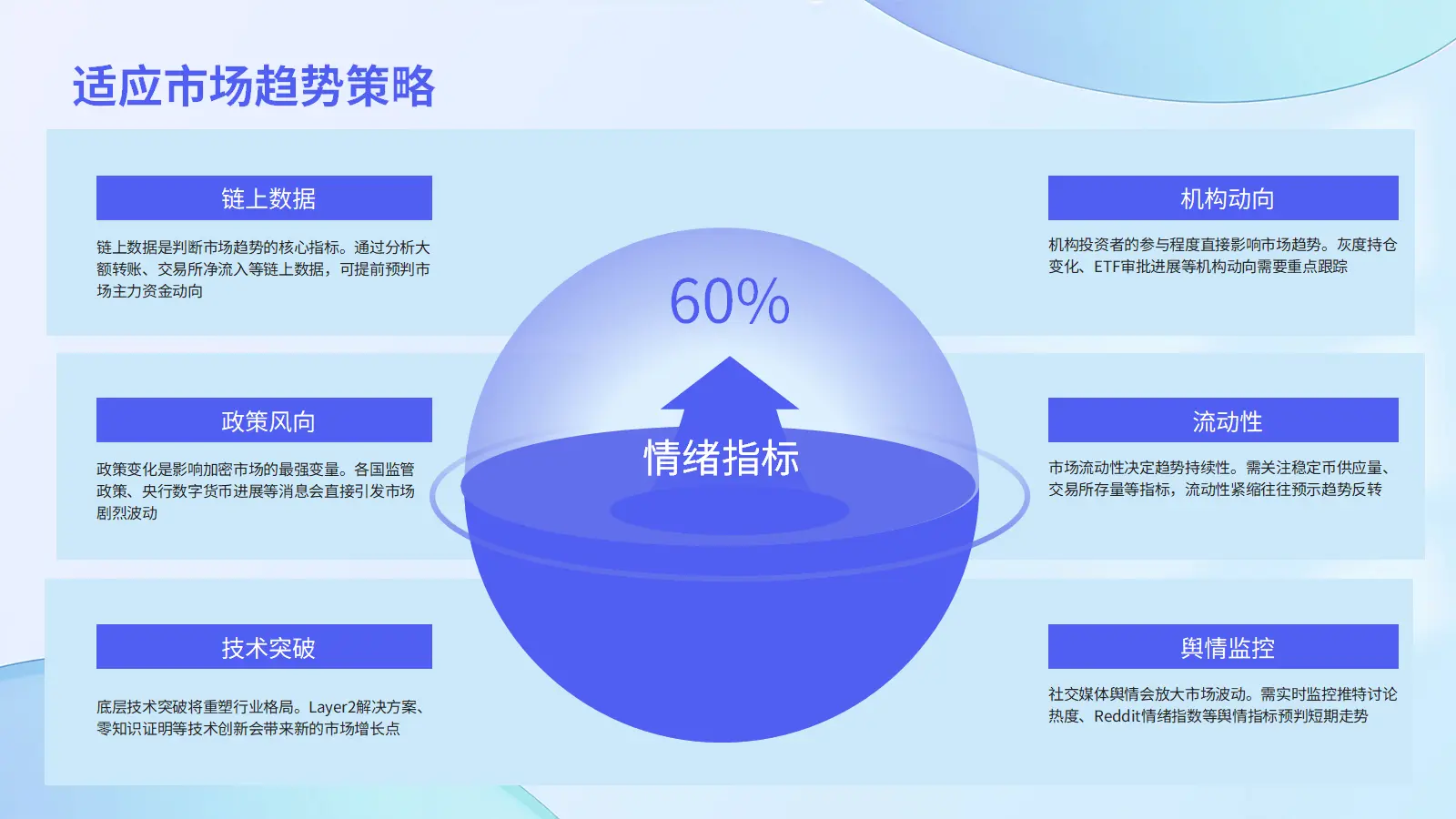

加密数字货币交易消息面分析实用指南

一、消息面是什么,为什么重要

消息面分析,简单说就是跟踪新闻、政策公告、技术进展等公开信息,判断这些信息会如何影响加密数字货币的价格波动,是投资者做交易决策的核心依据之一。

这些消息不只是反映事实,还会通过媒体传播放大大家的情绪 —— 要么引发恐慌性抛售,要么让人为了怕错过机会而盲目追涨(也就是常说的 FOMO),进而形成短期或长期的买卖压力。而且机构投资者往往能更快拿到消息,普通投资者靠消息面分析,才能缩小这种信息差距,避免沦为 “接盘侠”。

把消息面和基本面(比如链上数据、项目实际进展)结合起来,分析会更准。比如监管政策变了,可能直接影响项目能不能合规运营。另外,像交易所被黑客攻击这种突发的 “黑天鹅事件”,可能一下子就颠覆市场趋势,所以消息面分析里必须包含应对这些风险的预案。

分析消息面还要考虑加密市场的特殊性:一是 24 小时不间断交易,消息在市场没人气、流动性差的时候,容易被过度反应,导致价格突然跳涨或跳水;二是消息来源乱,项目方可能通过代码平台、社区公告等非正式渠道发消息,得仔细验证真假和权威性;三是像狗狗币这类靠社群热度的币种,对名人推特这类社交媒体消息特别敏感,消息的影响比项目本身好坏还大;四是各国监管政策不一样,一个国家的禁令可能被另一个国家的利好抵消,得全

毅博说币主播给的干货知识,虽然现在悟不出来,留着以后慢慢看

加密数字货币交易消息面分析实用指南

一、消息面是什么,为什么重要

消息面分析,简单说就是跟踪新闻、政策公告、技术进展等公开信息,判断这些信息会如何影响加密数字货币的价格波动,是投资者做交易决策的核心依据之一。

这些消息不只是反映事实,还会通过媒体传播放大大家的情绪 —— 要么引发恐慌性抛售,要么让人为了怕错过机会而盲目追涨(也就是常说的 FOMO),进而形成短期或长期的买卖压力。而且机构投资者往往能更快拿到消息,普通投资者靠消息面分析,才能缩小这种信息差距,避免沦为 “接盘侠”。

把消息面和基本面(比如链上数据、项目实际进展)结合起来,分析会更准。比如监管政策变了,可能直接影响项目能不能合规运营。另外,像交易所被黑客攻击这种突发的 “黑天鹅事件”,可能一下子就颠覆市场趋势,所以消息面分析里必须包含应对这些风险的预案。

分析消息面还要考虑加密市场的特殊性:一是 24 小时不间断交易,消息在市场没人气、流动性差的时候,容易被过度反应,导致价格突然跳涨或跳水;二是消息来源乱,项目方可能通过代码平台、社区公告等非正式渠道发消息,得仔细验证真假和权威性;三是像狗狗币这类靠社群热度的币种,对名人推特这类社交媒体消息特别敏感,消息的影响比项目本身好坏还大;四是各国监管政策不一样,一个国家的禁令可能被另一个国家的利好抵消,得全

- 赞赏

- 点赞

- 评论

- 转发

- 分享

#JapanBondMarketSell-Off 为什么日本债券震荡可能在2026年重塑全球市场

近期日本政府债券市场的抛售已成为2026年初最重要的宏观事件之一——这不仅仅关乎日本本身,更关乎其对全球金融体系的代表意义。数十年来,日本一直是全球超低收益率的锚点。而这个锚点如今正逐渐出现裂痕。

长期日本国债(JGB)收益率的飙升——40年期收益率首次突破4%,自2007年以来首次——立即向全球市场发出警示信号。这不是常规的波动,而是对全球最负债累累经济体之一的结构性冲击。

动荡的核心在于财政不确定性。首相高市早苗提出暂停两年食品消费税的方案,表面上看似在2月8日的突发选举前获得政治支持,但市场对此的解读截然不同。投资者只关注一个问题:日本计划如何用接近GDP的250%的债务规模来融资不断扩大的财政承诺。

这种反应反映出市场心理的深层转变。多年来,投资者相信日本的债务可持续性由国内储蓄和央行支持保障。而在2026年,这一信心首次在一代人中受到考验。

事态的直接后果显示出市场情绪的脆弱。大量抛售集中在超长债券——20年、30年和40年期——表明市场担忧的不是短期政策,而是长期财政的信誉。当长债抛售时,市场是在质疑未来,而非当下。

尽管财政大臣片山さつき呼吁稳定,收益率也出现了温和回落,局势已然传递出信号。一旦信心动摇,单靠安抚难以完全恢复。

全球传导迅速展开。美国30年期国债收益率逼近

近期日本政府债券市场的抛售已成为2026年初最重要的宏观事件之一——这不仅仅关乎日本本身,更关乎其对全球金融体系的代表意义。数十年来,日本一直是全球超低收益率的锚点。而这个锚点如今正逐渐出现裂痕。

长期日本国债(JGB)收益率的飙升——40年期收益率首次突破4%,自2007年以来首次——立即向全球市场发出警示信号。这不是常规的波动,而是对全球最负债累累经济体之一的结构性冲击。

动荡的核心在于财政不确定性。首相高市早苗提出暂停两年食品消费税的方案,表面上看似在2月8日的突发选举前获得政治支持,但市场对此的解读截然不同。投资者只关注一个问题:日本计划如何用接近GDP的250%的债务规模来融资不断扩大的财政承诺。

这种反应反映出市场心理的深层转变。多年来,投资者相信日本的债务可持续性由国内储蓄和央行支持保障。而在2026年,这一信心首次在一代人中受到考验。

事态的直接后果显示出市场情绪的脆弱。大量抛售集中在超长债券——20年、30年和40年期——表明市场担忧的不是短期政策,而是长期财政的信誉。当长债抛售时,市场是在质疑未来,而非当下。

尽管财政大臣片山さつき呼吁稳定,收益率也出现了温和回落,局势已然传递出信号。一旦信心动摇,单靠安抚难以完全恢复。

全球传导迅速展开。美国30年期国债收益率逼近

查看原文

- 赞赏

- 2

- 3

- 转发

- 分享

MingDragonX :

:

新年快乐!🤑查看更多

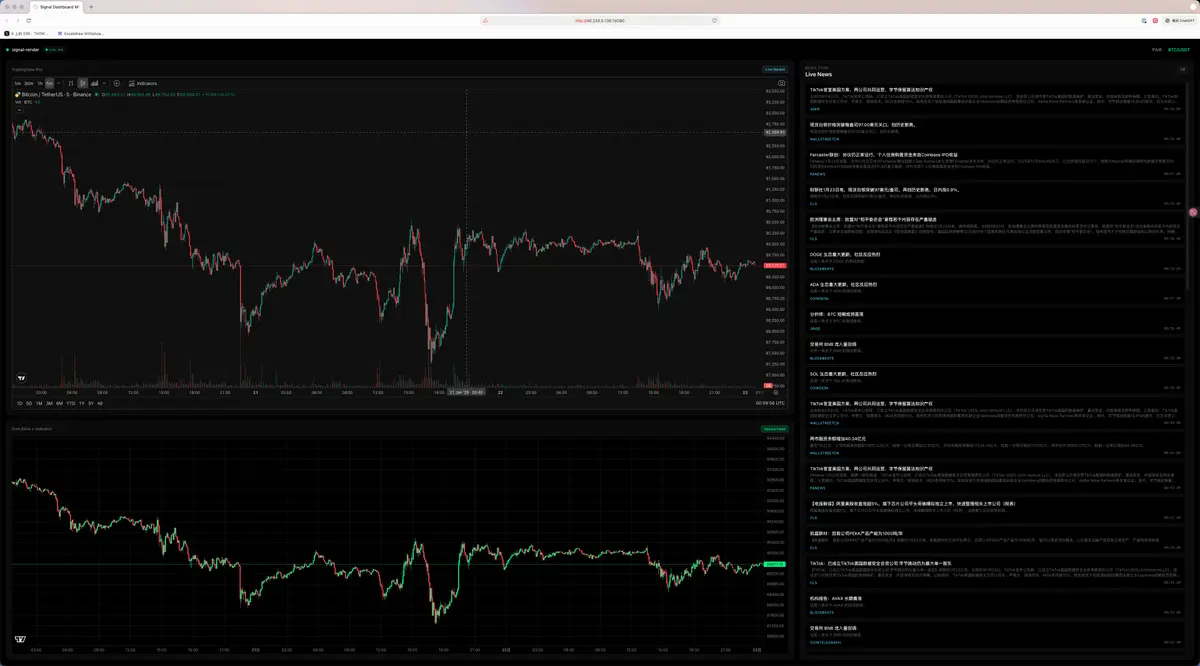

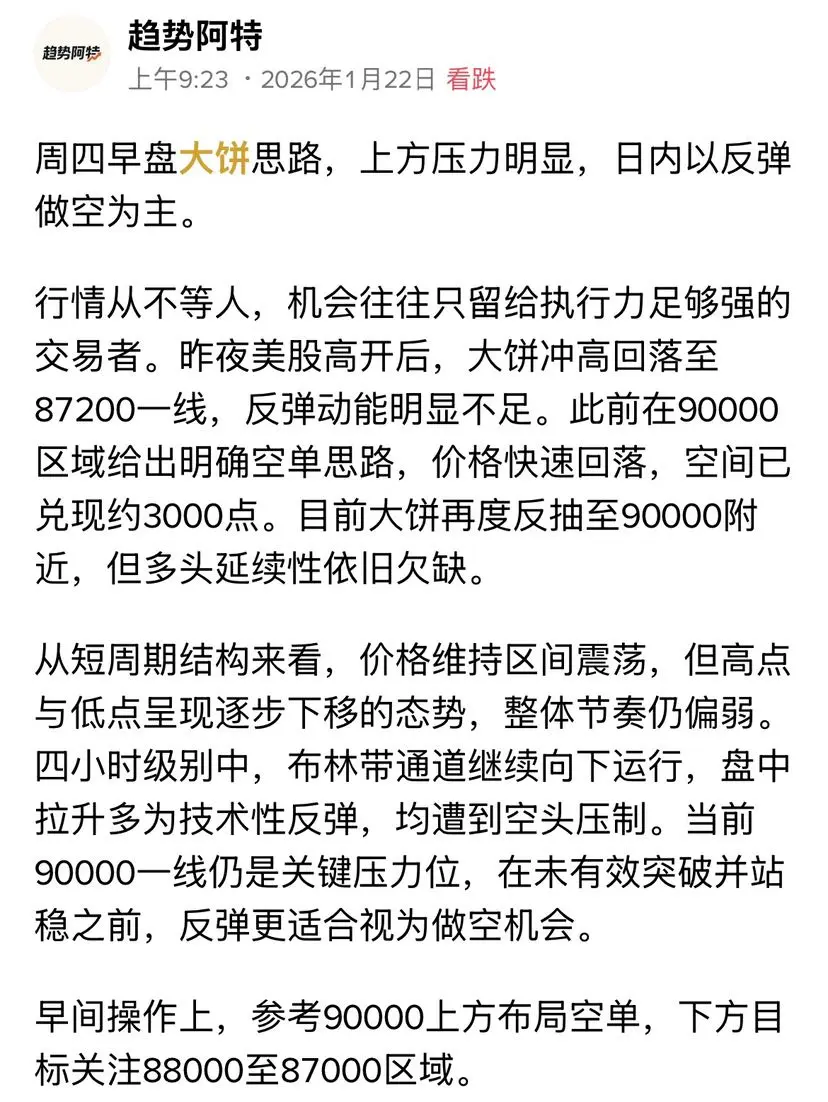

今日大饼思路参考:

日线现在是空头节奏,所有均线都朝下排着,关键的几组均线快要死叉,跌势大概率延续。短期想往上冲的话,90360-91500会卡住,92300这个位置压得更狠,根本难突破。

技术指标这边我认为日线MACD不仅力道变弱,还在持续向下,下跌的劲儿没松。4小时图看着量能放出来了,价格却没跟着涨,妥妥的弱势,上涨没底气。

大饼:反弹90500-91000附近看箜 目标89000-87000$BTC #Gate每10分钟送1克黄金

日线现在是空头节奏,所有均线都朝下排着,关键的几组均线快要死叉,跌势大概率延续。短期想往上冲的话,90360-91500会卡住,92300这个位置压得更狠,根本难突破。

技术指标这边我认为日线MACD不仅力道变弱,还在持续向下,下跌的劲儿没松。4小时图看着量能放出来了,价格却没跟着涨,妥妥的弱势,上涨没底气。

大饼:反弹90500-91000附近看箜 目标89000-87000$BTC #Gate每10分钟送1克黄金

BTC-0.37%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

警告:比特币若失守8.8万美元,或触发6.38亿美元多单连环爆仓

- 赞赏

- 点赞

- 评论

- 转发

- 分享

最新消息:白银价格达到$97 历史新高

查看原文

- 赞赏

- 点赞

- 评论

- 转发

- 分享

爱心慈善基金会,第7次交易手续费已捐给教育基金,让乡村孩子可以多读一本书,请所有币友监督!立志打造芝麻慈善币第一标杆!目前已累计捐赠3GT,希望能帮助更多的人

【当前用户分享了他的交易卡片,若想了解更多优质交易信息,请到App端查看】

市值:$1.86万持有人数:2

49.82%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

逆势加仓彰显长期定力:DDC增持比特币,传统企业数字资产配置浪潮再起

2026年1月22日,纽约传来一则跨界资本配置的重磅消息:全球领先的亚洲食品平台及数字资产储备管理企业DDC Enterprise Limited(NYSEAMERICAN: DDC)宣布完成新一轮比特币增持,新增购入200枚比特币,总持仓量正式突破1583枚大关。在加密市场经历1月上旬的阶段性回调、单日超13万人爆仓的动荡背景下,DDC的逆势加仓不仅展现了其对数字资产长期价值的坚定信心,更成为传统企业融入加密资产机构化浪潮的鲜明注脚。

精准布局回调窗口,核心数据凸显战略底气

此次增持堪称DDC资本配置策略的典型实践:在比特币价格于1月8日盘中跌破9万美元、市场恐慌情绪蔓延的节点,公司精准把握回调机遇完成加仓,最终将平均持仓成本锁定在88,085美元/枚。这一成本控制水平在当前市场环境下极具竞争力——截至1月22日,比特币价格已回升至9.5万美元上方,这意味着DDC此次新增持仓短期内已实现正向收益,而其整体比特币持仓年内收益率更是达到33.8%的亮眼水平。

值得关注的是,本次增持后,DDC形成了清晰的股东价值锚点:每1000股DDC股票对应0.053203枚比特币。这一量化指标将上市公司股权与数字资产价值深度绑定,为投资者提供了独特的价值衡量维度,也印证了公司“在不同市场周期中保持节奏稳定增持”的核心思路。正如D

2026年1月22日,纽约传来一则跨界资本配置的重磅消息:全球领先的亚洲食品平台及数字资产储备管理企业DDC Enterprise Limited(NYSEAMERICAN: DDC)宣布完成新一轮比特币增持,新增购入200枚比特币,总持仓量正式突破1583枚大关。在加密市场经历1月上旬的阶段性回调、单日超13万人爆仓的动荡背景下,DDC的逆势加仓不仅展现了其对数字资产长期价值的坚定信心,更成为传统企业融入加密资产机构化浪潮的鲜明注脚。

精准布局回调窗口,核心数据凸显战略底气

此次增持堪称DDC资本配置策略的典型实践:在比特币价格于1月8日盘中跌破9万美元、市场恐慌情绪蔓延的节点,公司精准把握回调机遇完成加仓,最终将平均持仓成本锁定在88,085美元/枚。这一成本控制水平在当前市场环境下极具竞争力——截至1月22日,比特币价格已回升至9.5万美元上方,这意味着DDC此次新增持仓短期内已实现正向收益,而其整体比特币持仓年内收益率更是达到33.8%的亮眼水平。

值得关注的是,本次增持后,DDC形成了清晰的股东价值锚点:每1000股DDC股票对应0.053203枚比特币。这一量化指标将上市公司股权与数字资产价值深度绑定,为投资者提供了独特的价值衡量维度,也印证了公司“在不同市场周期中保持节奏稳定增持”的核心思路。正如D

BTC-0.37%

市值:$3527.28持有人数:2

0.34%

- 赞赏

- 1

- 评论

- 转发

- 分享

SUNVERSE

孙宇晨

创建人@堵截

上市进度

0.10%

市值:

$3430.88

创建我的代币

重大消息!开源社区版本初始版上线,准备采用issue的许愿池形式开发。欢迎狠狠Star.

- 赞赏

- 点赞

- 评论

- 转发

- 分享

1.23 大饼丝路分享

从目前的盘面节奏来看,大饼在冲击 九万关口的过程中明显显得力不从心。价格多次上探至 九万附近,但只要一触及布林带中轨区域,就会迅速遭遇抛压并回落,这种“碰轨即跌”的走势已经非常清晰地反映出当前多头动能的衰减。

整体来看,今日行情大概率仍将维持震荡偏弱的格局。反弹的力度有限,而上方的压力却非常明确,因此操作思路上仍以“反弹做空”为主旋律。

临近周末,市场交投情绪往往会趋于谨慎,流动性也可能出现萎缩,这个阶段更不适合盲目追多,尤其是在没有明显突破信号之前。

操作上建议保持稳健,见好就收,落袋为安,不要被短暂的上冲迷惑。

大饼建议:

• 反弹至 90500—91500 附近时,可根据盘面强弱择机布局空单

• 目标位先看 88000 附近,若跌破可进一步看向 87000 附近

$BTC $GT $ETH

#加密市场回调 #欧美关税风波冲击市场 #加密市场观察 #Gate广场创作者新春激励

从目前的盘面节奏来看,大饼在冲击 九万关口的过程中明显显得力不从心。价格多次上探至 九万附近,但只要一触及布林带中轨区域,就会迅速遭遇抛压并回落,这种“碰轨即跌”的走势已经非常清晰地反映出当前多头动能的衰减。

整体来看,今日行情大概率仍将维持震荡偏弱的格局。反弹的力度有限,而上方的压力却非常明确,因此操作思路上仍以“反弹做空”为主旋律。

临近周末,市场交投情绪往往会趋于谨慎,流动性也可能出现萎缩,这个阶段更不适合盲目追多,尤其是在没有明显突破信号之前。

操作上建议保持稳健,见好就收,落袋为安,不要被短暂的上冲迷惑。

大饼建议:

• 反弹至 90500—91500 附近时,可根据盘面强弱择机布局空单

• 目标位先看 88000 附近,若跌破可进一步看向 87000 附近

$BTC $GT $ETH

#加密市场回调 #欧美关税风波冲击市场 #加密市场观察 #Gate广场创作者新春激励

- 赞赏

- 点赞

- 1

- 转发

- 分享

币途稳行者 :

:

坐稳扶好,马上起飞 🛫不知不觉已到周尾,先祝一路同行的朋友们,交易顺利、好运加持。

昨日行情横盘震荡了一整天,最终还是选择向下释放,大饼最低回落至 88500 一线。盘中公开给到的 90300 空单,在回落中顺利兑现,节奏完全在预期之内。

从当前结构来看,90000–90500 区域依旧是多头难以逾越的关口。价格多次反抽至该区间均遭压制,量能跟进不足,上方抛压清晰可见。

在趋势未发生实质性改变之前,操作思路无需摇摆——反弹即是机会。

早间参考90000 上方择机布局空单

下方关注 88000–87000 区域

顺势而为,耐心等价,行情自然会给答案。

$BTC #Gate每10分钟送1克黄金 #加密市场回调

昨日行情横盘震荡了一整天,最终还是选择向下释放,大饼最低回落至 88500 一线。盘中公开给到的 90300 空单,在回落中顺利兑现,节奏完全在预期之内。

从当前结构来看,90000–90500 区域依旧是多头难以逾越的关口。价格多次反抽至该区间均遭压制,量能跟进不足,上方抛压清晰可见。

在趋势未发生实质性改变之前,操作思路无需摇摆——反弹即是机会。

早间参考90000 上方择机布局空单

下方关注 88000–87000 区域

顺势而为,耐心等价,行情自然会给答案。

$BTC #Gate每10分钟送1克黄金 #加密市场回调

BTC-0.37%

- 赞赏

- 1

- 评论

- 转发

- 分享

#Bitcoin 本周略有调整,较接近$90,000的高点下跌超过4%,但同比仍然强劲。预测显示到1月底可能上涨至$90,400。获取实时更新,请查看CoinMarketCap或CoinGecko等网站。$BTC #CryptoMarketPullback #TariffTensionsHitCryptoMarket

BTC-0.37%

市值:$3462.06持有人数:1

0.00%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

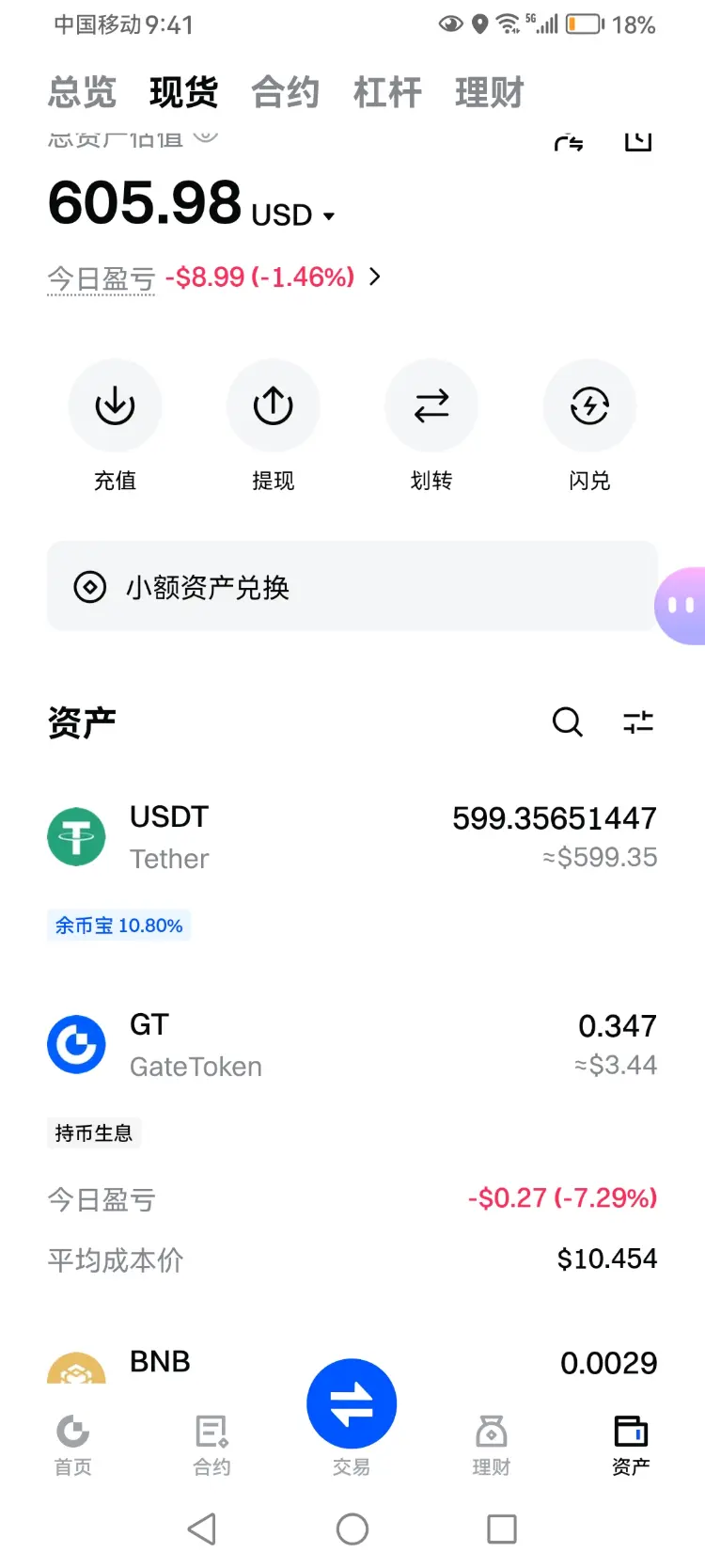

Gate 年度账单出炉!一起来看我的年度表现

点击链接查看你的专属 #2025Gate年度账单 ,领取 20 USDT 仓位体验券 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=EKCIYCEU&ref_type=126&shareUid=VVNGUl9XCAcO0O0O

点击链接查看你的专属 #2025Gate年度账单 ,领取 20 USDT 仓位体验券 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=EKCIYCEU&ref_type=126&shareUid=VVNGUl9XCAcO0O0O

- 赞赏

- 1

- 评论

- 转发

- 分享

以太坊从 4 小时级别 来看,盘面始终运行在宽幅震荡结构中,支撑与压力区间划分清晰。目前价格已运行至震荡区间上沿阻力带,多头动能明显衰减,上方空间受到强压限制,继续上攻难度较大。

结合多周期技术信号共振,方向指引已经较为明确。早间核心思路维持不变:依托阻力做空为主,避免逆势追多,谨防高位被动套牢。

参考布局:

2980 / 3030 附近承压做空

目标先看 2900

跌破后进一步下看 2850

节奏重于情绪,位置优先于判断,耐心等到关键点位再出手。#加密市场回调 #GUSD双重收益 #Gate广场创作者新春激励 #加密市场观察 #欧美关税风波冲击市场 $BTC $ETH $SOL

结合多周期技术信号共振,方向指引已经较为明确。早间核心思路维持不变:依托阻力做空为主,避免逆势追多,谨防高位被动套牢。

参考布局:

2980 / 3030 附近承压做空

目标先看 2900

跌破后进一步下看 2850

节奏重于情绪,位置优先于判断,耐心等到关键点位再出手。#加密市场回调 #GUSD双重收益 #Gate广场创作者新春激励 #加密市场观察 #欧美关税风波冲击市场 $BTC $ETH $SOL

- 赞赏

- 点赞

- 评论

- 转发

- 分享

加载更多

加入 4000万 人汇聚的头部社区

⚡️ 与 4000万 人一起参与加密货币热潮讨论

💬 与喜爱的头部博主互动

👍 查看感兴趣的内容

热门话题

查看更多6.51万 热度

4.46万 热度

2.69万 热度

7.15万 热度

34.84万 热度

快讯

查看更多置顶

马年大吉,抽奖行大运!成长值新年抽奖第 1️⃣6️⃣ 期盛大来袭!

抓住新年的好运,立即参与👉 https://www.gate.com/activities/pointprize?now_period=16

🌟 如何参与?

1️⃣ 在广场发帖、评论、点赞,完成任务赚取成长值

2️⃣ 每积攒 300 积分,即可参与超值抽奖!

🎁 新年好运等你拿!奖品包括 iPhone 17、新年周边、代币等心动大礼!

活动时间:1 月 21 日 16:00 -- 1 月 31 日 24:00 (UTC+8)

活动详情: https://www.gate.com/announcements/article/49388

#BTC #ETH #GT晒单有“金”喜,在 Gate 广场晒单晒图,瓜分 $10,000!

TradFi 黄金福袋活动震撼上线,每 10 分钟狂送 1g 真金,交易不停,抽奖不断!

👉 https://www.gate.com/announcements/article/49357

🎁 50 位幸运用户 * 每人 $200 仓位体验券($10 × 20 倍)

参与方式:

1️⃣ 在 Gate 广场带话题 #Gate每10分钟送1克黄金 晒单,需包含:

交易或抽奖截图+简单体验分享

2️⃣ 或在广场创作相关图片(可使用 AI 创作),并附一句宣传语,如:

上 Gate App 抢黄金,每 10 分钟送 1g!

⏰ 1 月 20 日 17:00 – 1 月 25 日 23:59(UTC+8)

Gate TradFi 我看行,黄金福袋冲冲冲!Gate 广场创作者新春激励正式开启,发帖解锁 $60,000 豪华奖池

如何参与:

报名活动表单:https://www.gate.com/questionnaire/7315

使用广场任意发帖小工具,搭配文字发布内容即可

丰厚奖励一览:

发帖即可可瓜分 $25,000 奖池

10 位幸运用户:获得 1 GT + Gate 鸭舌帽

Top 发帖奖励:发帖与互动越多,排名越高,赢取 Gate 新年周边、Gate 双肩包等好礼

新手专属福利:首帖即得 $50 奖励,继续发帖还能瓜分 $10,000 新手奖池

活动时间:2026 年 1 月 8 日 16:00 – 1 月 26 日 24:00(UTC+8)

详情:https://www.gate.com/announcements/article/49112每天看行情、刷大佬观点,却不发声?你的观点可能比你想的更有价值!

广场新人 & 回归福利进行中!首次发帖或久违回归,直接送你奖励!

每月 $20,000 奖金等你瓜分!

在广场带 #我在广场发首帖 发布首帖或回归帖即可领取 $50 仓位体验券

月度发帖王和互动王还将各获额外 50U 奖励

你的加密观点可能启发无数人,开始创作之旅吧!

👉️ https://www.gate.com/postGate 广场「创作者认证激励计划」优质创作者持续招募中!

立即加入,发布优质内容,参与活动即可瓜分月度 $10,000+ 创作奖励!

认证申请步骤:

1️⃣ 打开 App 首页底部【广场】 → 点击右上角头像进入个人主页

2️⃣ 点击头像右下角【申请认证】,提交申请等待审核

立即报名:https://www.gate.com/questionnaire/7159

豪华代币奖池、Gate 精美周边、流量曝光等超 $10,000 丰厚奖励等你拿!

活动详情:https://www.gate.com/announcements/article/47889