#BitcoinHitsBearMarketLow Bitcoin est une fois de plus tombé en dessous du niveau de support de 72 000 $, signalant une étape critique pour le marché crypto. Cette rupture n’est pas seulement un événement technique ; elle reflète une incertitude accrue parmi les traders et les investisseurs, qui remettent désormais en question la durabilité des rallyes récents. La volatilité a explosé, et le changement soudain de sentiment souligne la fragilité de la psychologie du marché. Chaque baisse semble déclencher une vague de liquidations, notamment parmi les traders à effet de levier, soulignant qu’en environnement fortement levier, même de petites corrections peuvent entraîner des fluctuations de prix plus importantes.

D’un point de vue technique, la zone des 72 000 $ a historiquement servi de point de convergence pour plusieurs moyennes mobiles et de zone de stabilisation lors de retracements précédents. Son échec a affaibli la structure du marché à court terme et a provoqué une réaction défensive de la part des participants. Les liquidations de positions longues ont augmenté sur les principales plateformes, indiquant que la majeure partie de la baisse actuelle est due à un désendettement plutôt qu’à des changements fondamentaux dans la conviction des investisseurs. Bien que cela cause une douleur à court terme, cela met aussi en évidence la distinction entre une vente panique et une distribution à long terme.

Le sentiment du marché est actuellement polarisé, avec des analystes divisés sur le fait que la récente baisse représente une correction profonde dans un marché haussier ou le début d’un ralentissement plus prolongé. Les perspectives baissières se concentrent sur une surextension technique, suggérant que sauf si Bitcoin reprend rapidement la fourchette de 72 000 $ à 72 500 $, des corrections plus profondes à 70 000 $ ou même 68 000 $ pourraient se produire. Les analystes optimistes contre-argumentent que ce recul s’aligne avec des schémas historiques, où des ajustements sains de 20 % à 30 % étaient courants lors des phases haussières précédentes, renforçant finalement la tendance à long terme et préparant le terrain pour une nouvelle accumulation.

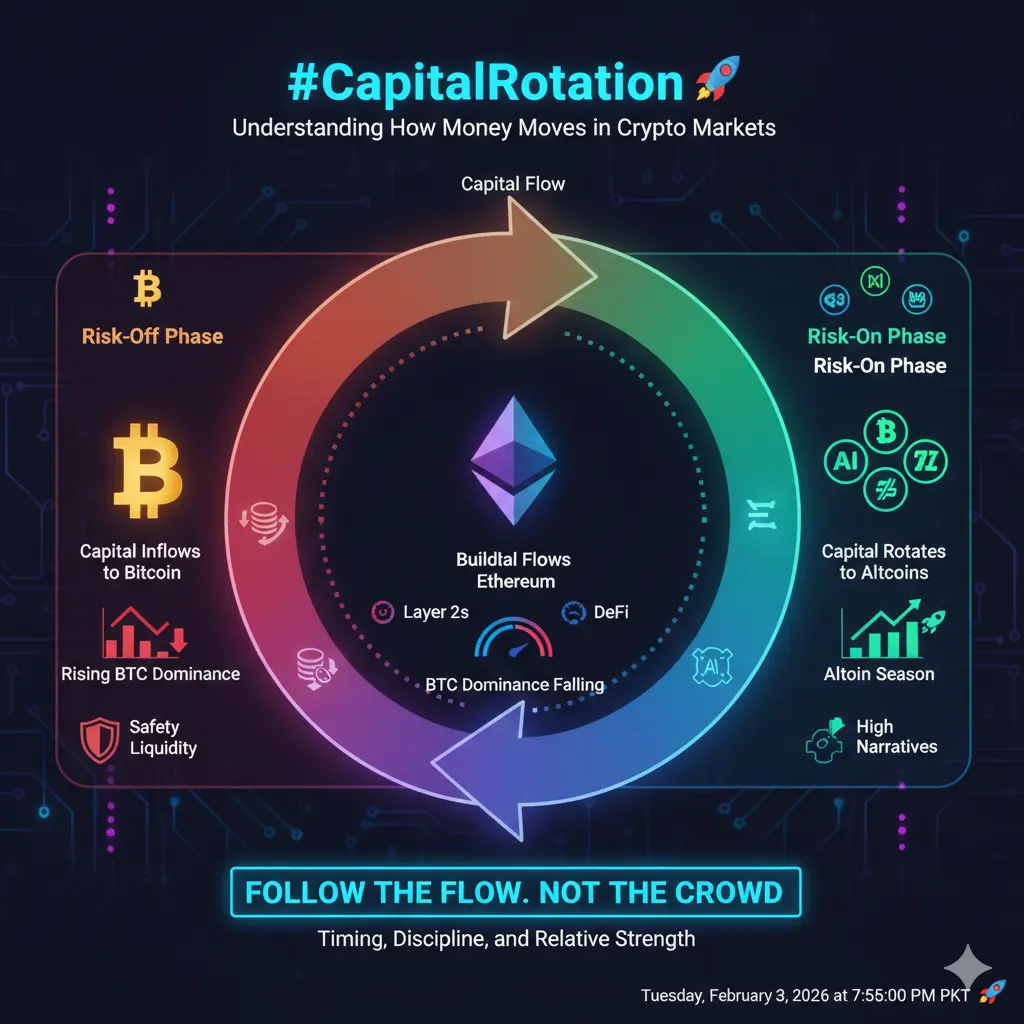

Plusieurs facteurs imbriqués influencent l’action des prix de Bitcoin, créant un environnement de marché complexe et dynamique. L’incertitude macroéconomique reste prégnante, avec les traders surveillant de près les politiques de la Réserve fédérale, les rendements du Trésor et l’indice du dollar. Tout changement inattendu dans les taux d’intérêt ou les indicateurs économiques pourrait avoir un effet de ricochet sur le marché crypto, affectant l’appétit pour le risque et la liquidité disponible. Parallèlement, les développements réglementaires continuent de jouer un rôle crucial, avec de potentielles nouvelles règles tant aux États-Unis qu’en Europe impactant le comportement des investisseurs et l’activité des ETF.

Les flux de capitaux offrent une autre perspective pour évaluer les conditions du marché. Ces dernières semaines, les flux nets vers les ETF spot Bitcoin ont ralenti, passant parfois en négatif, en coïncidence avec des retracements de prix. Par ailleurs, le taux de décote de certains grands trusts Bitcoin s’est réduit, suggérant que la pression de vente s’atténue dans certains segments du marché. Les métriques on-chain, telles que les réserves d’échange, l’activité des détenteurs à long terme et la fréquence des transactions importantes, indiquent qu’une part importante de l’offre reste dormante, ce qui laisse penser que la demande fondamentale pourrait rester intacte malgré la turbulence à court terme.

Techniquement, Bitcoin se trouve à un point décisif. La fourchette de 70 000 $ à 72 000 $ devrait probablement dicter le comportement du marché à court terme. Si le support tient ici, une phase de consolidation pourrait se développer, créant les conditions pour un rebond technique vers 74 000 $ à 75 000 $. Cependant, si le marché ne parvient pas à se stabiliser, des zones de support plus profondes autour de 65 000 $ à 68 000 $, identifiées via le retracement de Fibonacci et l’activité historique de trading, deviendront le prochain champ de bataille. Ces zones ont historiquement servi de points d’accumulation, suggérant que des investisseurs patients pourraient en profiter comme opportunités d’entrée structurées.

Trois scénarios potentiels émergent à court terme. Le premier est un rebond rapide, où Bitcoin retrouve 72 000 $ en 24 à 48 heures, signalant que la baisse est principalement une correction technique à court terme. Le deuxième scénario implique une correction continue, où une cassure en dessous de 70 000 $ déclenche une vente supplémentaire de stop-loss et une dynamique baissière vers 65 000 $ à 68 000 $. Le troisième scénario est une consolidation prolongée, avec des prix oscillant entre 70 000 $ et 72 000 $, le marché digérant les gains récents, tout en maintenant une forte volatilité mais en réduisant la probabilité d’un mouvement brutal à sens unique.

Pour les investisseurs à long terme, cet environnement renforce l’importance de la patience stratégique. Une accumulation progressive près des niveaux de support clés, plutôt qu’un investissement en une seule fois, peut réduire l’exposition aux fluctuations à court terme et permettre de déployer le capital de manière efficace à mesure que les conditions évoluent. La diversification entre différents actifs crypto et même des instruments non cryptographiques aide à atténuer l’impact de la volatilité d’un seul actif sur la performance globale du portefeuille, équilibrant risque et potentiel de rendement.

La gestion de l’effet de levier est particulièrement critique en période de forte volatilité. Un effet de levier élevé amplifie les gains mais aussi les pertes, et la récente vague de liquidations souligne les dangers d’une surexposition. Les traders et investisseurs doivent se concentrer sur des entrées ajustées au risque, en veillant à ce que l’exposition corresponde à leur capacité de liquidité et à leur stratégie globale. Éviter les transactions émotionnelles et maintenir des seuils clairs pour les stop-loss et la taille des positions peut préserver le capital lors de phases turbulentes.

En fin de compte, la clé pour naviguer sur ce marché réside dans une observation disciplinée et une action sélective. Comprendre comment les facteurs macroéconomiques, techniques et on-chain interagissent permet aux investisseurs d’anticiper les points de retournement potentiels et de réagir efficacement sans céder à la panique. Que Bitcoin se stabilise dans la fourchette de 70 000 $ à 72 000 $, teste des supports inférieurs ou entame une nouvelle trajectoire haussière, les principes de patience, de préservation de la liquidité et de prise de décision basée sur des preuves continueront d’offrir la base la plus solide pour le succès à long terme.

D’un point de vue technique, la zone des 72 000 $ a historiquement servi de point de convergence pour plusieurs moyennes mobiles et de zone de stabilisation lors de retracements précédents. Son échec a affaibli la structure du marché à court terme et a provoqué une réaction défensive de la part des participants. Les liquidations de positions longues ont augmenté sur les principales plateformes, indiquant que la majeure partie de la baisse actuelle est due à un désendettement plutôt qu’à des changements fondamentaux dans la conviction des investisseurs. Bien que cela cause une douleur à court terme, cela met aussi en évidence la distinction entre une vente panique et une distribution à long terme.

Le sentiment du marché est actuellement polarisé, avec des analystes divisés sur le fait que la récente baisse représente une correction profonde dans un marché haussier ou le début d’un ralentissement plus prolongé. Les perspectives baissières se concentrent sur une surextension technique, suggérant que sauf si Bitcoin reprend rapidement la fourchette de 72 000 $ à 72 500 $, des corrections plus profondes à 70 000 $ ou même 68 000 $ pourraient se produire. Les analystes optimistes contre-argumentent que ce recul s’aligne avec des schémas historiques, où des ajustements sains de 20 % à 30 % étaient courants lors des phases haussières précédentes, renforçant finalement la tendance à long terme et préparant le terrain pour une nouvelle accumulation.

Plusieurs facteurs imbriqués influencent l’action des prix de Bitcoin, créant un environnement de marché complexe et dynamique. L’incertitude macroéconomique reste prégnante, avec les traders surveillant de près les politiques de la Réserve fédérale, les rendements du Trésor et l’indice du dollar. Tout changement inattendu dans les taux d’intérêt ou les indicateurs économiques pourrait avoir un effet de ricochet sur le marché crypto, affectant l’appétit pour le risque et la liquidité disponible. Parallèlement, les développements réglementaires continuent de jouer un rôle crucial, avec de potentielles nouvelles règles tant aux États-Unis qu’en Europe impactant le comportement des investisseurs et l’activité des ETF.

Les flux de capitaux offrent une autre perspective pour évaluer les conditions du marché. Ces dernières semaines, les flux nets vers les ETF spot Bitcoin ont ralenti, passant parfois en négatif, en coïncidence avec des retracements de prix. Par ailleurs, le taux de décote de certains grands trusts Bitcoin s’est réduit, suggérant que la pression de vente s’atténue dans certains segments du marché. Les métriques on-chain, telles que les réserves d’échange, l’activité des détenteurs à long terme et la fréquence des transactions importantes, indiquent qu’une part importante de l’offre reste dormante, ce qui laisse penser que la demande fondamentale pourrait rester intacte malgré la turbulence à court terme.

Techniquement, Bitcoin se trouve à un point décisif. La fourchette de 70 000 $ à 72 000 $ devrait probablement dicter le comportement du marché à court terme. Si le support tient ici, une phase de consolidation pourrait se développer, créant les conditions pour un rebond technique vers 74 000 $ à 75 000 $. Cependant, si le marché ne parvient pas à se stabiliser, des zones de support plus profondes autour de 65 000 $ à 68 000 $, identifiées via le retracement de Fibonacci et l’activité historique de trading, deviendront le prochain champ de bataille. Ces zones ont historiquement servi de points d’accumulation, suggérant que des investisseurs patients pourraient en profiter comme opportunités d’entrée structurées.

Trois scénarios potentiels émergent à court terme. Le premier est un rebond rapide, où Bitcoin retrouve 72 000 $ en 24 à 48 heures, signalant que la baisse est principalement une correction technique à court terme. Le deuxième scénario implique une correction continue, où une cassure en dessous de 70 000 $ déclenche une vente supplémentaire de stop-loss et une dynamique baissière vers 65 000 $ à 68 000 $. Le troisième scénario est une consolidation prolongée, avec des prix oscillant entre 70 000 $ et 72 000 $, le marché digérant les gains récents, tout en maintenant une forte volatilité mais en réduisant la probabilité d’un mouvement brutal à sens unique.

Pour les investisseurs à long terme, cet environnement renforce l’importance de la patience stratégique. Une accumulation progressive près des niveaux de support clés, plutôt qu’un investissement en une seule fois, peut réduire l’exposition aux fluctuations à court terme et permettre de déployer le capital de manière efficace à mesure que les conditions évoluent. La diversification entre différents actifs crypto et même des instruments non cryptographiques aide à atténuer l’impact de la volatilité d’un seul actif sur la performance globale du portefeuille, équilibrant risque et potentiel de rendement.

La gestion de l’effet de levier est particulièrement critique en période de forte volatilité. Un effet de levier élevé amplifie les gains mais aussi les pertes, et la récente vague de liquidations souligne les dangers d’une surexposition. Les traders et investisseurs doivent se concentrer sur des entrées ajustées au risque, en veillant à ce que l’exposition corresponde à leur capacité de liquidité et à leur stratégie globale. Éviter les transactions émotionnelles et maintenir des seuils clairs pour les stop-loss et la taille des positions peut préserver le capital lors de phases turbulentes.

En fin de compte, la clé pour naviguer sur ce marché réside dans une observation disciplinée et une action sélective. Comprendre comment les facteurs macroéconomiques, techniques et on-chain interagissent permet aux investisseurs d’anticiper les points de retournement potentiels et de réagir efficacement sans céder à la panique. Que Bitcoin se stabilise dans la fourchette de 70 000 $ à 72 000 $, teste des supports inférieurs ou entame une nouvelle trajectoire haussière, les principes de patience, de préservation de la liquidité et de prise de décision basée sur des preuves continueront d’offrir la base la plus solide pour le succès à long terme.