GateUser-df796f3c

現在、コンテンツはありません

GateUser-df796f3c

予測市場はすでに流動性の閾値を超えています。ボリュームと収益は現在、一貫して十分に印刷されており、このカテゴリはもはや物語的な正当化を必要としません。次のエッジはスケールではありません。それは幅です。

具体的には:今日の主要な取引所が取引可能な結果の範囲を拡大するのか、それとも小さな騒がしいエピソードサイクルに構造的に依存し続けるのか。

この区別はすでに現在の予測市場スタック全体に見られます。

— イベント駆動型流動性の問題

@Polymarketのようなプラットフォームは、オンチェーン予測市場が実際の流動性を引き付けることができることを証明しています。選挙サイクル、マクロヘッドライン、そして高い注目を集める文化的イベントは、定期的に限られた契約セットにボリュームの大部分を引き寄せます。

このモデルは機能します。サイズをクリアします。手数料を生成します。

しかし、それは活動を集中させます。

ピークサイクルの間、少数の市場がボリュームを支配します。流動性は再び同じ契約に何度も戻ります。イベントが解決すると、注目がリセットされます。

その会場は、取引所のような機能を持つのではなく、イベント駆動型の実行面のように振る舞います。

— より広範な予測市場の初期兆候

他のプラットフォームは異なる方向性を試しています。

@Kalshiはまだ完全にオンチェーンではありませんが、市場の多様性に注力し

原文表示具体的には:今日の主要な取引所が取引可能な結果の範囲を拡大するのか、それとも小さな騒がしいエピソードサイクルに構造的に依存し続けるのか。

この区別はすでに現在の予測市場スタック全体に見られます。

— イベント駆動型流動性の問題

@Polymarketのようなプラットフォームは、オンチェーン予測市場が実際の流動性を引き付けることができることを証明しています。選挙サイクル、マクロヘッドライン、そして高い注目を集める文化的イベントは、定期的に限られた契約セットにボリュームの大部分を引き寄せます。

このモデルは機能します。サイズをクリアします。手数料を生成します。

しかし、それは活動を集中させます。

ピークサイクルの間、少数の市場がボリュームを支配します。流動性は再び同じ契約に何度も戻ります。イベントが解決すると、注目がリセットされます。

その会場は、取引所のような機能を持つのではなく、イベント駆動型の実行面のように振る舞います。

— より広範な予測市場の初期兆候

他のプラットフォームは異なる方向性を試しています。

@Kalshiはまだ完全にオンチェーンではありませんが、市場の多様性に注力し

- 報酬

- いいね

- コメント

- リポスト

- 共有

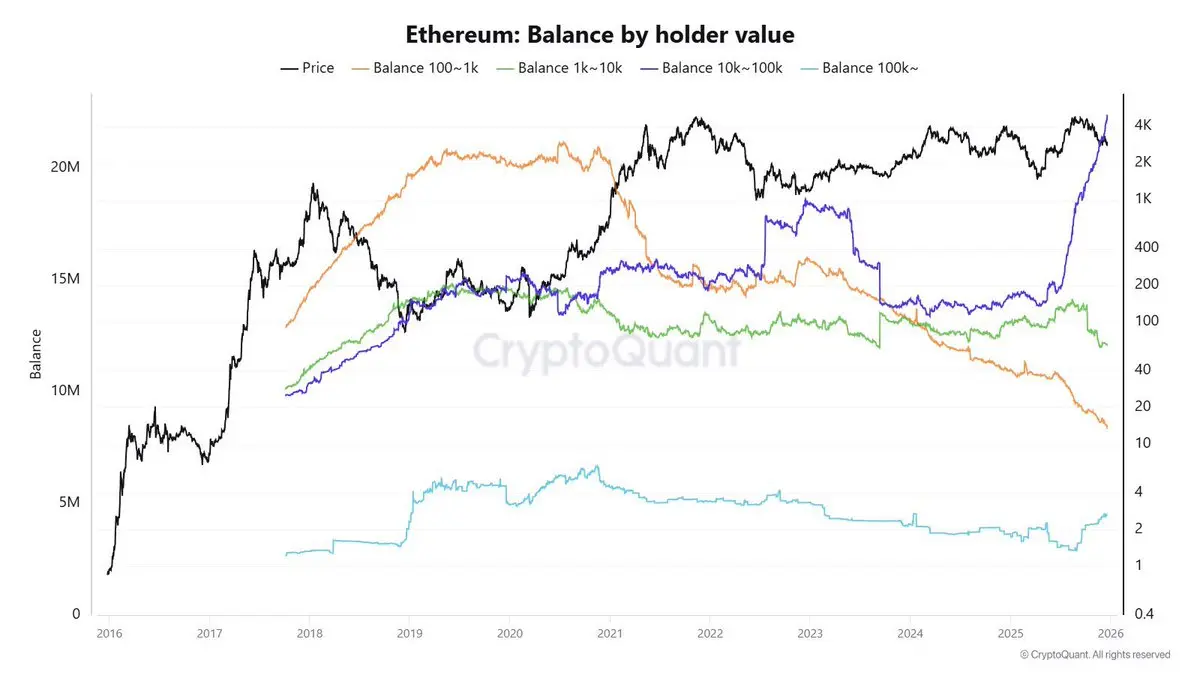

価格を見ているなら、これは$ETH 蓄積のようには見えません。

供給を見ているなら、そうです。

$ETH は攻撃的な流入を引き付けていません。代わりに起こっているのは静かなことで、流動供給が吸収される一方で、取引量が減少しています。それは異なるシグナルです。

流れの観点から見ると、このフェーズは圧縮によって定義されます:

- 小口の保有者が強さに分配しています

- 大きなウォレットが急がずに蓄積しています

- 取引所の残高は引き続き低下しています

- ボラティリティが圧縮され、ポジショニングがリセットされます

その組み合わせは通常、動きの前に来て、後には来ません。

ここで重要なのは弾力性です。$ETH が毎回の見出しで取引をしないホルダーと一緒にいると、下方反応が和らぎます。ボラティリティは消えませんが、勢いを失います。

同時に、上昇は限界需要に対してより敏感になります。

これが$ETH ラリーが到着したときに急激になる傾向がある理由です。供給はゆっくりと緩むのではなく、パチンと切れるのです。

トレーディングの観点から、これは「今すぐ買い」のサインではありません。これはポジショニングのサインです。リスクは静かに再評価されており、大声で追いかけられてはいません。それは、チャートが協力的に見える前にセットアップが形成される時です。

$ETH はまだ回っていません。

でも、押し回すのが難

供給を見ているなら、そうです。

$ETH は攻撃的な流入を引き付けていません。代わりに起こっているのは静かなことで、流動供給が吸収される一方で、取引量が減少しています。それは異なるシグナルです。

流れの観点から見ると、このフェーズは圧縮によって定義されます:

- 小口の保有者が強さに分配しています

- 大きなウォレットが急がずに蓄積しています

- 取引所の残高は引き続き低下しています

- ボラティリティが圧縮され、ポジショニングがリセットされます

その組み合わせは通常、動きの前に来て、後には来ません。

ここで重要なのは弾力性です。$ETH が毎回の見出しで取引をしないホルダーと一緒にいると、下方反応が和らぎます。ボラティリティは消えませんが、勢いを失います。

同時に、上昇は限界需要に対してより敏感になります。

これが$ETH ラリーが到着したときに急激になる傾向がある理由です。供給はゆっくりと緩むのではなく、パチンと切れるのです。

トレーディングの観点から、これは「今すぐ買い」のサインではありません。これはポジショニングのサインです。リスクは静かに再評価されており、大声で追いかけられてはいません。それは、チャートが協力的に見える前にセットアップが形成される時です。

$ETH はまだ回っていません。

でも、押し回すのが難

ETH-1.5%

- 報酬

- いいね

- コメント

- リポスト

- 共有

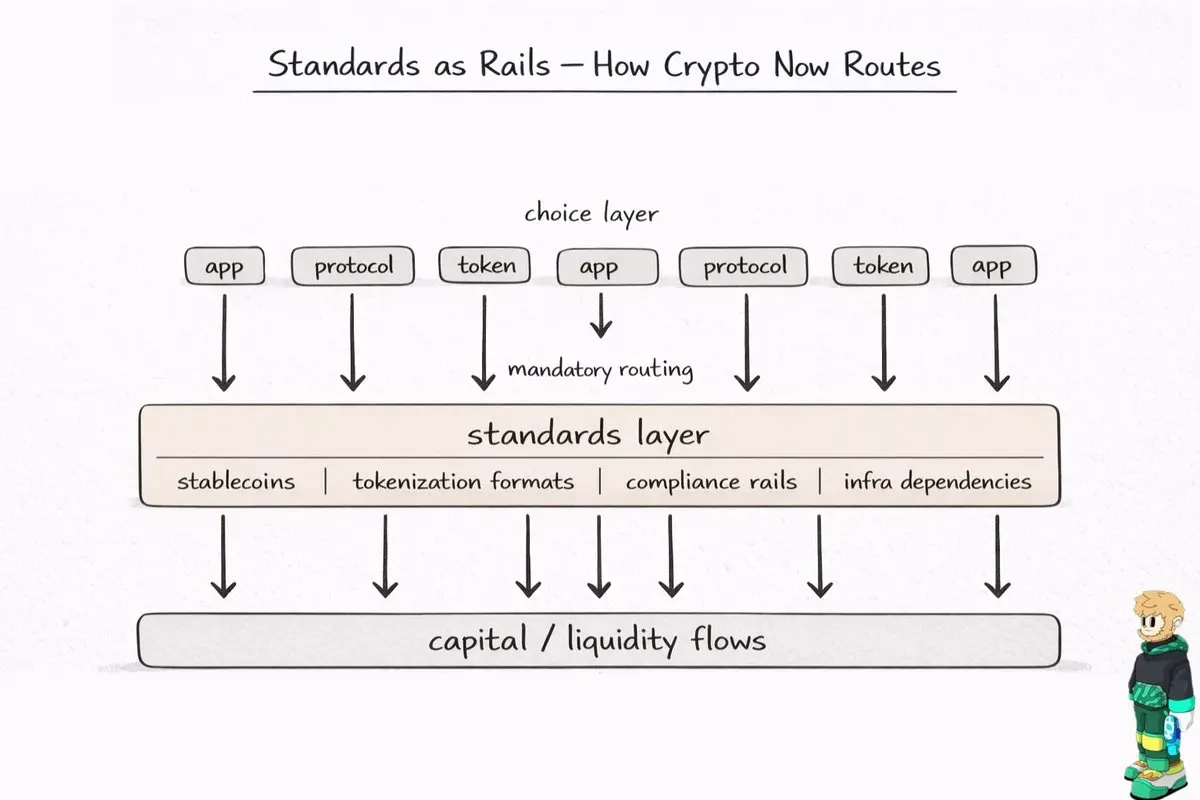

年末になり、構造的な変化が見逃せないものになってきています。

初期の暗号は人々を説得することで成長しました。

遅れた暗号は、それらを制約することによって成長します。

その移行は現在進行中です。

基準が出現すると、オプショナリティは崩壊します。ビルダーは何ができるかを問うのをやめ、何と統合しなければならないかを問うようになります。資本も同じように振る舞います。独自性を追い求めるのをやめ、他のすべてが通過しなければならないものにアンカーを下ろし始めます。

はっきりと見ることができます:

ステーブルコインが非交渉の決済単位になること

資産構造を規定するトークン化フレームワーク

コンプライアンスレールが誰がスケールできるかを形作る

デフォルトの依存関係として機能するインフラ層

これは物語の支配ではない。これは建築の重力である。

一度標準が定着すると、それは静かに増幅します。すべての新しいアプリケーションはそれを受け継ぎます。すべての新しいフローはそれを強化します。マーケティングは不要です。

だからこのフェーズは観察者にとってはあまりエキサイティングに感じられず、配分者にとってはより決定的に感じられるのです。上昇は爆発的ではありません。それは持続的です。

暗号はもはや未来を説明するために競争しているのではなく、その未来が走るべきレールを定義するために競争している。

そこから永続性が始

原文表示初期の暗号は人々を説得することで成長しました。

遅れた暗号は、それらを制約することによって成長します。

その移行は現在進行中です。

基準が出現すると、オプショナリティは崩壊します。ビルダーは何ができるかを問うのをやめ、何と統合しなければならないかを問うようになります。資本も同じように振る舞います。独自性を追い求めるのをやめ、他のすべてが通過しなければならないものにアンカーを下ろし始めます。

はっきりと見ることができます:

ステーブルコインが非交渉の決済単位になること

資産構造を規定するトークン化フレームワーク

コンプライアンスレールが誰がスケールできるかを形作る

デフォルトの依存関係として機能するインフラ層

これは物語の支配ではない。これは建築の重力である。

一度標準が定着すると、それは静かに増幅します。すべての新しいアプリケーションはそれを受け継ぎます。すべての新しいフローはそれを強化します。マーケティングは不要です。

だからこのフェーズは観察者にとってはあまりエキサイティングに感じられず、配分者にとってはより決定的に感じられるのです。上昇は爆発的ではありません。それは持続的です。

暗号はもはや未来を説明するために競争しているのではなく、その未来が走るべきレールを定義するために競争している。

そこから永続性が始

- 報酬

- いいね

- コメント

- リポスト

- 共有

$BTC.bが$BTC 標準として主要なものになることは、担保の再評価イベントであり、これは@Lombard_Financeによって推進されています。

これは初めてのことです。$BTC レバレッジが以下に固定されるのは:

• バリデータによる保証発行

• プロトコルネイティブのミンティング

• 決定論的なステーブルコイン変換

このトリフェクタは、トレーダーが通常$BTC レバレッジで過剰に支払うものを排除します:不確実な失敗モード。

担保喪失が発行者依存ではなく数学的に制限されると、3つのリスクダイナミクスが価格付けされ直します:

1️⃣ 清算トポロジーが単純化:

複数のラッパーが複数の取引所でフィードバックスパイラルを生み出します。単一の$BTC 標準はそのトポロジーを圧縮します。カスケードは短縮され、取引量の尾も平坦化します。

2️⃣ クレジットはもはや企業の期間を価格付けしない:

ソルベンシー証明がオンチェーン上にあるとき、貸し手はオフチェーンの不透明性に対して料金を請求しなくなります。借入曲線は機械的に締まります。

3️⃣ レバレッジは構造的となり、物語に左右されなくなる:

高いLTVは予測可能性から生まれ、楽観主義からではありません。リスクの数理がセンシティビティよりも先に天井を引き上げます。

これが新しいレバレッジ体制が実際に出現する方法です:興奮からではなく、リスク圧

これは初めてのことです。$BTC レバレッジが以下に固定されるのは:

• バリデータによる保証発行

• プロトコルネイティブのミンティング

• 決定論的なステーブルコイン変換

このトリフェクタは、トレーダーが通常$BTC レバレッジで過剰に支払うものを排除します:不確実な失敗モード。

担保喪失が発行者依存ではなく数学的に制限されると、3つのリスクダイナミクスが価格付けされ直します:

1️⃣ 清算トポロジーが単純化:

複数のラッパーが複数の取引所でフィードバックスパイラルを生み出します。単一の$BTC 標準はそのトポロジーを圧縮します。カスケードは短縮され、取引量の尾も平坦化します。

2️⃣ クレジットはもはや企業の期間を価格付けしない:

ソルベンシー証明がオンチェーン上にあるとき、貸し手はオフチェーンの不透明性に対して料金を請求しなくなります。借入曲線は機械的に締まります。

3️⃣ レバレッジは構造的となり、物語に左右されなくなる:

高いLTVは予測可能性から生まれ、楽観主義からではありません。リスクの数理がセンシティビティよりも先に天井を引き上げます。

これが新しいレバレッジ体制が実際に出現する方法です:興奮からではなく、リスク圧

BTC-0.96%

- 報酬

- いいね

- コメント

- リポスト

- 共有

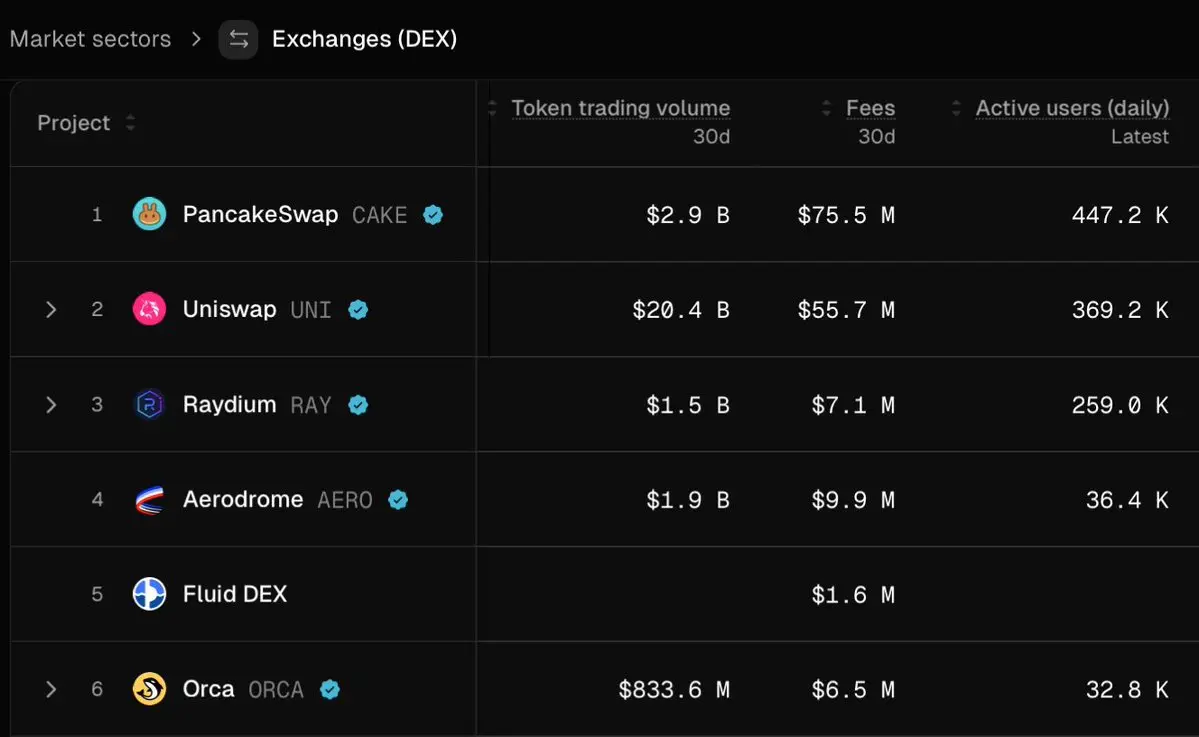

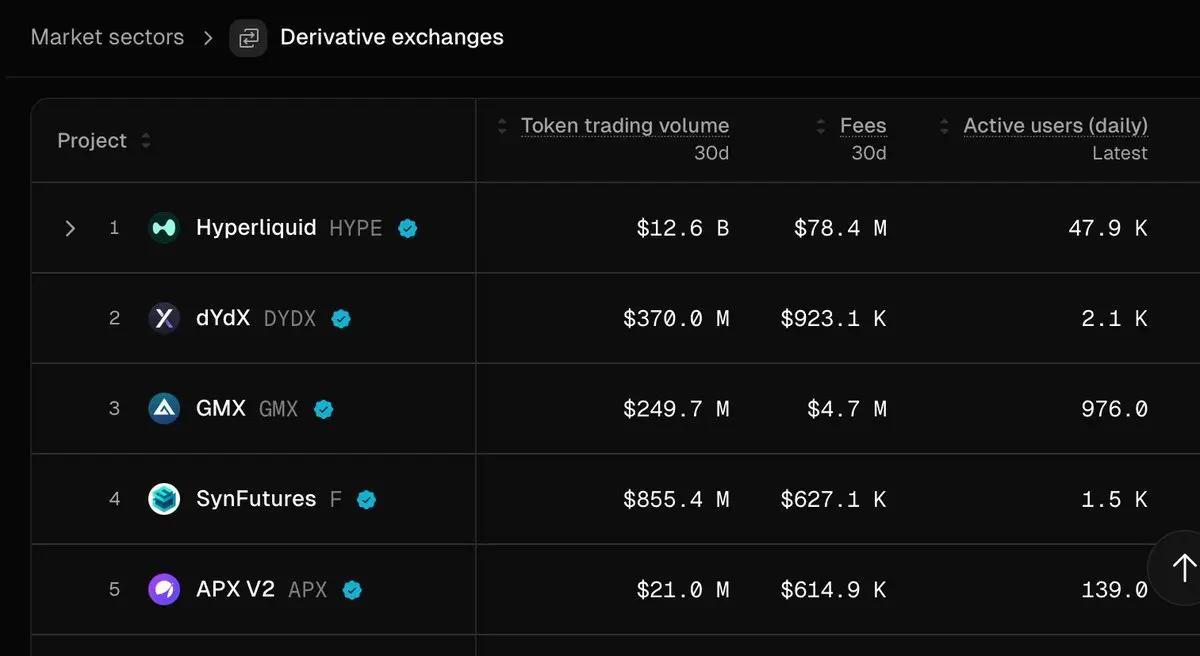

パーペチュアルは1取引あたりの手数料が高く、DEXはより多くの収益を上げている。

過去30日間のデータ:

-> パーペチュアル先物プラットフォームは$19.1Bの取引高を処理し、$87.3Mの手数料収入を得た。

-> DEXは$228.8Bの現物取引高を処理し、$224.4Mの手数料収入を得た。

パーペチュアルは1ドルあたりの収益化効率が高い。

DEXははるかに大きな規模で収益化している。

手数料効率だけを見ると、パーペチュアルが勝つ:

• パーペチュアル:取引1ドルあたり0.46%

• DEX:取引1ドルあたり0.10%

しかし、絶対的なキャッシュフローでは、依然としてDEXが優勢:

DEXはパーペチュアルの約2.6倍の総手数料収入を得ている

この差は構造的なものだ。

パーペチュアルはレバレッジ、リベート、タイトなスプレッドで競争している。収益化のために手数料を十分高く設定しつつ、流動性を維持できるほど低く抑える必要がある。

DEXはすべてのスワップに固定の手数料を課す。ルーティング、アービトラージ、リバランス、マイグレーション、クロスチェーンのフローもすべてその手数料を支払う。DEXはレバレッジではなく幅広さによってスケールする。

これが本質的な違い:

• パーペチュアルは手数料密度で圧倒する。

• DEXは総キャッシュフローで圧倒する。

簡単に言えば:

パーペチュアルはトレー

原文表示過去30日間のデータ:

-> パーペチュアル先物プラットフォームは$19.1Bの取引高を処理し、$87.3Mの手数料収入を得た。

-> DEXは$228.8Bの現物取引高を処理し、$224.4Mの手数料収入を得た。

パーペチュアルは1ドルあたりの収益化効率が高い。

DEXははるかに大きな規模で収益化している。

手数料効率だけを見ると、パーペチュアルが勝つ:

• パーペチュアル:取引1ドルあたり0.46%

• DEX:取引1ドルあたり0.10%

しかし、絶対的なキャッシュフローでは、依然としてDEXが優勢:

DEXはパーペチュアルの約2.6倍の総手数料収入を得ている

この差は構造的なものだ。

パーペチュアルはレバレッジ、リベート、タイトなスプレッドで競争している。収益化のために手数料を十分高く設定しつつ、流動性を維持できるほど低く抑える必要がある。

DEXはすべてのスワップに固定の手数料を課す。ルーティング、アービトラージ、リバランス、マイグレーション、クロスチェーンのフローもすべてその手数料を支払う。DEXはレバレッジではなく幅広さによってスケールする。

これが本質的な違い:

• パーペチュアルは手数料密度で圧倒する。

• DEXは総キャッシュフローで圧倒する。

簡単に言えば:

パーペチュアルはトレー

- 報酬

- いいね

- コメント

- リポスト

- 共有

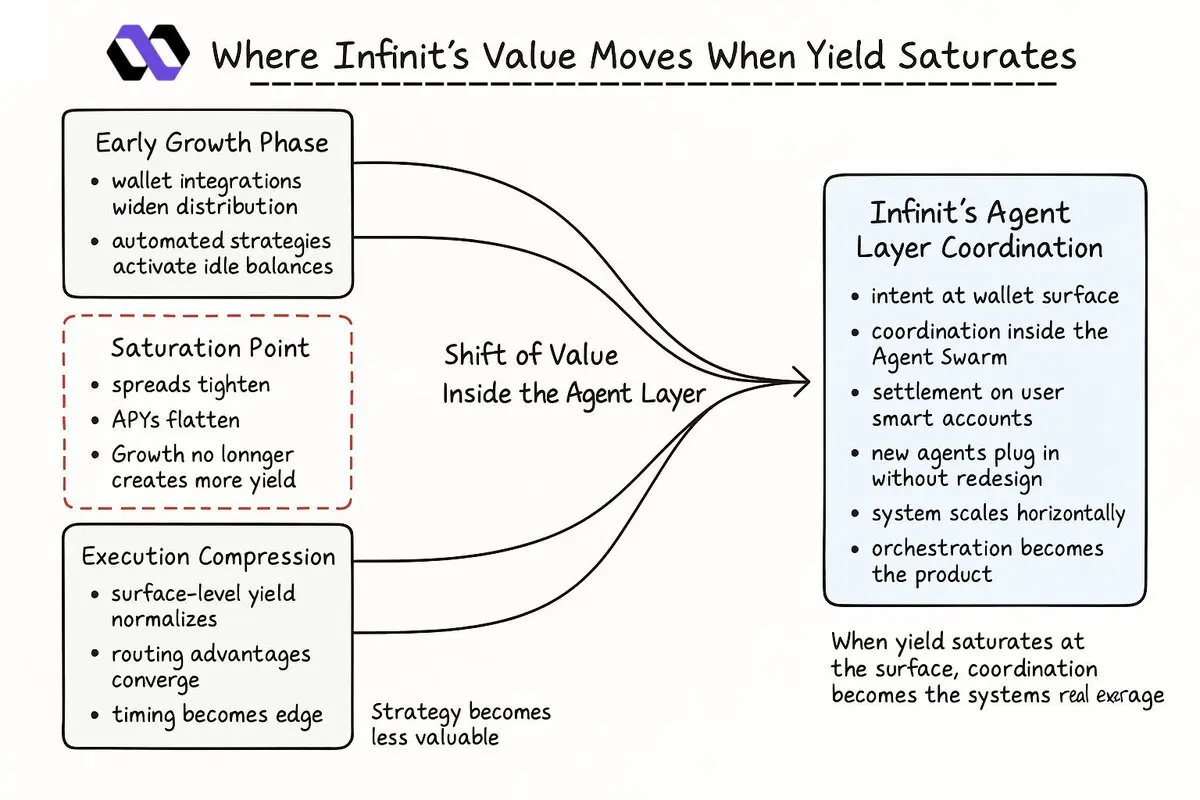

@Infinit_Labsの早期導入は、明確な弧を描いています。

• ウォレット統合が流通を拡大する

• 自動化された戦略がアイドル残高を活性化します

• イールドルーティングエージェントはクロスチェーンの非効率をキャッチします。

初期段階では、新しいユーザーが全て助けになります。市場にはまだ余裕があるからです。

しかし、そのスラックは最終的に消えます。ワンクリック実行がスケールするにつれて、スプレッドは縮まり、利回りは圧縮され、システムは過剰な資本が同じ機会を追いかけるあらゆる市場のように見え始めます。もう一つのウォレットの限界的価値は低下します。

— 成長がもはや助けにならないポイント

このフェーズは飽和点です:システムは成長し続けますが、抽出可能な収益は増えません。

APYはフラットになり、エージェントがルーティングを正常化し、クロスチェーンスプレッドが消え、実行の利点が発見からタイミングと信頼性に移行します。より多くのユーザーがもはやより多くのアップサイドを生み出すことはありません。

その瞬間、重心が移動する。

— 実際の最適化が次に行われる場所

表面的な利回りが圧縮されると、次のエッジはエージェント層の内部に移動します。

ユーザーが同じ機会を競い合うのではなく、インフィニットのエージェントがどのように相互に調整するかから価値が生まれます。

• ヘッジエージェントとのシグナ

• ウォレット統合が流通を拡大する

• 自動化された戦略がアイドル残高を活性化します

• イールドルーティングエージェントはクロスチェーンの非効率をキャッチします。

初期段階では、新しいユーザーが全て助けになります。市場にはまだ余裕があるからです。

しかし、そのスラックは最終的に消えます。ワンクリック実行がスケールするにつれて、スプレッドは縮まり、利回りは圧縮され、システムは過剰な資本が同じ機会を追いかけるあらゆる市場のように見え始めます。もう一つのウォレットの限界的価値は低下します。

— 成長がもはや助けにならないポイント

このフェーズは飽和点です:システムは成長し続けますが、抽出可能な収益は増えません。

APYはフラットになり、エージェントがルーティングを正常化し、クロスチェーンスプレッドが消え、実行の利点が発見からタイミングと信頼性に移行します。より多くのユーザーがもはやより多くのアップサイドを生み出すことはありません。

その瞬間、重心が移動する。

— 実際の最適化が次に行われる場所

表面的な利回りが圧縮されると、次のエッジはエージェント層の内部に移動します。

ユーザーが同じ機会を競い合うのではなく、インフィニットのエージェントがどのように相互に調整するかから価値が生まれます。

• ヘッジエージェントとのシグナ

IN-2.91%

- 報酬

- いいね

- コメント

- リポスト

- 共有

利回りに関する誤解は構造的なものです。

ほとんどの人はそれを「選ぶ」ものだと見ていますが、実際のパフォーマンスの決定要因は、あなたの資本がどれだけ効率的に必要な場所に到達するかです。

APRテーブルはシンプルさを示唆しています。

市場はそうではありません。

流動性は現在、L1、L2、アプリチェーン、インテントルーター、そしてタイミングに敏感な実行面に広がっています。

その分断は、「最高のAPR」が最高のリターンに変わるという古いモデルを壊します。

@Infinit_Labsの価値は、その中断がなぜ起こったのかを理解し、それを置き換える環境に向けて構築することから来ています。

実行が問題となると、イールドは選択の課題ではなく、エンジニアリングの課題となります。

@Infinit_Labsのアーキテクチャはその変化を反映しています:

- プールの代わりにパスをスコアリングします

- それは広告された利回りではなく、ネット利回りを測定します

- インセンティブを追い求めるのではなく、実行の摩擦を最適化します。

- 流動性を静的なチャートではなく、トポロジーとして扱います。

その違いは微妙ですが、基礎的なものです。

APRはプールが支払うものを示すだけです。

それは、そのプールに到達するためのコストや、市場が動いたときの再配置のペナルティについて何も教えてくれません。

実行されたAPYは真

原文表示ほとんどの人はそれを「選ぶ」ものだと見ていますが、実際のパフォーマンスの決定要因は、あなたの資本がどれだけ効率的に必要な場所に到達するかです。

APRテーブルはシンプルさを示唆しています。

市場はそうではありません。

流動性は現在、L1、L2、アプリチェーン、インテントルーター、そしてタイミングに敏感な実行面に広がっています。

その分断は、「最高のAPR」が最高のリターンに変わるという古いモデルを壊します。

@Infinit_Labsの価値は、その中断がなぜ起こったのかを理解し、それを置き換える環境に向けて構築することから来ています。

実行が問題となると、イールドは選択の課題ではなく、エンジニアリングの課題となります。

@Infinit_Labsのアーキテクチャはその変化を反映しています:

- プールの代わりにパスをスコアリングします

- それは広告された利回りではなく、ネット利回りを測定します

- インセンティブを追い求めるのではなく、実行の摩擦を最適化します。

- 流動性を静的なチャートではなく、トポロジーとして扱います。

その違いは微妙ですが、基礎的なものです。

APRはプールが支払うものを示すだけです。

それは、そのプールに到達するためのコストや、市場が動いたときの再配置のペナルティについて何も教えてくれません。

実行されたAPYは真

- 報酬

- いいね

- コメント

- リポスト

- 共有

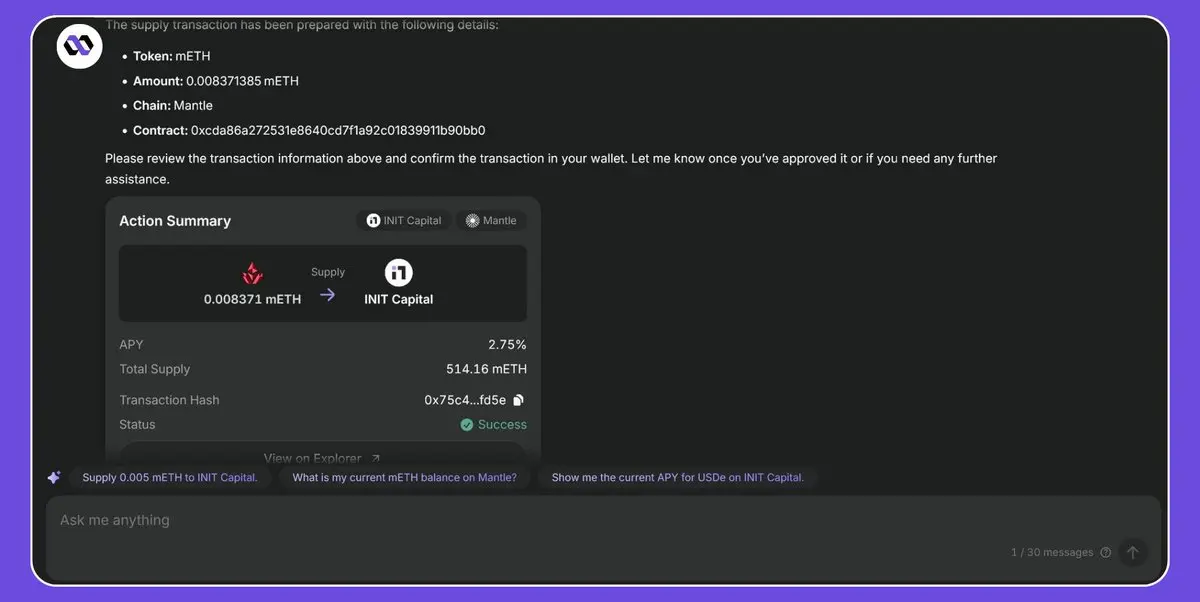

戦略:デュアルサーフェス・イールドエンジン

この戦略は、@Infinit_Labs エージェントが実際に実行できる @Mantle_Official の最も強力で安定した 2 つの利回りプランを使用しています:

$mETH supply APY と $USDe supply APY inside @InitCapital_。

これらの二つの面は一貫して乖離しており、借り手の需要が$USDe の利回りを押し上げる一方で、$mETH は2.7%の周りで予測可能なままです。

両方のポジションを分割することによって、レバレッジ、LPリスク、または再ステーキングなしで、時間の経過とともに2つのうちのより高い方をキャッチする収益エンジンを構築します。

ループはありません。

清算リスクなし。

INFINITがサポートする2つの操作のみ:Kyberスワップ + INIT入金。

これは、今日のMantleの最もシンプルで安全な「デュアルイールド」レシピです。

— なぜこれがうまくいくのか?

INITの貸付市場は、借り手の利用率に基づいてAPYを支払います。

$mETH は基本担保として使用されます; 安定した、予測可能なAPY (2.70%)

$USDe はステーブルコインのフローで頻繁に使用されます。APYは動的に(3–7%)の範囲で変動します。

両面を分割すると、次のようになります:

1.

この戦略は、@Infinit_Labs エージェントが実際に実行できる @Mantle_Official の最も強力で安定した 2 つの利回りプランを使用しています:

$mETH supply APY と $USDe supply APY inside @InitCapital_。

これらの二つの面は一貫して乖離しており、借り手の需要が$USDe の利回りを押し上げる一方で、$mETH は2.7%の周りで予測可能なままです。

両方のポジションを分割することによって、レバレッジ、LPリスク、または再ステーキングなしで、時間の経過とともに2つのうちのより高い方をキャッチする収益エンジンを構築します。

ループはありません。

清算リスクなし。

INFINITがサポートする2つの操作のみ:Kyberスワップ + INIT入金。

これは、今日のMantleの最もシンプルで安全な「デュアルイールド」レシピです。

— なぜこれがうまくいくのか?

INITの貸付市場は、借り手の利用率に基づいてAPYを支払います。

$mETH は基本担保として使用されます; 安定した、予測可能なAPY (2.70%)

$USDe はステーブルコインのフローで頻繁に使用されます。APYは動的に(3–7%)の範囲で変動します。

両面を分割すると、次のようになります:

1.

USDE0.03%

- 報酬

- いいね

- コメント

- リポスト

- 共有

金を保管する砦はゆっくりと成長します。

商品を移動させる港は無限に成長する。

DeFiボールトは要塞です。DeFiオーケストレーションは港です。

その区別は、すでに進行中のDeFiにおける構造的変化を捉えています。

資本は静的配分から動的オーケストレーションへと移行しています。

固定戦略に基づいて構築されたプロトコルは、実際には昨日の市場を価格設定しており、今日私たちが取引している市場ではありません。

@Velvet_Capitalは、常に回転し不安定なエッジによって定義される現実の環境のために構築しています。

• 流動性の断片化

• シフトする利回り曲線

• MEV センシティブな実行

• クロスチェーンアービトラージウィンドウ

• ボラティリティ駆動のリスク移行

• AI主導の戦略選択

その世界では、利点は高いAPRを提供する金庫からは得られません。

それは、資本を最小限の摩擦と最高の情報密度で戦略、会場、チェーンに渡ってルーティングするシステムから来ています。

だからこそ、@Velvet_Capitalはプロトコルのようではなく、オペレーティングシステムのように振る舞います。

戦略はモジュールコンポーネントになります。

資本はフローになる。

実行が差別化要因となる。

オーケストレーションは物語ではありません。

静的戦略が衰退し、適応戦略が複利的に増加する市場において、それは構

商品を移動させる港は無限に成長する。

DeFiボールトは要塞です。DeFiオーケストレーションは港です。

その区別は、すでに進行中のDeFiにおける構造的変化を捉えています。

資本は静的配分から動的オーケストレーションへと移行しています。

固定戦略に基づいて構築されたプロトコルは、実際には昨日の市場を価格設定しており、今日私たちが取引している市場ではありません。

@Velvet_Capitalは、常に回転し不安定なエッジによって定義される現実の環境のために構築しています。

• 流動性の断片化

• シフトする利回り曲線

• MEV センシティブな実行

• クロスチェーンアービトラージウィンドウ

• ボラティリティ駆動のリスク移行

• AI主導の戦略選択

その世界では、利点は高いAPRを提供する金庫からは得られません。

それは、資本を最小限の摩擦と最高の情報密度で戦略、会場、チェーンに渡ってルーティングするシステムから来ています。

だからこそ、@Velvet_Capitalはプロトコルのようではなく、オペレーティングシステムのように振る舞います。

戦略はモジュールコンポーネントになります。

資本はフローになる。

実行が差別化要因となる。

オーケストレーションは物語ではありません。

静的戦略が衰退し、適応戦略が複利的に増加する市場において、それは構

VELVET-0.36%

- 報酬

- いいね

- コメント

- リポスト

- 共有

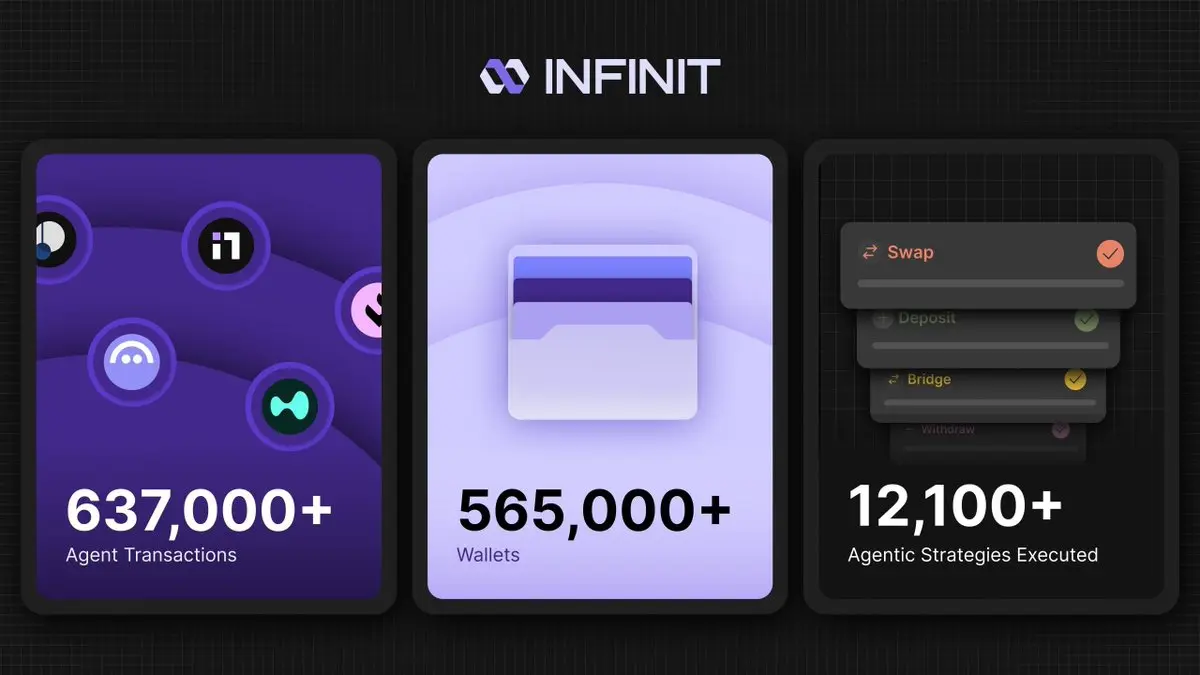

.@Infinit_Labsは、表面的には小型株ですが( $IN = $21M 時価総額)、しかし実際にDeFiが必要としているものを構築しています:意図をスケールさせる実行レイヤーです。

ほとんどのプロトコルは流動性の配置を最適化します。Infinitは、単一のトランザクションで複数のプロトコル操作を実行する決定論的AIエージェントを使用して、流動性の移動を最適化します。

使用証明:

• 637K+ エージェント取引処理済み

• 565千以上のウォレットが接続されています

• 12K+の戦略が7つのネットワークで実行されました

イールドファーミングなし。賄賂なし。純粋な製品需要。

それは金庫でもダッシュボードでもありません。それは両方の下にあるエンジンです。

ソムリエはバリデーターを調整します。

Instadappはインターフェースを調整します。

@Infinit_Labs は実行自体を調整します。

すべてのエージェントは、ネットワークに精度を取り戻します。

実行がより安価で、よりスマートで、よりコンポーザブルになります。DeFiが持っていなかった累積ループ。

何に気をつけるべきか?

• コピー・DeFi統合:KOL戦略をユーザーがワンクリックでミラーできます。

• $IN トークンエコノミー:エージェンティックスタック全体でインセンティブを統一する。

• クロスチェーンエージェ

ほとんどのプロトコルは流動性の配置を最適化します。Infinitは、単一のトランザクションで複数のプロトコル操作を実行する決定論的AIエージェントを使用して、流動性の移動を最適化します。

使用証明:

• 637K+ エージェント取引処理済み

• 565千以上のウォレットが接続されています

• 12K+の戦略が7つのネットワークで実行されました

イールドファーミングなし。賄賂なし。純粋な製品需要。

それは金庫でもダッシュボードでもありません。それは両方の下にあるエンジンです。

ソムリエはバリデーターを調整します。

Instadappはインターフェースを調整します。

@Infinit_Labs は実行自体を調整します。

すべてのエージェントは、ネットワークに精度を取り戻します。

実行がより安価で、よりスマートで、よりコンポーザブルになります。DeFiが持っていなかった累積ループ。

何に気をつけるべきか?

• コピー・DeFi統合:KOL戦略をユーザーがワンクリックでミラーできます。

• $IN トークンエコノミー:エージェンティックスタック全体でインセンティブを統一する。

• クロスチェーンエージェ

IN-2.91%

- 報酬

- いいね

- コメント

- リポスト

- 共有