Arthur Hayes Последняя статья: Трамп «колонизирует» Венесуэлу, как будет развиваться курс биткоина?

4ч назад

Рост биткоина — «виртуальный жир»? Объем спотовых сделок опустился до двухлетнего минимума, ликвидность столкнулась с холодным фронтом

6ч назад

Популярные темы

Подробнее7.5K Популярность

11.34K Популярность

27.27K Популярность

12.31K Популярность

148.49K Популярность

Горячее на Gate Fun

Подробнее- РК:$3.52KДержатели:10.00%

- РК:$3.52KДержатели:10.00%

- РК:$3.52KДержатели:10.00%

- РК:$3.52KДержатели:10.00%

- РК:$3.57KДержатели:20.09%

Закрепить

Arthur Hayes Последняя статья: Трамп «колонизирует» Венесуэлу, как будет развиваться курс биткоина?

原од: Arthur Hayes

Перевод: Юлия, PANews

Можно представить видеозвонок между президентом США Трампом и президентом Венесуэлы Пепе Мадуро (Pepe Maduro), когда Мадуро летел на самолёте из Каракаса в Нью-Йорк.

Трамп: «Пепе Мадуро, ты действительно плохой парень. Нефть вашей страны теперь моя, да здравствует Америка!»

Пепе Мадуро: «Трамп, ты сумасшедший!»

*Примечание: В статье Артур Хейз называет президента Венесуэлы «Пепе Мадуро» (Pepe Maduro), а не его настоящее имя Николас Мадуро (Nicolás Maduro). «Pepe» — это распространённое ласкательное от «José»(Хосе) на испанском. Хотя имя Мадуро — Николас (Nicolás).*

Что касается исторического, подрывного, авторитарного и милитаризованного события — «похищения» или «законного ареста» лидера суверенного государства США, — к нему можно применить разные ярлыки, как положительные, так и отрицательные. Множество авторов, использующих искусственный интеллект, наверняка напишут тонны статей, интерпретирующих эти события и предсказывающих будущее. Они будут оценивать эти действия с моральной точки зрения и советовать другим странам, как реагировать. Но в этой статье нет цели этого. Главный вопрос один: США «колонизируют» Венесуэлу, а биткоин и криптовалюты — это благо или вред?

Единственный закон политики: переизбрание

Чтобы ответить на этот вопрос, нужно понять простую и грубую политическую реальность: Все избранные политики в любой момент сосредоточены только на одном — победе в переизбрании. Что касается великих нарративов вроде Бога или Родины, они идут после получения голосов. Потому что без власти невозможно что-то изменить, и в определённой степени эта одержимость переизбранием — рациональна.

Для Трампа важно выиграть два выбора: промежуточные в 2026 году и президентские в 2028 году. Хотя он сам в 2026 году не должен баллотироваться и не сможет выдвигаться на третий срок в 2028 году, лояльность и послушание его политической поддержки зависят от их собственных перспектив переизбрания. Те, кто отклоняются от лозунга «Сделаем Америку снова великой» (MAGA), делают это потому, что считают, что если продолжать слушать Трампа, их шансы на победу в будущем станут туманными.

Итак, как Трамп может обеспечить, чтобы неопределённые избиратели, ещё не решившие, поддержать ли Демократическую партию (синяя) или Республиканскую (красная), проголосовали «правильно» в ноябре 2026 и 2028 годов?

На данный момент, скорее всего, Демократическая партия вернёт контроль над Палатой представителей. Если Трамп хочет стать победителем, он должен действовать немедленно. Время для корректировки политики, чтобы изменить настроения избирателей, уже почти истекло.

Что волнует избирателей? Экономика, особенно цены на нефть

Как же завоевать симпатии срединных избирателей? Все яркие культурные войны не стоят ничего перед их кошельком. Единственное, что волнует избирателей — экономика, то есть ощущение богатства или бедности при голосовании.

Для Трампа самый простой способ стимулировать экономику — запустить печатный станок, поднять номинальный ВВП. Это повысит цены на финансовые активы, чтобы угодить богатым, которые используют избирательные пожертвования, чтобы «отблагодарить» его. Однако в США у каждого есть один голос, и если печатание денег вызовет серьёзную инфляцию, рост стоимости жизни у простых людей, они проголосуют за смену власти.

Трамп и министр финансов США Бейзента заявили, что они собираются разогреть экономику. Вопрос — как они собираются контролировать инфляцию? Инфляция, которая может погубить шансы на переизбрание, — это инфляция в сфере продовольствия и энергии.

Для обычных американцев самым чувствительным индикатором инфляции являются цены на бензин. Поскольку общественный транспорт в США развит слабо, почти все ездят на машинах, и цены на топливо напрямую влияют на их расходы.

Поэтому Трамп и его соратники «колонизировали» Венесуэлу, чтобы обеспечить нефтью.

Говоря о венесуэльской нефти, многие быстро укажут, что у страны крупнейшие в мире разведанные запасы. Но сколько нефти под землёй — не главное. Важен вопрос, можно ли добывать её с прибылью. Трамп явно верит, что разработка венесуэльских нефтяных ресурсов позволит транспортировать нефть в нефтеперерабатывающие заводы Мексиканского залива, а дешёвое топливо через снижение энергетической инфляции успокоит население.

Правильна ли эта стратегия, покажут рынки WTI и Brent. С ростом номинального ВВП и долларового кредитования — вырастет ли цена на нефть или упадёт? Если ВВП и цена на нефть растут синхронно, победит Демократическая партия; если ВВП растёт, а цена на нефть остаётся стабильной или падает — победит Республиканская.

Эта модель хороша тем, что цена на нефть отражает реакции других нефтедобывающих стран и военных держав (особенно Саудовской Аравии, России и Китая) на «колонизацию» Венесуэлы США. Ещё один плюс — рынок обладает обратной связью. Мы знаем, что Трамп будет корректировать политику в зависимости от цен на акции, госдолг США и нефть. Пока акции растут, а нефть держится на низких уровнях, он продолжит печатать деньги и реализовывать «колонизационную» политику для добычи нефти. Как инвесторы, мы можем реагировать в том же временном масштабе, что и Трамп, — это лучший сценарий. Это снижает необходимость предсказывать сложные геополитические сценарии. Трейдеры просто читают графики и реагируют.

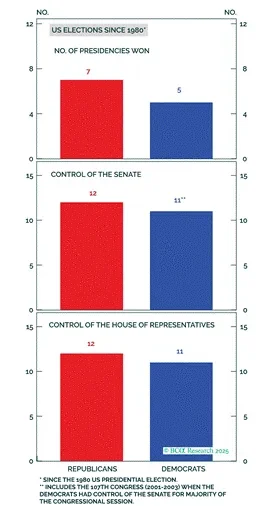

Ниже представлены некоторые графики и статистические данные, ясно показывающие, почему Трамп должен одновременно повышать номинальный ВВП и снижать цену на нефть, чтобы выиграть выборы:

Эти графики ясно показывают, что Трамп должен стимулировать экономику, не допуская роста цен на бензин.

Два сценария для биткоина

Мы сталкиваемся с двумя сценариями: первый — рост номинального ВВП/кредитования и цен на нефть; второй — рост ВВП/кредитования и падение цен на нефть. Как отреагирует биткоин?

Чтобы понять это, нужно сначала ясно осознать один важный момент: причина, по которой цены на нефть так важны, — не только в их влиянии на издержки майнинга, а в том, что они могут заставить политиков остановить печатание денег.

Биткоин использует энергию для майнинга по протоколу Proof of Work (PoW), что делает его чисто абстрактной валютой. Поэтому цены на энергию сами по себе не связаны с ценой биткоина, поскольку все издержки майнеров меняются синхронно, и это не меняет внутренней логики стоимости биткоина.

Истинная сила цен на нефть — в их способности запускать политические и финансовые катастрофы, являясь «триггером».

Цепная реакция при выходе цен на нефть из-под контроля

Если экономический рост приведёт к слишком быстрому и высокому росту цен на нефть, это вызовет серию разрушительных цепных реакций:

Неуправляемые цены на нефть означают рост стоимости жизни населения, что напрямую вызовет гнев избирателей и риск свержения власти. Чтобы сохранить власть, им придётся всеми средствами снижать цены на нефть (например, красть нефть у других стран или замедлять кредитное создание). 10-летние казначейские облигации США и индекс MOVE, измеряющий волатильность рынка облигаций, скажут нам, когда цены на нефть станут слишком высокими.

Инвесторам придётся сделать сложный выбор: инвестировать в финансовые активы или в реальные активы. Когда энергетические издержки низки и стабильны, разумно инвестировать в государственные облигации и другие финансовые активы. Но когда издержки высоки и волатильны — разумнее вкладываться в энергетические товары. Поэтому, когда цена на нефть достигнет определённого уровня, инвесторы потребуют более высокую доходность по госдолгу (особенно по 10-летним облигациям США).

Когда доходность 10-летних облигаций приблизится к 5%, волатильность рынка может резко возрасти, и индекс MOVE взлетит. В настоящее время трудно остановить дефицит бюджета в США, и на выборах «бесплатные льготы» часто дают преимущество. Однако с ростом цен на нефть и приближением доходности к критическим уровням рынок может оказаться под давлением. Из-за большого кредитного плеча в существующей фиатной системе, при росте волатильности инвесторы вынуждены продавать активы, иначе рискуют потерять всё.

Например, в прошлом году 2 апреля — «День освобождения» — и последующие 9 апреля, когда Трамп объявил о тарифах («TACO»), — пример. Тогда Трамп угрожал ввести очень высокие пошлины, что должно было снизить глобальный торговый и финансовый дисбаланс, вызвав сильную дефляцию. Рынок резко рухнул, индекс MOVE достиг 172 в течение дня. На следующий день Трамп «отменил» пошлины, и рынок резко восстановился.

Индекс MOVE (белый) против индекса Nasdaq 100 (жёлтый)

В подобных вопросах попытки точно определить, при каком уровне цен на нефть и доходности 10-летних облигаций Трамп начнёт ужесточать денежную политику, — бессмысленны. Когда это произойдёт, мы сами это почувствуем. Если цены на нефть и доходности резко возрастут, следует уменьшить оптимизм по рисковым активам.

Текущий базовый сценарий: цены на нефть останутся стабильными или снизятся, а Трамп и Бейзента будут, как в 2020 году, активно печатать деньги. Причина — рынок изначально поверит, что контроль США над венесуэльской нефтью значительно увеличит суточный объём добычи. Реально ли инженеры смогут добиться миллионов баррелей в сутки в Венесуэле — не важно.

Важно лишь то, что скорость печатания денег Трампом будет быстрее, чем у премьер-министра Израиля Биньямина Нетаньяху, который постоянно меняет причины для удара по Ирану. Если эти логики всё ещё недостаточны, чтобы убедить инвестировать в рискованные активы, запомните: Трамп — самый социалистический президент США со времён Рузвельта. В 2020 году он напечатал триллионы долларов и, в отличие от предыдущих президентов, напрямую раздавал деньги каждому. Можно быть уверенным, что он не проиграет выборы из-за недостатка печатных денег.

По заявлениям Трампа и его команды, мы знаем, что кредитование расширится. Республиканцы будут наращивать дефицитные расходы, Бейзента будет выпускать долги для их финансирования, а Федеральная резервная система (Пауэлл или его преемник) продолжит печатать деньги для покупки этих облигаций. Как говорит Лин Алден, «ничто не остановит этот поезд». По мере расширения денежной массы в долларах, цены на биткоин и некоторые криптовалюты взлетят.

Торговая стратегия

В прошлом году крупнейшие убытки Артура Хейза связаны с торговлей токеном PUMP после его запуска. Также, помните, что лучше избегать мем-криптовалют, единственная прибыльная сделка с мемами в прошлом году — TRUMP. В целом, большая часть прибыли пришлась на сделки с HYPE, BTC, PENDLE и ETHFI. Хотя только 33% сделок были прибыльными, при правильном управлении размером позиций средняя прибыль по прибыльным сделкам в 8,5 раз превышает средний убыток по убыточным.

План Артура Хейза на этот год — сосредоточиться на своих сильных сторонах: на основе ясных макроэкономических аргументов о ликвидности и в сочетании с правдоподобным нарративом о «конкурентных монетах» — осуществлять масштабные среднесрочные позиции. При торговле «мусорными» или мем-криптовалютами для развлечения он будет сокращать размеры позиций.

В будущем, основной нарратив этого года будет вокруг «приватности». ZEC станет ориентиром в области приватности, Maelstrom уже в 2025 году Q3 активно покупает этот токен, планируя найти хотя бы одну «конкурентную монету», которая сможет задавать тренд и приносить сверхдоходы в портфель в ближайшие годы. Чтобы получить сверхдоходы по сравнению с BTC и ETH, планируется продать часть биткоинов и эфира, чтобы вложиться в приватность и более влиятельные области DeFi.

Как только цены на нефть вырастут и замедлят кредитное расширение, будет выгодно зафиксировать прибыль, накопить больше биткоинов и одновременно купить часть mETH.